En los últimos meses ya he explicado en diferentes ocasiones que históricamente cuando los precios de los bonos a 10 años caen más de un 10% o los precios de los bonos a 30 años caen más de un 20%, se genera un incremento en los rendimientos de los bonos que históricamente favorece la salida de dinero desde la renta variable hacia la renta fija.

Veamos algunos ejemplos:

En 1980 el director de la Reserva Federal, Paul Volcker, aumentó la tasa de interés de EEUU atrayendo capitales de todo el mundo. El objetivo era lograr que la afluencia de divisas bajara la inflación y relanzara la maquinaria productiva norteamericana que estaba en recesión. Como es lógico, esta política restrictiva tuvo su influencia en el precio de los bonos, que perdieron un 40% en algo más de un año.

Tal y como podéis ver en la imagen de arriba, la acusada caída del bono avisaba sobre un posible inicio de crash en las bolsas, que llegaría 6 meses después en el mercado bajista de principios de los 80, en el que las bolsas de valores perdieron más de un 25% de su valor.

1987:

No fue la mayor caída de la historia del Dow Jones, pero tiene la fama de serlo. Han pasado tres décadas, pero el famoso y dramático ‘Lunes Negro’ –‘Black Monday’ para los anglosajones- todavía retumba en las memorias de millones de norteamericanos. Aquel fatídico 19 de octubre de 1987 los cimientos de la mayor bolsa del mundo, Wall Street, se tambalearon por el pánico de millones de inversores que se lanzaron en masa a vender sus acciones.

Para muchos, este es el cisne negro por excelencia que, para el que no lo sepa, significa que estamos ante un hecho improbable, impredecible y de consecuencias imprevisibles.

Este tipo de “titulares” a mí nunca me han gustado, ya que son la típica respuesta fácil que invita a dejar pasar por alto hechos que, si se estudian, nos pueden resultar útiles para el futuro.

Una vez más el bono tuvo la clave y la caída del precio, en más de un 25%, terminó con aquel fatídico lunes que muchos siguen creyendo que fue impredecible.

2000:

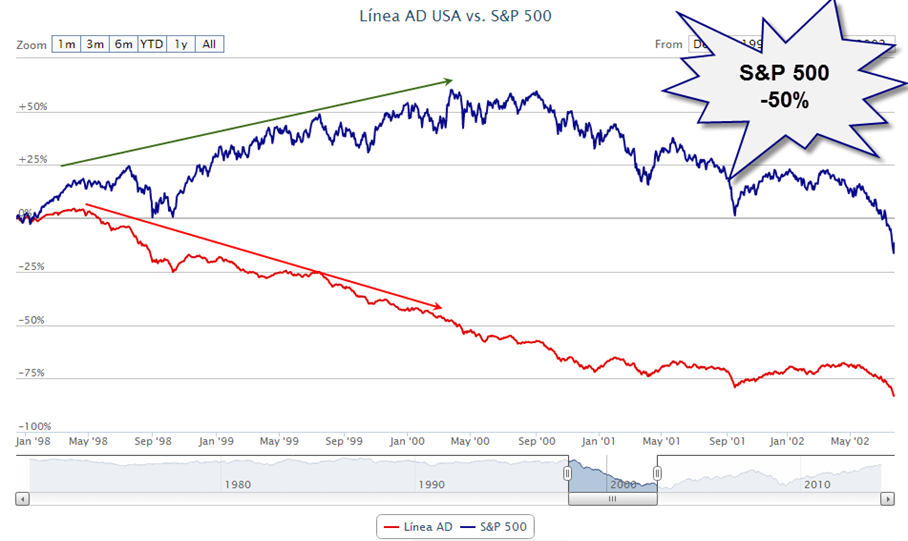

Ya estamos mucho más cerca del presente y seguro que muchos de los que leáis este artículo ya estabais participando en las bolsas de valores en la famosa crisis de las “puntocom”.

Desde finales de 1998 el bono estadounidense empezó a gotear poco a poco a la baja, hasta llegar a perder la friolera de un 35,7%. Una vez más, el bono avisó de que la fiesta alcista estaba a punto de terminar y sucedió que, en el año 2000, las bolsas de valores empezaron a formar un techo que desencadenaría en un mercado bajista que llevó a perder al índice S&P500 un 47% de su valor.

2007-2009:

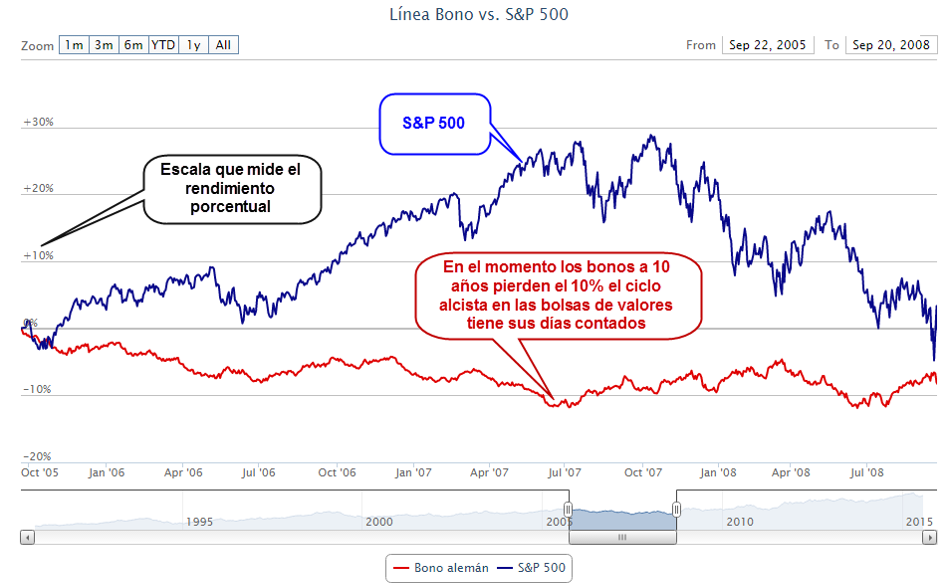

Por último, veremos que el bono (en este caso el alemán a 10 años) también nos avisó de que algo malo se acercaba cuando desde 2006 la deuda germana estaba de capa caída. La razón de utilizar el bono alemán en los dos últimos grandes mercados bajistas es que, desde principios del milenio, la Reserva Federal ha estado interviniendo fuertemente el mercado de bonos americano, generando alteraciones artificiales sobre el precio que pueden alterar el estudio.

Lo que sucedió un año después de la caída de los bonos alemanes todos lo sabemos: un mercado bajista que llevó al SP500 a perder un 56%, en el que es ya uno de los mayores mercados bajistas de la historia de las bolsas de valores.

No olvidemos que detrás de estos movimientos históricos están los flujos monetarios a gran escala. Si el precio de los bonos cae, su rendimiento aumenta (este hecho está siendo noticia en los últimos meses) y ese rendimiento creciente de los bonos compite con las bolsas a la hora de generar rentabilidad para los inversores, pudiendo generar un trasvase de dinero de renta variable a renta fija.

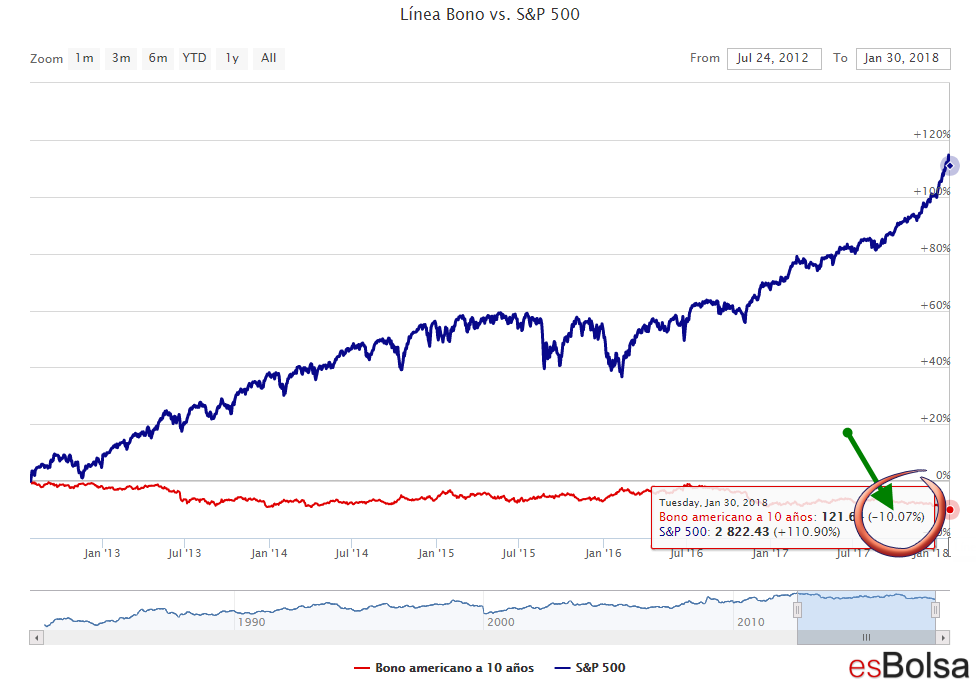

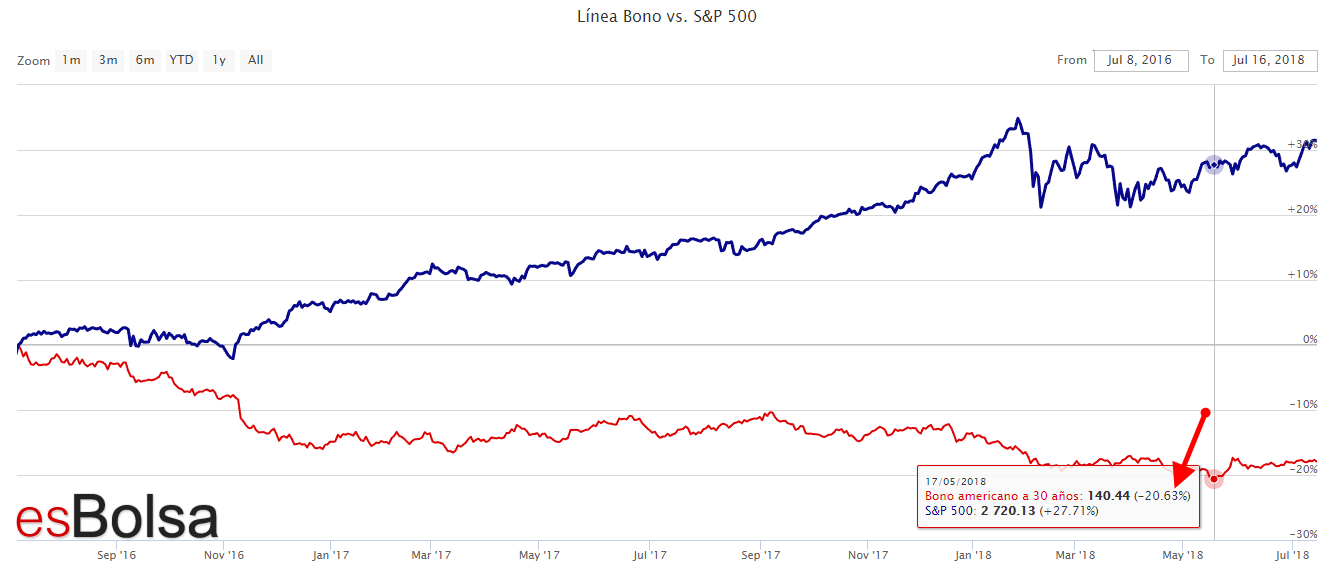

¿Y por qué os cuento esto? Porque los bonos americanos a 10 y 30 años en este 2018 han llegado a los niveles de caída necesarios históricamente como para que el incremento de su rentabilidad llame la atención de los inversores que en los últimos años han apostado por la renta variable.

Bono americano a 10 años:

Desde el verano de 2012 se han experimentado retrocesos en el precio de los bonos a 10 años superiores al 10%. Por su parte, desde el verano del 2016 los bonos americanos a 30 años han llegado a retroceder más de un 20%.

Atendiendo a los antecedentes históricos y las repercusiones que estos movimientos en la renta fija han tenido en la renta variable, durante los últimos meses estoy muy pendiente de un segundo indicador clave (línea avance/descenso) para saber si existe riesgo o no de un empeoramiento de las bolsas de valores en los meses siguientes.

Recordemos que la línea avance-descenso es la diferencia entre el número de valores que ascienden y el número de valores que descienden. Cuando este indicador empieza a perder su tendencia alcista y el mercado norteamericano sigue subiendo, estamos ante una divergencia negativa, adelantando que los problemas se acercan.

Es mucho más probable que la línea A-D alcance su máximo antes que la del S&P 500, porque a medida que se debilita la seguridad en los mercados, el dinero sale de los valores secundarios y entra en los valores de más alta calidad (que suelen ser minoría). Esta es otra señal que podemos usar para ponernos alerta cuando el mercado dé síntomas de cansancio.

Vamos a ver algunos de los gráficos de esta fabulosa línea.

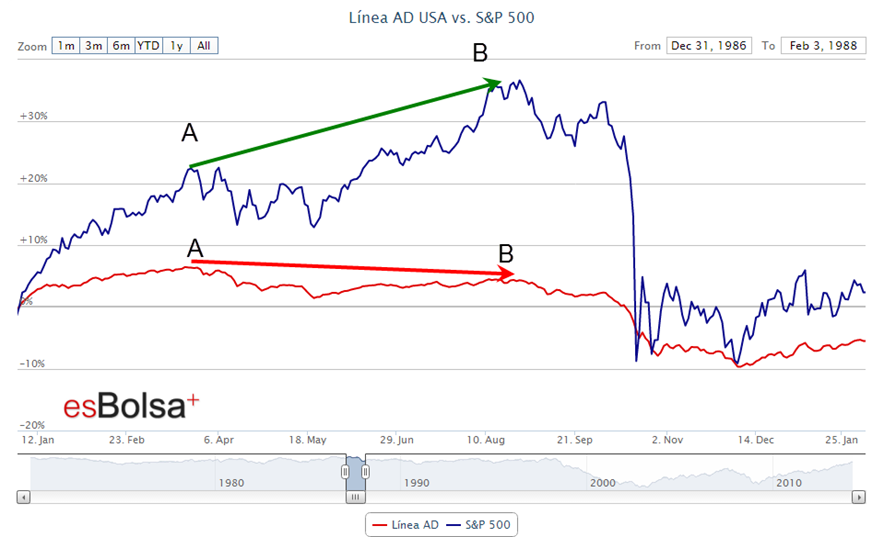

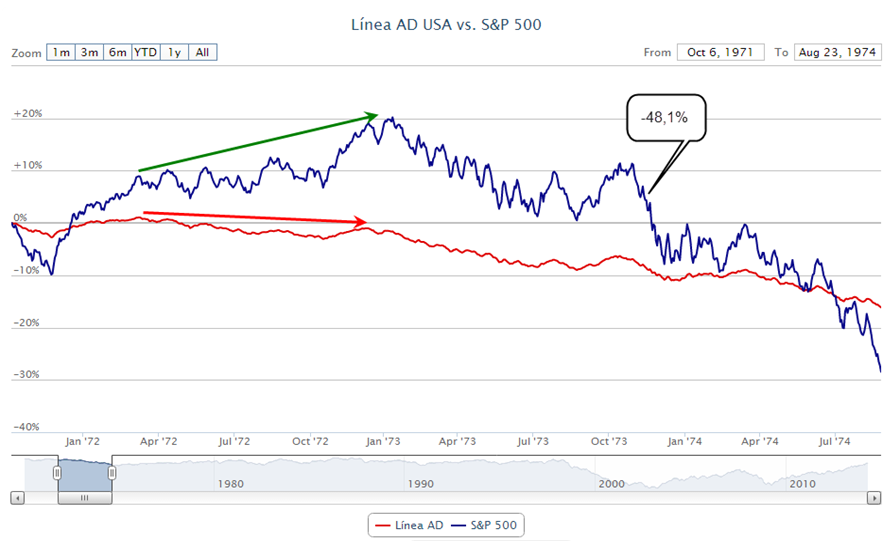

Esta imagen corresponde a finales de los años 80, donde observamos el aspecto de la línea avance-descenso, justo antes del peor día de crash de toda la historia del mercado.

Fijaos cómo este magnífico indicador nos mostraba que, pese a que el precio seguía ascendiendo, cada vez eran menos los valores que apoyaban ese impulso alcista, lo que llevó al precio a formar una clara divergencia (letras A y B en el gráfico) con el indicador que terminó en un crash.

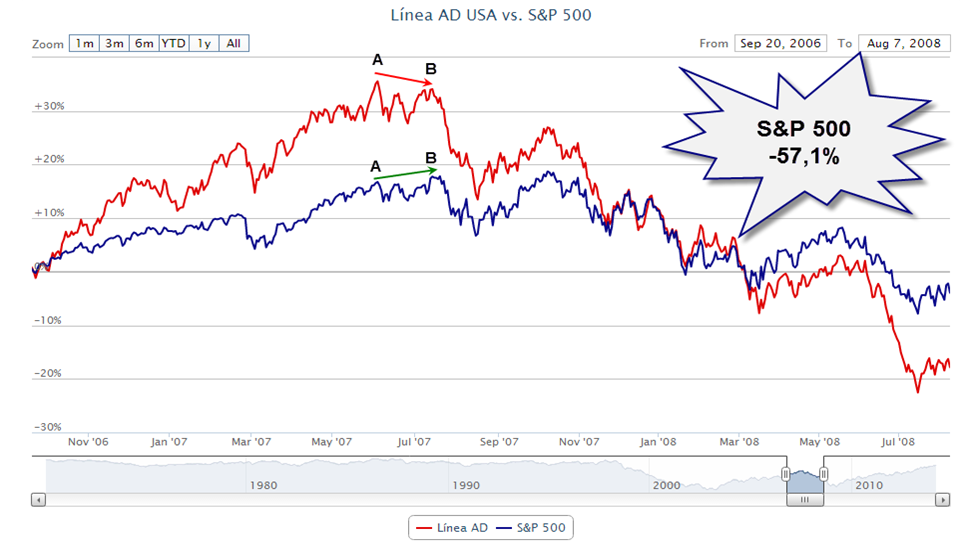

Veamos ahora la alerta del indicador en el más reciente mercado bajista del año 2007/2008

Como vemos, justo antes de que se iniciase el último mercado bajista, el indicador también nos alertaba de que los ascensos se estaban dando de forma “artificial” es decir, una mayoría de valores estaban siendo liquidados sin piedad mientras los cuidadores utilizaban los valores de más elevada capitalización para generar alzas con pies de barro en los índices. El resultado después de esto, todos lo conocéis.

A continuación os dejo otros ejemplos históricos (no todos para no aburrir) en los que el indicador alerta del inicio de tramos bajistas de entidad para las bolsas.

1973 (-48,1%)

2000 (-50%)

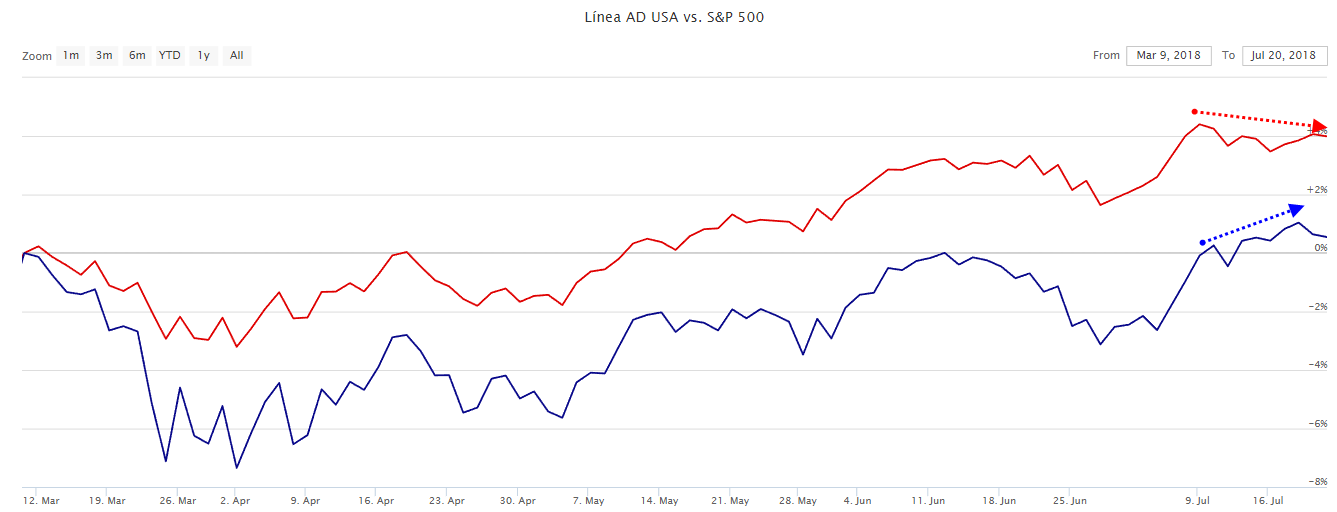

Ahora que ya habéis visto ejemplos pasados y entendéis la funcionalidad e interpretación del indicador, veamos el aspecto presente recurriendo al indicador.

En el gráfico que podéis ver a continuación, la línea avance/descenso es la representada con color rojo, mientras que la línea azul corresponde al S&P 500.

Durante este mes de julio hemos asistido un pequeño síntoma de debilidad en la amplitud. La línea avance/descenso no ha sido capaz de acompañar las alzas del S&P 500 las últimas jornadas.

¿Significa todo esto que hay que vender todo y salir corriendo o ponerse corto en renta variable ya mismo? No.

Los techos de mercado no se producen de un día para otro. Incluso en los peores escenarios, antes de los ciclos bajistas siempre hay un periodo de consolidación/distribución. Desde que los bonos y la línea A/D dan alerta hasta el inicio de un gran mercado bajista suelen pasar entre 3 y 9 meses (es raro que más, pero se podría dar).

Además de esto, debemos tener en cuenta que la divergencia es pequeña todavía. Existe la posibilidad de que finalmente en próximas semanas la línea avance/descenso logre ascender y sea capaz de cancelar estos síntomas de debilidad. Algo que ya sucedió por ejemplo el pasado mes de mayo.

No obstante, dado el incremento de los rendimientos de los bonos estudiados al principio de este artículo, considero que se deben de extremar las precauciones ante cualquier debilidad de la línea avance/descenso (por pequeña que sea).

Por ello, esta es la hoja de ruta que voy a seguir en las próximas semanas/meses.

- Solo en caso de que la línea avance/descenso sea capaz de superar sus máximos volvería a tener una postura compradora. Mientras esto no suceda, no formalizaré nuevas compras.

- Si el mercado no logra ascender, nuestra exposición a renta variable irá reduciéndose progresivamente ya que recordemos que todas nuestras posiciones disponen de stops de protección.

- En caso de confirmarse el ciclo bajista de gran calado, nuestra exposición a renta variable quedaría neutralizada y buscaríamos exposición a renta fija de máxima calidad, siempre y cuando considere que ésta aporta valor a la cartera.

Mi obligación es mirar al futuro y tratar de ser lo más objetivo posible con lo que veo en el mercado y actuar de forma responsable (sin extremismos) con las inversiones tanto mías como de los inversores que depositáis vuestra confianza en mí para obtener los mejores resultados posibles dentro de cada escenario.

Es por ello que aunque la divergencia en la línea avance/descenso sea pequeña, considero importante tener presente esta situación. Si los rendimientos de la renta fija no hubiesen aumentado como lo han hecho en los últimos meses (caída de los precios de los bonos estudiada al principio de este artículo), no me preocuparía en absoluto la divergencia de la línea avance/descenso. Ahora bien, dado que los bonos han caído hasta niveles de alerta histórica, para mi cualquier divergencia en la línea avance/descenso por pequeña que esta sea, es digna de tener en cuenta y si bien no supone un “sálvese quién pueda” ya que podría cancelarse en unas semanas, sí que considero oportuno suspender compras a la espera de ver la evolución de los mercados las próximas semanas.

Si finalmente la divergencia se anula (ojalá así sea), volveremos a tener una postura compradora, pero si eso no sucede y nos encaminamos hacia un escenario mucho más delicado, ya tenemos en marcha la política de protección dictada por nuestro método ante estas situaciones.

Recuerda que toda mi metodología de inversión, y el estudio de los flujos monetarios que generan mercados alcistas y bajistas, lo aprenderemos en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.

Buenos días Ricardo.

El hecho de que tanto los bonos a 10 como a 30 años den alerta simultánea debería indicarnos una señal más fuerte q si la diese uno sólo?

Gracias

Buenas tardes Jesús.

A nivel operativo la señal es la misma indistintamente de si se produce en uno o en ambos bonos.

Un saludo.

Excelente articulo Ricardo. Imagino que la divergencia de la AD tendra mas fuerza a medida que esta es mayor en el tiempo.

Dicho de otra forma imagino que no es lo mismo una divergencia de 5 dias que una divergergencia de 2 meses.

Saludos.

Buenas tardes Reyes.

Para mi no tiene relevancia la duración de la divergencia. Por ejemplo en 2007 la divergencia de la AD apenas fue de un mes y junto a la alerta de los bonos fue suficiente para generar uno de los mayores mercados bajistas de la historia.

Un saludo.

Muchas gracias por la respuesta.

Pensaba que el proceso de distribucion lo harian vendiendo valores pequeños a la vez que manteniendo arriba los indices ponderados.

No comprendo como en un mes pueden empapelar a tanta gente.

En tu libro leo que los techos de mercado alcista suele durar varios meses y la mm30 semanal empieza a ser cortada en uno y otro sentido.

Saludos.

Buenos días Reyes.

En el libro tienes diferentes ejemplos para poder estudiarlos. Al final lo bueno de tener datos históricos es eso, poder estudiar como acontecieron los hechos en el pasado y ver como eso nos ayuda en el presente. La pérdida de sesgo alcista de la MM30 y soportes del precio tras una alerta de los bonos y de la AD sería una señal confirmatoria.

Sea como sea, hay que seguir la situación puesto que como digo, un nuevo máximo de la AD anularía la divergencia. Simplemente es esperar y ver, teniendo una hoja de ruta definida. Si mejora la situación, volveremos a comprar, y si no, a ser más cautelosos. No hay más.

Un saludo.

Muchas gracias Ricardo.

Saludos.

Excelente y valioso articulo muchísimas gracias

Siempre un placer lamermisima

Un saludo!