![Financial-ETFs1[1]](https://www.losmercadosfinancieros.es/wp-content/uploads/Financial-ETFs11-150x100.jpg) Uno de los pocos sectores que está aguantando el tipo esta semana en Wall Street es el sector bancario americano. Hablamos de un sector que dejó de ser interesante el pasado mes de abril, pero que esta semana podría volver al listado de sectores “top” para invertir al otro lado del charco. El buen comportamiento que está experimentando esta semana el sector le está llevando a ganar fuerza, y en breve podría añadirse al listado de sectores interesantes para buscar oportunidades de inversión.

Uno de los pocos sectores que está aguantando el tipo esta semana en Wall Street es el sector bancario americano. Hablamos de un sector que dejó de ser interesante el pasado mes de abril, pero que esta semana podría volver al listado de sectores “top” para invertir al otro lado del charco. El buen comportamiento que está experimentando esta semana el sector le está llevando a ganar fuerza, y en breve podría añadirse al listado de sectores interesantes para buscar oportunidades de inversión.

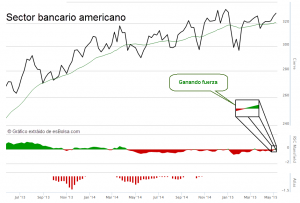

Tal y como muestra su gráfico el sector mantiene su sesgo alcista de medio plazo (media móvil de 30 semanas ascendente), lo que es un síntoma inequívoco de que el sector quiere irse al alza. Ahora falta por confirmar el segundo paso, y éste es que a cierre semanal el sector vuelva a comportarse mejor que la media del mercado.

Tal y como muestra su gráfico el sector mantiene su sesgo alcista de medio plazo (media móvil de 30 semanas ascendente), lo que es un síntoma inequívoco de que el sector quiere irse al alza. Ahora falta por confirmar el segundo paso, y éste es que a cierre semanal el sector vuelva a comportarse mejor que la media del mercado.

Está a un paso de hacerlo, pero como siempre necesitamos que confirme esta situación con el cierre semanal para empezar a contemplar el sector como apto para buscar oportunidades de inversión dentro de él.

Uno de los aspectos fundamentales que está beneficiando el comportamiento de los bancos reside en el mercado de bonos. No olvidemos que gran parte del negocio de la banca depende de la diferencia del dinero que pagan a sus depositantes (marcado por los rendimientos de los bonos a corto plazo) con respecto al dinero que cobran de los clientes a quien otorgan préstamos (referencias de más largo plazo). Esto se aprecia mejor en el gráfico que podréis ver a continuación.

La línea negra es el resultado de dividir el comportamiento de la cotización de la banca en el mercado de valores con respecto al S&P 500. Una línea ascendente significa que la banca rinde más que el S&P 500, y viceversa, una línea descendente significa que la banca muestra un peor comportamiento que el S&P 500.

La línea negra es el resultado de dividir el comportamiento de la cotización de la banca en el mercado de valores con respecto al S&P 500. Una línea ascendente significa que la banca rinde más que el S&P 500, y viceversa, una línea descendente significa que la banca muestra un peor comportamiento que el S&P 500.

Además he añadido una línea discontinua verde, resultado de dividir el rendimiento de los bonos americanos a 10 años (largo plazo) entre los bonos del tesoro americano a dos años (corto plazo). Una línea ascendente significa que la diferencia entre los rendimientos a largo plazo y corto plazo se expande, una línea descendente significa justo lo contrario, la diferencia entre el rendimiento de los bonos a largo plazo con respecto a los de corto plazo se contrae.

Como se puede ver, la banca tiende a funcionar mejor que el mercado cuando el diferencial entre la deuda de largo plazo y corto plazo se expande. Esto le permite aumentar el beneficio gracias a que aumenta el diferencial de los ingresos (prestamos que cobra) con respecto a los intereses que paga a sus depositantes (marcados por las referencias de corto plazo).

En los últimos meses, la caída de dicho diferencial, había supuesto un lastre para el negocio bancario que fue penalizado en las bolsas de valores.