![1203_Cliff_calculator_630x420[1]](https://www.losmercadosfinancieros.es/wp-content/uploads/1203_Cliff_calculator_630x4201-300x200.jpg) Los mercados americanos han retrocedido un 4,65% desde máximos mientras que los europeos lo han hecho de media (EuroStoxx 600) poco más del 7%. Hasta aquí nada nos debería de extrañar, ya que la mayor debilidad europea es algo que hemos tratado aquí detenidamente advirtiendo de que era mejor apostar por las bolsas de EEUU porque estaban (y están) más fuertes, algo que se demuestra en retrocesos como el actual, donde los mercados débiles sufren más, y los fuertes caen menos.

Los mercados americanos han retrocedido un 4,65% desde máximos mientras que los europeos lo han hecho de media (EuroStoxx 600) poco más del 7%. Hasta aquí nada nos debería de extrañar, ya que la mayor debilidad europea es algo que hemos tratado aquí detenidamente advirtiendo de que era mejor apostar por las bolsas de EEUU porque estaban (y están) más fuertes, algo que se demuestra en retrocesos como el actual, donde los mercados débiles sufren más, y los fuertes caen menos.

Dicho esto, sigo pensando que no estamos ante un mercado bajista similar al de 2007-2008 como siempre nos recuerdan los bajistas con análisis apocalípticos a la más mínima corrección. Una de las razones es que la rentabilidad de los bonos se mantiene en mínimos, lo que hace muy poco probable una salida masiva de dinero de la renta variable hacia la renta fija que genere un cambio de ciclo. Esto es algo que explico detenidamente en el capítulo 10 de mi libro “El código de Wall Street”, y que resulta una condición imprescindible para que llegue el “apocalipsis” del que muchos hablan para vender portadas.

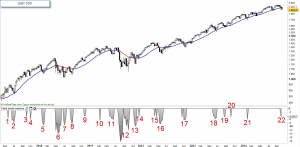

No obstante, hoy no vamos a hablar de esto, prefiero hacer hincapié en un factor emocional que sale a la luz en semanas como estas. El mercado ha caído apenas un 4,5%, y se palpa “miedo” y dudas entre los inversores, salen a flor las emociones, que es lo que hace perder el norte a la mayoría de operadores. Para poner en perspectiva la caída actual, he creado un indicador (al final del artículo os dejaré el código) que nos muestre las veces que el S&P 500 ha caído un 4% o más en un mes, esto nos permitirá reflexionar sobre varias cosas.

En el gráfico que podéis ver al lado de estas líneas y que tiene en cuenta únicamente el último mercado alcista iniciado en 2009, se aprecia que retrocesos como el actual se han repetido en más de 20 ocasiones. En todos y cada uno de ellos, hemos podido leer artículos de un nuevo crash, pero lo cierto es que el mercado alcista con sus naturales descansos ha seguido su camino, y aquellos que afirmaban que se acercaba un nuevo mercado bajista de gran calado se escondieron detrás de la cámara, esperando la siguiente ocasión para volver a salir.

En el gráfico que podéis ver al lado de estas líneas y que tiene en cuenta únicamente el último mercado alcista iniciado en 2009, se aprecia que retrocesos como el actual se han repetido en más de 20 ocasiones. En todos y cada uno de ellos, hemos podido leer artículos de un nuevo crash, pero lo cierto es que el mercado alcista con sus naturales descansos ha seguido su camino, y aquellos que afirmaban que se acercaba un nuevo mercado bajista de gran calado se escondieron detrás de la cámara, esperando la siguiente ocasión para volver a salir.

El “miedo vende”, ya que adelantarse a un gran crash y salir en los medios afirmando el “ya lo decía yo” queda muy bien a posteriori, pero ojo, si te pasas toda la vida hablando del crash, es normal que al final una de muchas aciertes, pero mientras tanto, has dejado de sacar partido del mercado alcista (y de esto nadie parece querer acordarse).

Dicho esto, hay que entender que una corrección del 7% en Europa que está más débil y del 4,5% en EEUU que está más fuerte no son eventos preocupantes del mercado, de hecho, como podéis ver en la imagen superior son normales y frecuentes, por lo que quien no pueda aguantar estos descansos naturales (que podrían llegar en ocasiones a ser bastante más grandes) debería replantearse si realmente está preparado para enfrentarse al mercado.

La verticalidad que el rally alcista ha alcanzado desde 2012 puede haber hecho que muchos inversores se “mal acostumbren”, queriendo ganar todos los días a todas horas, y eso no siempre puede ser. El mercado sigue su ritmo, y a los inversores no nos queda otra que adaptarnos a él.

Dicho esto, en descansos dentro de las tendencias alcistas como la actual nuestros objetivos siguen siendo los mismos, nada cambia. Seguimos buscando meter en cartera valores ganadores que superen máximos, y cerrar las posiciones (bien en beneficios bien en pérdidas) que alcancen sus puntos de salida (stops). Ser disciplinados en esto nos permitirá limitar el daño que podrían ocasionar los valores que no funcionan como queremos en las carteras y estar bien preparados para cuando el mercado reanude las alzas, sea hoy, el mes que viene o el año que viene (los tiempos no dependen de nosotros, sino del mercado).

Como os prometí anteriormente os dejo el código del indicador para ProRealTime a continuación.

REM Ricardo González losmercadosfinancieros.es

inicio=High[3]

if close>inicio then

recorrido=((low-inicio)/inicio)*100

endif

if close -4 then

recorrido = 0

endif

cero = 0

return recorrido as "Recorrido", cero as "Cero"

Recuerda que toda la metodología de inversión así como la confección de la plantilla de análisis viene explicada en detalle en mi libro “El código de Wall Street”.

¡Ya disponible la segunda edición!

¡Ya disponible la segunda edición!

“El código de Wall Street”.

El libro de Ricardo González

¡No te quedes sin él, pide tu ejemplar aquí!

Realmente interesante este artículo!! 😀

Me alegro que te guste Marcos!

No olvidéis nunca que cuanto más ruido haya en el mercado, mejor es ver las cosas con perspectiva.

Un saludo!

Gracias,

Pues tu frase “debería replantearse si realmente está preparado para enfrentarse al mercado”, es la que me ronda en la cabeza.

Me gusta esta forma de afrontar las cosas que tienes, cogiendo perspectiva,alejándote y mirarlo desde arriba.

Muchas gracias por el análisis y enhorabuena,

un saludo

Buenos días Carlos.

Me alegra saber que mis estudios te resulten de utilidad.

Un saludo y buen fin de semana!

A la hora de validar el indicador me sale el siguiente mensaje de error:

Error de sintaxis: Defina la siguiente variable: cero

¿alguna solución?

Un saludo!

Hola Gonzalo.

Vuelve a copiarlo y pegar ahora a ver 😉

Un saludo!

Un artículo muy bueno, para aprender a coger perspectiva.

Ricardo, el indicador se le pasa al sp500, pero ¿en qué escala semanal, mensual o diaria.?

Saludos.

Buenos días Reyes.

Se utiliza en escala semanal, como siempre 😉

Un saludo y buen fin de semana!

Buenas Ricardo,

Gracias por el artículo, siempre va bien recordar estas cosas y más aun ahora con la que está cayendo estos días. La verdad que es alentador leerte.

No obstante sigo teniendo una duda que me tiene ‘mosca’ e intranquilo, y es que pese a lo que comentas de que no puede haber una gran caída porque la rentabilidad del bono es muy baja y la curva de tipos digamos que es “correcta”, no podría pasar como muestra el último gráfico de este estupendo artículo que escribiste?

crisis-curva-de-tipos-invertida

en el se muestra como pese a que la curva de tipos era “correcta” han habido casos de recesión igualmente. Revisé las fechas que marca el gráfico y efectivamente en todas ellas el S&P500 cayó considerablemente.

Es descartable (por alguna razón que desconozca) que se suceda actualmente un escenario de este tipo o podría suceder perfectamente?

Muchas gracias por tu trabajo y que pases un buen fin de senmana!

Saludos

Buenas tardes Jose C.

Como comento en el artículo que citas, para mi la curva de tipos actual no es una referencia, por razones expuestas aquí.

https://www.losmercadosfinancieros.es/crisis-curva-de-tipos-invertida.html

Tal y como digo “El banco central mantiene las tasas de corto plazo cerca del 0%, y en estos casos, una recesión difícilmente vendrá precedida de una inversión en la curva de tipos.”

La referencia en estos momentos son los bonos. Es muy poco probable que sin una subida muy acusada de la rentabilidad de los bonos, nos encontremos ante un mercado bajista. Puede haber descansos de corto plazo como los de 2010 o 2011 (como mucho) por momentos de pánico puntual naturales dentro de cualquier tendencia alcista, pero es muy poco probable una salida en masa que genere un mercado bajista de gran caldo como el de 2007-2008 por falta de alternativas de inversión. Una cosa son descansos de tendencia y otra cambios de ciclo, son situaciones muy distintas.

La relación de los bonos y los mercados bajistas viene explicada en mi libro. Para un gran crash y cambio de ciclo hace falta una subida previa de la rentabilidad de los bonos que los sitúe como “alternativa” de inversión a la renta variable. Esto es algo que ahora mismo no se cumple.

Un saludo y buen domingo.

Ok. Aclarado Ricardo.

Muchas gracias por tu ayuda. Tu libro, descuida que lo adquiriré seguro antes de final de año, pero por el momento aún estoy terminando de leer otros que ya tengo. Aunque la verdad que tengo muchas ganas de hacerme con el tuyo, porque a medida que pasan las semanas y leo tus artículos, cada vez te tomo más como principal referente en mi operativa.

Buen fin de semana y muchas gracias amigo!