A principios del pasado mes de diciembre ya os informaba por aquí que la curva de tipos había empezado a invertirse en sus plazos intermedios y que era solo cuestión de tiempo que la inversión se trasladase hacia los extremos.

A principios del pasado mes de diciembre ya os informaba por aquí que la curva de tipos había empezado a invertirse en sus plazos intermedios y que era solo cuestión de tiempo que la inversión se trasladase hacia los extremos.

Antes de entrar en materia y con tal de situar a los que no conozcan este indicador (descrito entre las páginas 177 y 182 de mi libro “El Código de Wall Street”), he de decir que los tipos de interés, o “precio del dinero”, como se conoce vulgarmente, representa el equilibrio entre el riesgo y el posible beneficio de la utilización de una suma de dinero en una situación y tiempo determinado.

Para determinar si un tipo de interés es alto o bajo, normalmente se comparan a través de la curva de tipos, que muestra la distinta rentabilidad de los bonos nacionales para los distintos periodos temporales.

Los plazos cortos de la curva de tipos se ven afectados por las políticas de tipos de los bancos centrales. Políticas expansivas implican tipos a corto plazo bajos, que permiten la estimulación de la actividad económica cuando esta se encuentra deprimida. Las políticas monetarias restrictivas implican mayores niveles de tipos en los plazos cortos, con el fin de controlar la inflación, normalmente en etapas maduras del ciclo (cuando hay más presiones inflacionistas).

Los plazos más largos de la curva deben recoger el mayor riesgo que representa el mantener una inversión durante un plazo más largo de tiempo. Por esta razón, lo normal sería que la rentabilidad de los plazos largos fuera siempre mayor que los plazos más cortos. No obstante, las expectativas cíclicas influyen de forma considerable sobre la rentabilidad de estos plazos, pudiendo en algunos momentos tener tipos a largo plazo por debajo de los del corto plazo (curva invertida).

De todo lo anterior se deduce que la curva de tipos depende principalmente del momento del ciclo en que nos encontremos y de las expectativas de crecimiento e inflación.

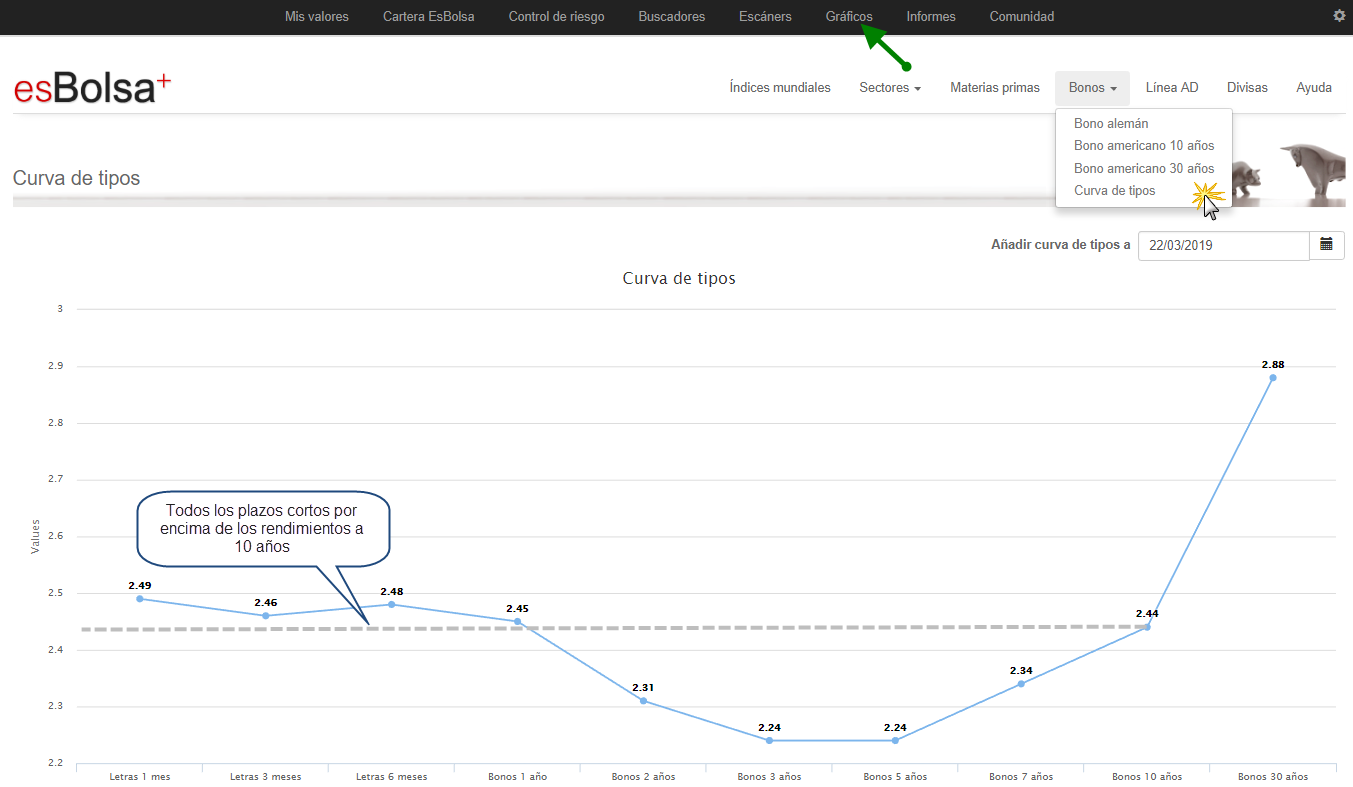

La noticia saltaba el pasado viernes cuando los rendimientos de todos los bonos con vencimientos inferiores a 1 año superaron a los rendimientos de los bonos a 10 años, es decir, la curva de tipos ya ha empezado a invertirse en los extremos.

En este punto cabe resaltar que, históricamente, se utiliza como referencia para una inversión en la curva de tipos el diferencial de los bonos a diez y dos años. Si bien es cierto que en estos plazos la curva todavía no está invertida, debéis saber que tal y como expliqué en diciembre, atendiendo a la historia, es solo cuestión de tiempo que veamos a la curva de tipos invertida en el clásico diferencial entre los 2 y 10 años.

Ahora bien, la inversión en la curva de tipos entre los rendimientos a 10 años y 3 meses también es un aspecto a tener presente a nivel económico, ya que, históricamente, una inversión en la curva de tipos en estos plazos ha sido preludio de recesiones en la economía de EEUU.

La siguiente imagen representa el resultado de restar a los rendimientos a 10 años, el rendimiento de las letras a 3 meses. Lecturas por debajo del nivel cero son sinónimo de inversión en la curva de tipos. Las áreas sombreadas representan las recesiones de la economía de EEUU en las últimas 4 décadas.

Como se puede observar, la inversión en la curva de tipos en estos plazos ha sido preludio históricamente de recesiones en la economía estadounidense. En concreto, desde que se ha invertido la curva de tipos hasta que se han iniciado las recesiones han transcurrido un promedio de 311 días.

Teniendo en cuenta que las bolsas de valores tienden a adelantarse a la economía, seguro que muchos ya os estáis preguntando cómo afecta esto al mercado de valores.

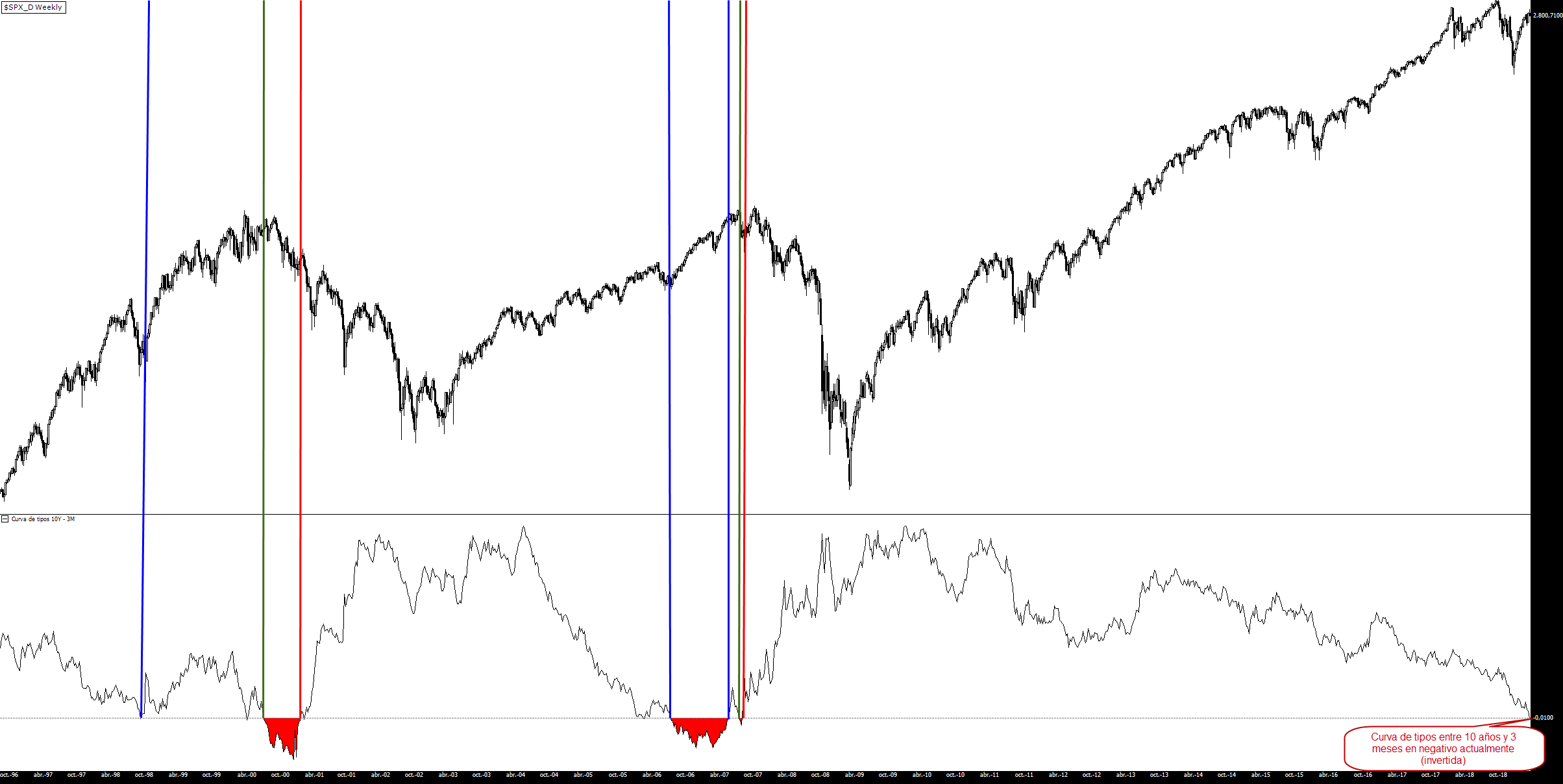

Tomando como referencia los últimos dos grandes ciclos bajistas (los que corresponden al invierno de Kondratiev, por utilizar el entorno cíclico igual al actual, como explico en mi libro), la inversión en la curva de tipos suele darse en los tramos finales de los ciclos alcistas.

La siguiente imagen representa en la parte superior al S&P 500 y en la parte inferior la curva de tipos entre los 10 años y los 3 meses.

Leyenda:

- Las líneas verticales verdes indican un inicio de inversión en la curva de tipos que terminó en un mercado bajista.

- Las líneas verticales rojas indican el fin de la inversión de una curva de tipos que terminó en un mercado bajista.

- Las líneas azules son inversiones en las curvas de tipos que no coincidieron exactamente en el inicio de un ciclo bajistas.

Aunque es cierto que las inversiones en las curvas de tipos suelen darse al final de los ciclos alcistas (e incluso en el inicio de los bajistas), la gráfica muestra por qué no debemos utilizar la curva de tipos como un indicador de alta precisión para detectar techos, sino que más bien como un factor complementario a los flujos monetarios (bonos y línea avance/descenso).

Aunque este indicador goza de una gran fama dentro del círculo económico como indicador predictivo de recesiones, en lo que respecta a los mercados de valores no siempre una inversión en la curva de tipos termina en un gran ciclo bajista (líneas azules). ¿Y por qué no termina en algunas ocasiones esta inversión en inminentes ciclos bajistas? Porque en esas ocasiones los rendimientos de los bonos no habían llegado a subir lo suficiente como para captar la atención de los inversores o porque no existían divergencias en la línea avance/descenso (puedes leer más sobre esto en el capítulo 10 de mi libro).

¿Qué tienen el año 2000 y el año 2007 en común cuando la curva de tipos sí alertó del cambio de ciclo? Pues que los bonos habían llegado a niveles de alerta histórica con caídas acusadas de sus precios y se experimentaron divergencias en la línea avance/descenso. Es decir, las alertas que en este portal seguimos y que actualmente se encuentran activas.

Esta es la razón por la que en mi operativa la curva de tipos es un indicador secundario, ya que por sí sola aporta información poco precisa sobre los ciclos bursátiles. Los precios de los bonos y la línea avance/descenso a los que hacemos continuamente seguimiento resultan mucho más precisos en este aspecto.

Ahora bien, sí que cabe destacar que dado que tenemos a los bonos en niveles de alerta histórica y lecturas débiles en la amplitud, una inversión en la curva de tipos solo es una muestra más de que el mercado puede verse envuelto en graves problemas. Ojalá no sea así y el mercado termine por recuperarse, pero por desgracia cada vez son más los argumentos que apuntan a un fin de ciclo alcista en los mercados globales.

Por nuestra parte, recordar que desde finales de septiembre tenemos en marcha un plan de protección para protegernos de un escenario muy adverso (con consecuencias no vistas desde el año 2007).

Nota: Recuerda que puedes consultar la curva de tipos desde la zona gráficos de esBolsa Plus

Recuerda que toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.com