La primera jornada de marzo vimos como dentro del mercado americano había más valores con buen aspecto que con mal aspecto técnico, lo cuál era un síntoma de salud estructural que abría una ventana de optimismo para el devenir de los mercados.

La primera jornada de marzo vimos como dentro del mercado americano había más valores con buen aspecto que con mal aspecto técnico, lo cuál era un síntoma de salud estructural que abría una ventana de optimismo para el devenir de los mercados.

A estas alturas creo que todos sois conocedores de mi deseo porque finalmente la línea avance/descenso supere máximos para dar continuidad al ciclo alcista (los ciclos alcistas son más agradables y rentables que los ciclos bajistas). Pero si algo he aprendido en todos estos años es que no opero en base a lo que me gustaría, sino en base a lo que marcan mis sistemas ya que ellos tienen la esperanza matemática a su favor, mientras que mis deseos no tienen ningún fundamento estadístico.

En este aspecto, la hoja de ruta marcada por nuestra estrategia sigue siendo clara. Mantenemos una postura de cautela dadas las probabilidades de que estemos en los compases finales del ciclo alcista, alertas que solo quedarían invalidadas si la línea avance/descensos supera máximos.

Desde que escribí el artículo el primer día de marzo en el que vimos como había más valores fuertes y alcistas que débiles y bajistas, los principales índices estadounidenses han subido una media del 0,6%. Recordemos que a principios de marzo en las bolsas americanas teníamos 2002 compañías que desde un punto de vista técnico lograban ser fuertes y alcistas frente a 1641 compañías cotizando débiles y en tendencia bajista.

La lógica diría que si los índices han subido en lo que llevamos de mes, ahora mismo deberíamos tener todavía más valores buenos que malos en el mercado americano ¿verdad?. Vamos a verlo.

Para ello, haremos uso de la herramienta de rastreo de esBolsa.com, que además de ser utilizada para localizar oportunidades de inversión, también nos permite saber los valores en uno o varios mercados que registran un buen comportamiento de medio plazo y cuáles experimentan un mal comportamiento a medio plazo y así poder comparar los valores que ahora mismo muestran un aspecto beneficioso para sus inversores (fuertes y alcistas) frente al número de valores que actualmente muestran un comportamiento pernicioso para sus inversores (débiles y bajistas).

Para verlo, empezaremos con el acceso a la herramienta, que tienes disponible desde el menú principal de esBolsa.com pulsando sobre Acceso- > ESBOLSA PLUS.

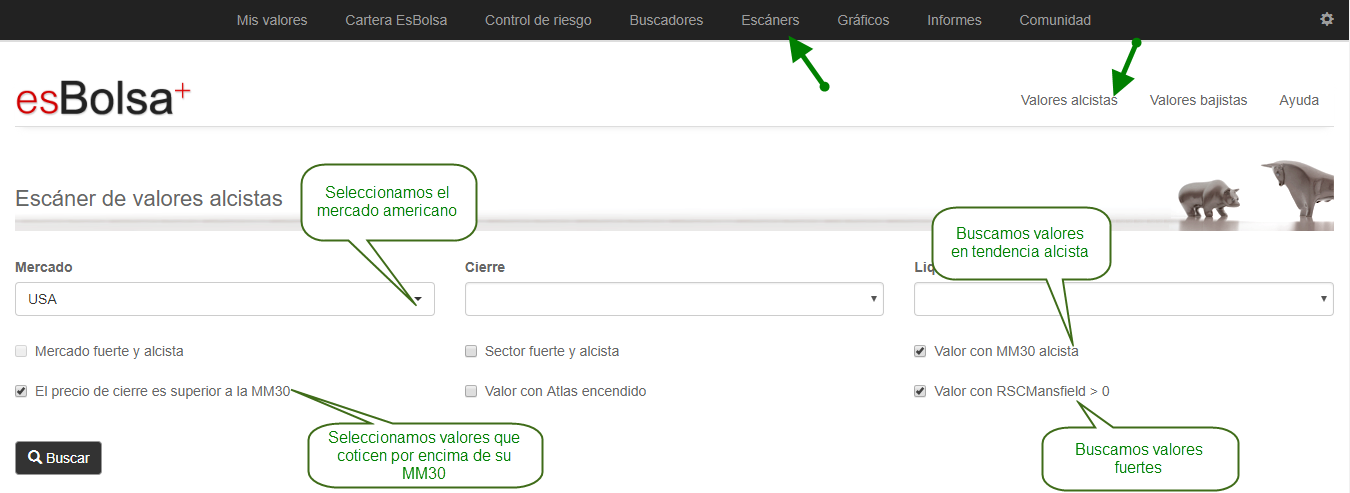

Ahora es el momento de dar las instrucciones al robot para que nos filtre los valores con los criterios que buscamos. Para este ejemplo en el que buscamos el número de valores alcistas nos centramos en dos premisas fundamentales:

- Valores pertenecientes al mercado americano (podemos hacerlo sobre cualquier mercado, pero en este ejemplo nos centramos en EEUU)

- Valores en tendencia alcista (media móvil de 30 semanas al alza y que coticen por encima de ella)

- Valores fuertes (RSCMansfield positivo, lo que indica que lo hacen mejor que el promedio del mercado)

Basándonos en estas tres premisas, rellenamos los campos del robot de rastreo.

Una vez rellenados todos los campos, pulsamos en buscar y la herramienta nos mostrará los valores que cumplen los criterios que hemos seleccionado.

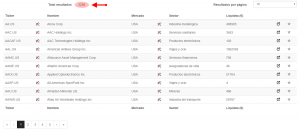

En el listado al lado de estas líneas podéis ver los 10 primeros resultados, por orden alfabético del ticker. En estos resultados se observa tanto el ticker de la compañía como su propio nombre, el sector al que pertenecen y su liquidez para ejecutar órdenes de compra/venta en el mercado. Además, pulsando sobre el icono

En el listado al lado de estas líneas podéis ver los 10 primeros resultados, por orden alfabético del ticker. En estos resultados se observa tanto el ticker de la compañía como su propio nombre, el sector al que pertenecen y su liquidez para ejecutar órdenes de compra/venta en el mercado. Además, pulsando sobre el icono ![]() podrás acceder tanto al gráfico del propio valor como de su sector.

podrás acceder tanto al gráfico del propio valor como de su sector.

Como podéis ver en la parte superior de la imagen el número de valores que se mantienen fuertes y alcistas en las bolsas americanas actualmente es de 1720 compañías.

Antes de hacer la comparativa con respecto a las cifras que teníamos a principios de mes, vamos a ver el número de valores débiles y bajistas actualmente en las bolsas de valores estadounidenses.

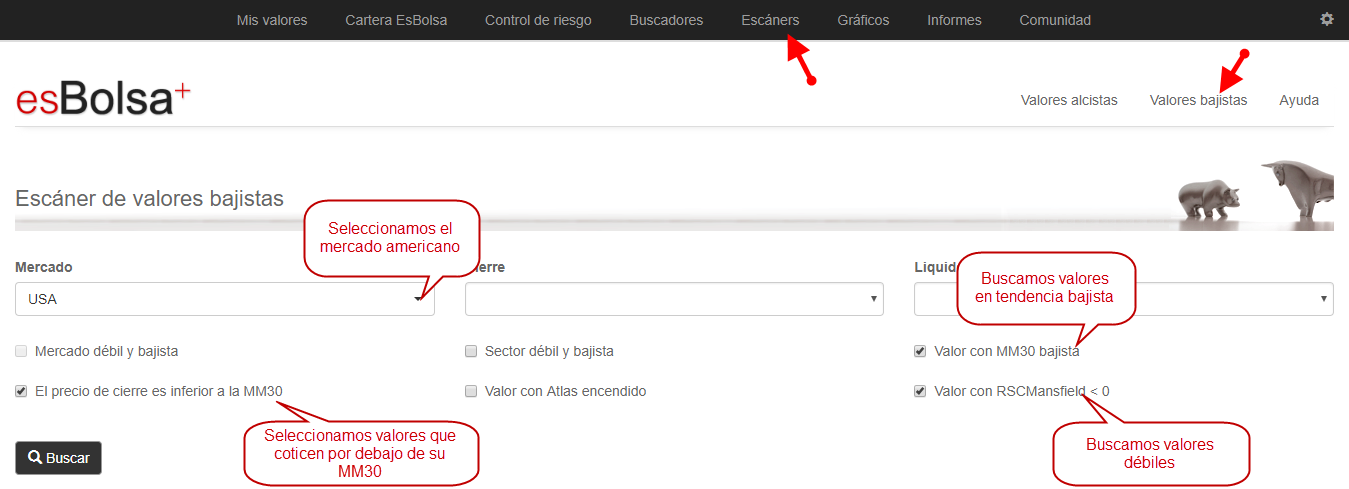

Para ello nos dirigimos al robot rastreador de valores bajistas y seleccionamos el mercado americano junto a los filtros de tendencia bajista y debilidad.

Podéis ver los 10 primeros resultados al lado de estas líneas (pulsar sobre la imagen para ver en tamaño completo).

Podéis ver los 10 primeros resultados al lado de estas líneas (pulsar sobre la imagen para ver en tamaño completo).

Lo primero que salta a la vista es que el número de valores con mal aspecto es superior al de los valores con buen aspecto que vimos anteriormente.

En concreto ahora mismo en EEUU hay 2258 compañías cotizando débiles y en tendencia bajista frente a las 1720 compañías que desde un punto de vista técnico logran ser fuertes y alcistas. Mal asunto. A pesar de las alzas, hay más valores dando disgustos a sus accionistas que alegrías.

Si comparamos estos datos con respecto a lo que teníamos a principios de mes, debemos tener presentes las siguientes claves.

- Los principales índices han subido una media del 0,6% en lo que llevamos de mes de marzo.

- El 1 de marzo habían 2002 compañías que desde un punto de vista técnico lograban ser fuertes y alcistas frente a 1641 compañías cotizando débiles y en tendencia bajista.

- El 22 de marzo tenemos 1720 compañías que desde un punto de vista técnico logran ser fuertes y alcistas frente a 2258 compañías cotizando débiles y en tendencia bajista.

Los índices han subido, pero el número de valores buenos se ha desplomado en lo que llevamos de marzo y el número de valores malos ha crecido.

¿Qué está sucediendo aquí?

En primer lugar los valores más grandes (que son una minoría pero que ponderan mucho en los índices) han subido mucho en marzo (Apple ha subido un 10,34%, Amazon un 7,62%, Microsoft un 4,48%, Google un 7,6%…), mientras que los valores más pequeños (que son mayoría pero que ponderan poco en los índices), no solo no han subido este mes de marzo, sino que han caído (por ejemplo el Russell 2000 compuesto por pequeñas compañías acumula pérdidas del 4,42% en marzo). Esto ha hecho que aunque los grandes índices hayan subido a nivel general dentro del mercado la mayoría de valores haya experimentado un empeoramiento técnico de su situación.

Aunque insisto en que la última palabra la tendrá la línea avance/descenso, este mes de marzo para el conjunto del mercado no ha sido tan favorable como muestran los índices (altamente influenciados por las fuertes alzas de unos pocos valores grandes). Veremos si es una situación pasajera y tras este pequeño “traspiés” en las entrañas del mercado por fin vemos una recuperación completa de la amplitud, o por contra es un indicio de que los grandes agentes económicos están dando sus últimos coletazos de una manipulación alcista de los índices.

Recuerda que toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.com