Cada vez son más las voces que se unen a la moda de afirmar que estamos ante una nueva recesión que llevará a los mercados ante un nuevo crash. En los mercados no hay nada seguro, por lo que siempre buscamos la opción más probable. Desde hace tiempo vengo comentando que no veo indicios de que estemos ante el inicio de un mercado bajista, y seguramente lo que estamos viendo es un recorte natural dentro de una tendencia alcista global de los muchos que han habido (y habrán) a lo largo de la historia. Está claro que los índices débiles sufrirán más en estos recortes, pero para nada significa que estemos ante un crash como los vividos en 2000 o 2007 por citar los más recientes.

Cada vez son más las voces que se unen a la moda de afirmar que estamos ante una nueva recesión que llevará a los mercados ante un nuevo crash. En los mercados no hay nada seguro, por lo que siempre buscamos la opción más probable. Desde hace tiempo vengo comentando que no veo indicios de que estemos ante el inicio de un mercado bajista, y seguramente lo que estamos viendo es un recorte natural dentro de una tendencia alcista global de los muchos que han habido (y habrán) a lo largo de la historia. Está claro que los índices débiles sufrirán más en estos recortes, pero para nada significa que estemos ante un crash como los vividos en 2000 o 2007 por citar los más recientes.

Para adelantarnos a los mercados bajistas son varios los elementos que tenemos que vigilar, y la suma de varios de ellos será la voz de alarma que nos advierta de que algo no va bien y que es momento de ir recogiendo ganancias y esperar a que el mercado bajista se confirme.

Hoy veremos el aspecto de dos de esos indicadores con ejemplos históricos. Hay más indicadores/señales que iremos repasando en otras entregas, ya que por razones de espacio, es imposible mostrarlo todo en una sola entrada.

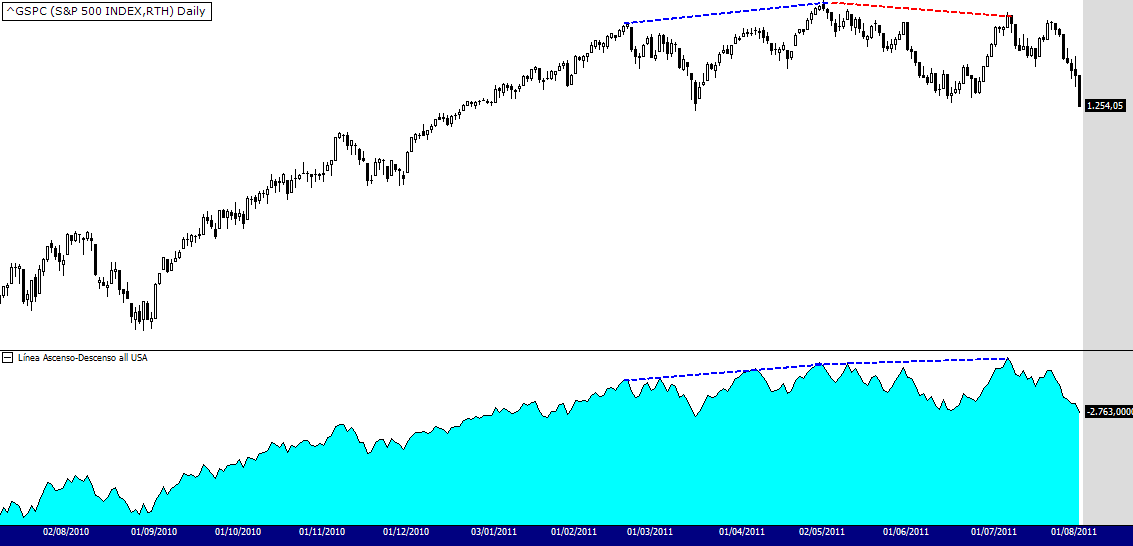

Antes de entrar en materia, quería que vieseis la siguiente imagen:

Este gráfico corresponde al SP500 y quería empezar con él, porque sois muchos los que me preguntáis día sí y día también, cómo de profundos suelen ser estos recortes de corto plazo. Como siempre, estudiando la historia de los mercados se pueden extraer muchas conclusiones, y como aproximación, podemos decir que estos descansos dentro de tendencias alcistas suelen tener una profundidad de entre un 7 y un 10% desde máximos. Esos puntos corresponden con el rectángulo rojo que os he dibujado en el gráfico, recordad que estamos hablando de una media que no tiene por que ser exacta, pero puede servirnos para tener una ligera idea de lo que suele ser habitual en estos casos. En cuanto a la duración media de estos sucesos, os diré que están alrededor de 4-5 meses desde que se alcanzaron los máximos, lo que nos llevaría aproximadamente hasta septiembre (tal vez algo más).

No quiero que esta orientación sea tomada al pie de la letra con una precisión para la que no está pensada, puesto que, como he dicho al principio, estamos hablando de una media que puede servirnos como referencia, pero que no servirá como guía operatoria bajo ningún concepto por sí sola.

Entrando ya en materia vamos a ver el primero de los dos indicadores que trataremos hoy, que si bien no son ninguna novedad, siempre es conveniente repasarlos:

Los bonos no han descendido lo suficiente para generar un mercado bajista:

El bono y la bolsa tienen una relación “íntima” en los mercados, de forma que lo que sucede en los bonos afecta de forma “retardada” a las bolsas de valores. El bono es un indicador líder y su marcha es pareja, hasta cuando las cosas empiezan a torcerse, generando señales de peligro que, si bien tardarán unos meses en reflejarse en la bolsa, nos servirán para ponernos alerta y adelantarnos a mercados bajistas. Para ello, podemos hacer uso de los bonos americanos o alemanes a 10 o 30 años.

Para entender esto, una vez más lo mejor es ver ejemplos históricos en los que apreciaremos claramente cómo vigilando retrocesos acusados en el bono (superiores al 15-20% en los bonos a 30 años y alrededor del 10% para los bonos a 10 años) podríamos habernos adelantado a varios mercados bajistas.

Nota: En los gráficos que veréis a continuación, la línea discontinua pertenece al precio de los bonos y la continua al S&P500

En 1980 el director de la Reserva Federal, Paul Volcker, aumentó la tasa de interés de EEUU atrayendo capitales de todo el mundo. El objetivo era lograr que la afluencia de divisas bajara la inflación y relanzara la maquinaria productiva norteamericana que estaba en recesión. Como es lógico, esta política restrictiva tuvo su influencia en el precio de los bonos que perdieron un 40% en algo más de un año. Tal y como podéis ver en la imagen de arriba, la acusada caída del bono advertía sobre un posible inicio de crash en las bolsas, que llegaría 6 meses después en el mercado bajista de principios de los 80, en el que las bolsas de valores perdieron más de un 25% de su valor.

El gráfico superior corresponde al crash del 2000. No voy a extenderme mucho sobre la historia de este crack, porque muchos ya lo conocéis, pero ya habéis visto cómo, siguiendo el indicador de la curva de tipos y la relación bono bolsa, fue perfectamente posible adelantarse a este crash, y ahora veremos que el bono fue otra señal de alarma que nos advertía que teníamos que ir liquidando posiciones, puesto que algo malo asomaba por el horizonte.

Desde finales de 1998 el bono estadounidense empezó a gotear poco a poco a la baja, hasta llegar a perder la friolera de un 35,7%. Una vez más el bono advirtió de que la fiesta alcista estaba a punto de terminar, y sucedió que en el año 2000 las bolsas de valores empezaron a formar un techo que desencadenaría en un mercado bajista que llevó a perder al índice S&P500 un 47% de su valor.

Desde el año 2000 para seguir con este estudio recomiendo la utilización del bono alemán a 10 años, puesto que desde principios de milenio, la delicada situación económica (ligada al invierno de Kondratiev) ha llevado a la Reserva Federal a practicar tal intervención en los mercados que ha derivado en cierta manipulación sobre los bonos estadounidenses que puede interferir en nuestro estudio.

Este es el gráfico actual del bono alemán a 10 años. Recordad que, tal y como he dicho anteriormente, los mercados bajistas suelen venir precedidos por retrocesos superiores al 10% para los bonos a 10 años. En esta ocasión, el descenso ha sido de poco más del 7% lo que históricamente ha sido insuficiente para crear mercados bajistas.

Sin ir más lejos, vosotros mismos podéis comprobar cómo a mediados de 2003 el bono alemán cedió un porcentaje muy similar a este, que derivó en un descanso en las bolsas de valores durante buena parte de 2004.

La situación actual sería bastante similar a la expuesta, un retroceso en el bono que genera dudas en los mercados, pero que no es suficiente para crear un mercado bajista.

La línea de avance-descenso sigue con buena salud

La línea ascenso-descenso es la diferencia entre el número de valores que ascienden y el número de valores que descienden. Cuando este indicador empieza a perder su tendencia alcista y el índice rector sigue subiendo, estamos ante una divergencia negativa, adelantando que los problemas se acercan. Es mucho más probable que la línea A-D alcance su máximo antes que la del Dow Jones, porque a medida que se debilita la seguridad en los mercados el dinero sale de los valores secundarios y entra en los valores de más alta calidad (que suelen ser minoría). Esta señal la podemos usar para ponernos alerta y adelantarnos al cambio de tendencia.

En las imágenes que veréis a continuación podréis apreciar lo bien que ha funcionado este indicador en situaciones pre-crash en los mercados.

La imagen superior corresponde al “Black Monday” aquel cisne negro que muchos dicen fue imprevisible, y del que, ¡vaya!, ya tenemos dos indicadores que nos advertían de que algo no funcionaba bien. Fijaos como antes de generarse el crash, la bolsa de valores seguía ascendiendo con cada vez menos valores. La bolsa subía, eso es innegable, pero cada vez eran menos los componentes que acompañaban la tendencia, hasta que la situación se volvió insostenible y terminó como ya todos conocemos.

Otra señal de alarma de este indicador (además de otras muchas como en el 2000) la tuvimos antes del último mercado bajista de 2007. De esta concretamente guardo un recuerdo especial, puesto que fue la que me llevó a cerrar mis posiciones alcistas permitiéndome salir a tiempo del mercado bajista que sufrieron los mercados hace pocos años.

Como veis, cuando el mercado está a punto de cambiar de sesgo, sólo tenemos que prestar un poco de atención a “las entrañas” del mercado, porque hay síntomas que se repiten en los mercados bursátiles cuando las cosas van mal, y es que este negocio, por muy sofisticado que nos lo quieran vender, siempre ha sido el mismo, dirigidos por los mismos, buscando exactamente el mismo objetivo, y eso continuará así, puesto que es la “salsa” de los mercados, sin la cual no existirían.

¿Queréis ver cómo está la línea avance/descenso en la actualidad?

¡No hay divergencias negativas! Las superaciones de precios en el índice rector han sido acompañadas por los valores cotizados en EEUU, incluso generando en ocasiones (ver línea roja) divergencias positivas, un hecho que se diferencia bastante de las divergencias negativas que se generan antes de los ciclos bajistas.

Hay otros elementos que veremos en otra ocasión que siguen mostrando que este ciclo alcista que muchos quieren dar por muerto, sigue vivito y coleando. Así que mucho ojo con las sensaciones emocionales que derivan de una serie de jornadas negativas acompañadas de gran presión mediática, puesto que si cogemos perspectiva vemos como la tendencia vigente sigue siendo positiva.

Ricardo, a mi no me cuadraba en el inicio de un mercado bajista:

El bono aleman ha superado maximos, la pendiente de la curva de tipos sigue siendo positiva y el cociente Rentabilidad bono 10 años/rentabilidad bono dos años es muy positivo.

Un saludo

enhorabuena por el articulo muy bueno, felicidades.

es un lujo tomar decisiones en bolsa olvidándote del ruido de las noticias.

la linea ascenso-descenso se puede sacar de algún sitio??? es cosecha propia??si no disponemos de ella también podríamos usar el sp100 o russell3000 comparando fortaleza con el mansfield del sp500 o russell2000??? o el oscillator o summation de mcclellan???o el Nya200r???

lo dicho Ricardo muchas felicidades por el articulo

Para Jorge1962

Gracias por participar Jorge.

Así es, si estudiamos un poco diferentes indicadores sobre los flujos de capitales, vemos como es poco probable un mercado bajista similar a los de 2000 o 2007 tal y como nos quieren vender.

Cierto es que la MM30 de la mayoría de índices es bajista y que la relación bono/bolsa se ha dado la vuelta, pero recordemos que estos indicadores son muy rapidos, por lo que en ocasiones se precipitan y ofrecen señales falsas.

Tampoco hemos de ser excesivamente eufóricos y pensar que esto va a subir como la espuma, tal y como comentaba en el ranking del lunes, puede que asistamos a unos meses con un mercado atendencial y dificil de operar, por lo que será importante diversificar las carteras.

Un saludo!

Para tito

Buenas tardes tito.

El indicador lo puedes consultar de forma gratuita en stockcharts.com

El que os muestro en la imagen, es uno de cosecha propia con absolutamente todos los valores USA (NYSE, Nasdaq y AMEX) que históricamente marca mejor los cambios de ciclo. El que tienes en stockcharts creo que es solo del NYSE, pero te puede valer igual.

Un saludo!

Gracias Ricardo por la ayuda pero te tengo que pedir un poquito más :S, introduciendo $NYAD en stockcharts.com me sale pero no me sale la vista de modo gráfico sino me sale el resultado del día o la semana, es decir me sale que un día subieron 500 valores al siguiente bajaron 200 al siguiente ascendieron 1500…

si le doy a gallery view me sale un gráfico más parecido al tuyo pero no sé si ese es el correcto, además si modifico la fecha se me modifica el gráfico del día pero no se modifica el gráfico de gallery view.

a ver si sabes o alguien sabe como puedo solucionarlo…

bueno creo que descubrí lo que tengo que hacer, es darle en type a cumulative, a ver si le sirve de ayuda a alguien que tuviera el mismo problema.

si estoy equivocado corregirme.

saludos y lo dicho gran articulo 🙂

Buenas tardes de nuevo tito.

Exacto, es el cumulative. Aquí te dejo un enlace a una imagen que muestra como poner la línea avance/descenso junto al SP500 en Stock charts. Espero que os sea de utilidad 😉

http://img810.imageshack.us/img810/633/consc.png

Un saludo!

sabes que ricardo, esta muy bien que nos pongas todo el tiempo los mismos graficos de como predijeron tal indicadores tal bajada y de como se podria haber evitado.Pero tambien deberias poner de como fallan esos indicadores, a mi esto no me recuerda a 2004 sino a 1998 cuando la bolsa llego a caer mas de un 30% y tus indicadores no predijeron nada ¡que casualidad como ahora!El ibex lleva caido un 19%,pero es que el dax que es el que supone que era fuerte camino lleva con ese 15% no se pero con ese articulo no has demostrado nada solo que en algunos casos a predecido mercados bajistas,si te fijas bien la fecha que digo yo coincide mas cosas con la actualidad…”SIMPLE CORRECION” jajajaja!!!! Perdon es que me a hecho gracia

Lo que tienes que hacer es como tu compañero javier ir arrimandote ya al lado bajista por si acaso baja inventandose otro nuevo indicador que ya este si predice con gran exactitud mercados bajista y de los anteriores te olvidas y… a vender mas libros que es lo que da dinero…

Buenas tardes thetryd y gracias por participar.

En primer lugar, me gustaría decir que agradecería que se mantuviese el respeto a la hora de intercambiar opiniones, no creo que este sea lugar para dar lecciones sobre lo que cada persona ha de hacer con su vida. Aunque creo que ya todos lo sabemos, recuerdo que este es un lugar de opinión, y todo punto de vista siempre y cuando sea de forma respetuosa, siempre será bienvenido. Así pues, reitero mi deseo por que los comentarios sean respetuosos con todos y cada uno de los usuarios.

Centrándonos ya en los gráficos, verás que un poco más arriba le he explicado al compañero tito como acceder a la línea avance/descenso de forma gratuita en stock charts.

Si nos vamos al año 1998 que es el que citas, encontramos lo siguiente:

http://img546.imageshack.us/img546/5472/stockcharts.png

Como puedes apreciar, antes de los retrocesos del 98, podemos ver una gran divergencia en la línea avance/descenso. Con tu permiso, te muestro otra imagen generada en Wealth Lab en la que está divergencia se ve más clara.

http://img135.imageshack.us/img135/7353/wl1d.png

Tal vez la la señal de la línea avance/descenso te sepa a poco, por lo que, a continuación te adjunto un enlace a otra imagen que muestra el aspecto de la curva de tipos en aquellas fechas.

http://img703.imageshack.us/img703/9293/94308379.png

Como puedes apreciar, la curva de tipos se dio la vuelta justo antes de lo que tu llamas mercado bajista.

Personalmente me he interesado muchísimo por este recorte que se vivió en el mercado al final de los 90, ya que es el primer síntoma que adelantaba la era deflacionaria en la que ahora nos encontramos y sufrimos.

Me encantaría seguir debatiendo sobre este tema, está claro que nada es infalible, pero recuerdo que buscamos la opción más probable, y mi opinión, ya la sabéis.

Tal vez algún día le dediquemos una entrada, ya que sin lugar a dudas es uno de los recortes (no lo considero mercado bajista) más interesantes vividos en los últimos tiempos.

Un saludo.

thetryd en 1998 la bolsa subió no bajo.

muchas gracias, justo como lo había puesto yo 😀

Muchas gracias Ricardo, como siempre.!!

Con lo facil que es obviar lo que NO nos gusta.

Saludos

Gracias a ti por participar Asus!

Ricardo puedes explicarnos lo que consideras un mercado bajista?yo miro la gran mayoria de graficos y solo veo max y min decrecientes pero quizas este equivocado y mercado bajista sea otra cosa

Buena pregunta Enrique.

Podríamos definir como mercado bajista a aquel que causa pérdidas superiores al 20% en el índice rector a lo largo de más de un año. Este mercado afecta a todas las bolsas mundiales causando pérdidas importantes de soportes que acompañan el giro a la baja de su MM30 mensual. En muchas ocasiones, vienen acompañados por recesiones económicas.

Un saludo.

Bueno que fácil es hacer leña del árbol caído y que sencillo es opinar a toro pasado de lo que hace el mercado y solo intentar vivir del trabajo de los demas.

En fin solo puedo manifestar mi respeto por Ricardo al que considero un gran analista, una persona muy cualificada y trabajadora y sobre todo una gran persona.

Así que amigo Ricardo adelante y pasa de los comentarios de algunos indocumentados.

Un abrazo

Gracias por participar frespin, un verdadero placer volver a leerte por aquí.

Es normal (aunque no justificable) que en tiempos de nerviosismo sucedan estas cosas. No hay que darle más importancia.

Un saludo!

Muchas gracias Ricardo por analisis como este el cual nos abre los ojos de como está la situación actual.

Saludos

Hola Ricardo, respeto mucho tus opiniones y leo siempre tus entradas para mal o para bien. Lo único que quiero recordarte es que la linea A/D ($NAAD) de NASDAQ, si que tiene fuerte divergencia con el indice NASDAQ, desde los máximos del año pasado! El mismo Babak en un par de artículos (que ahora me cuesta encontrar)de su blog tradersnarrative, llama a la prudencia antes de fiarnos de la A/D de SP500. Recomendaba fijarnos en $NAAD antes que en $NYAD.

Bueno nada mas, espero que sea útil.

Gracias por participar tototrade.

Te remito a un artículo mío en el blog de EsBolsa en el que trato este tema:

http://esbolsa.com/blog/2011/07/28/%C2%BFson-peligrosas-las-divergencias-en-la-linea-ascensodescenso-del-nasdaq/

A poco que estudiemos la história nos damos cuenta que es mucho más fiable la línea A/D de todos los valores USA (NYSE, Nasdaq y AMEX) que sólo la del SP500 o Nasdaq o la que sea.

Un saludo!