Este ha sido un buen año tanto para la renta variable en general como para nuestra cartera de inversión en particular con rentabilidades por encima de los dos dígitos.

Este ha sido un buen año tanto para la renta variable en general como para nuestra cartera de inversión en particular con rentabilidades por encima de los dos dígitos.

Cuando se cierra un ejercicio, lo habitual en la industria es hablar de los beneficios obtenidos. No obstante, más allá de las rentabilidades obtenidas me gusta hablar de “cómo” se obtienen estas rentabilidades.

Es por ello que hoy vamos a ver aspectos a los que, si bien muchas veces no se les da tanta importancia como a la rentabilidad, para mí sí que son importantes y que por tanto, me gusta compartir con vosotros, ya que considero que son aspectos que todo inversor en los mercados de renta variable debe conocer.

Que este ha sido un buen año lo sabemos todos, no hace falta que os lo repita, pero también es importante hablar de las rachas de pérdidas y más en años como éste en el que los buenos resultados, unidos a una baja volatilidad, pueden hacer olvidar que para ganar dinero en renta variable también hay que saber sufrir de vez en cuando.

Todo inversor en renta variable debe saber que, para obtener rentabilidad en los mercados de valores, hay que convivir con rachas de pérdidas en algunos momentos de la inversión. Las rachas de pérdidas forman parte de cualquier curva de rendimiento de inversión, ya que ningún sistema es perfecto y tarde o temprano atraviesa por una racha de pérdidas. Obviamente dentro de GPM International Capital también sufriremos rachas de pérdidas de vez en cuando.

Los que llevamos tiempo en esto, asumimos las rachas de pérdidas con naturalidad y seguimos operando de forma disciplinada, ya que esa disciplina es la que nos permite superar esos “baches” para sumar rentabilidad a largo plazo. Sin ir más lejos, esa disciplina es la que nos ha permitido en este 2017 no solo recuperarnos de la racha de pérdidas experimentada el pasado ejercicio 2016, sino de situar el VL en máximos históricos, consiguiendo con ello que todos los inversores de GPM International Capital tengan su inversión en beneficios indistintamente del momento en el que se unieron al proyecto.

Aunque entiendo que desde un punto de vista estrictamente mercantilista siempre es más agradable hablar solo de los beneficios obtenidos, como gestor también creo que es importante hablar a los inversores de las rachas de pérdidas para tener una perspectiva completa de lo que significa invertir en renta variable y de paso que los que lleven menos tiempo en el mercado sepan que las rachas de pérdidas son algo con lo que hay que saber convivir si queremos obtener retornos interesantes a medio/largo plazo.

Por suerte en GPM International Capital seguimos unos sistemas de inversión cuantitativos que nos permiten realizar estudios profesionales con el ordenador para hacer los cálculos que nos permitan saber las rachas de pérdidas históricas de los sistemas que utilizamos en el fondo.

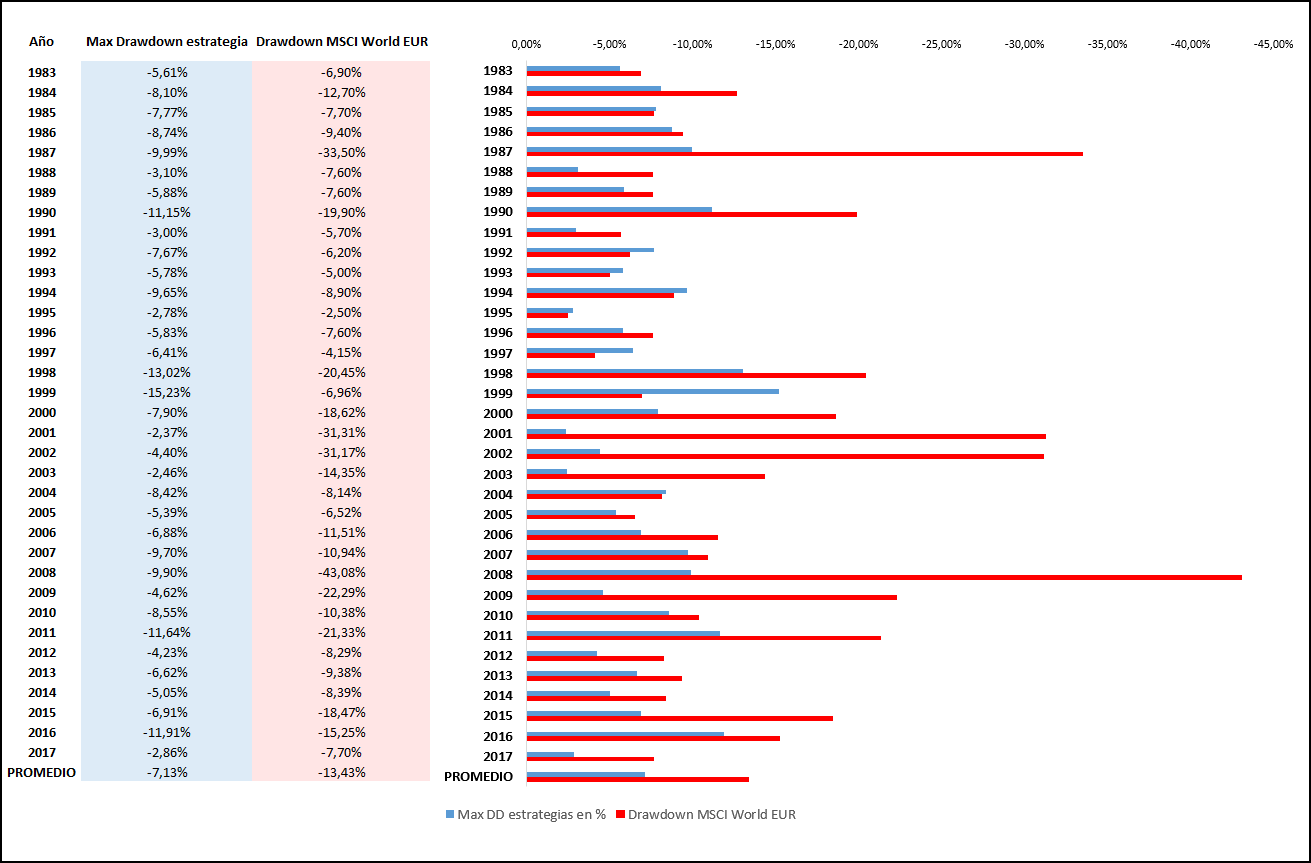

En la siguiente tabla se observa con una barra roja las rachas de pérdidas que ha atravesado desde 1983 hasta hoy el índice MSCI World en Euros, el cual refleja el comportamiento promedio de la renta variable mundial. Con barras azules se muestran las rachas de pérdidas que atraviesa el conjunto de estrategias que seguimos en GPM international Capital en cada uno de esos años.

Hay varias conclusiones interesantes. La primera de ellas es que la racha de pérdidas media anual de las estrategias que seguimos en GPM International Capital es del 7,13% mientras que de media la renta variable internacional suele sufrir rachas de pérdidas interanuales del 13,43%. Esto muestra que nuestras estrategias tienden a sufrir menos que el conjunto de renta variable, ahora bien, como es lógico no estaremos exentos de sufrimiento y de reducciones en nuestro valor liquidativo de vez en cuando.

Esto es algo que siempre deberemos tener presente. Las rachas de pérdidas van ligadas irremediablemente a la inversión en renta variable y cuando lleguen hay que saber convivir con ellas con naturalidad y paciencia. Quien no sea capaz de asumirlo de esta forma, debe saber que el mundo de la inversión en renta variable no está hecho para él.

Otro dato interesante refleja que en todo este ejercicio 2017, la máxima pérdida en las estrategias que seguimos en el fondo ha sido del 2,86% (menos de la mitad que el MSCI World en euros) y tuvo lugar durante este verano.

La máxima pérdida interanual también está por debajo del promedio histórico de nuestras estrategias (tal y como vimos en la tabla anterior el promedio es del -7,13%). Este dato es interesante ya que nos dice que este 2017 ha sido un año extremadamente “tranquilo (solo en 2001 y 1995 las estrategias que seguimos en GPM International Capital tuvieron rachas de pérdidas interanuales inferiores a las de este año).

Aunque la gestión activa que seguimos en el fondo trabaja para que las rachas de pérdidas sean lo más reducidas posibles (como así se refleja en los datos con respecto a los índices), nunca vamos a estar exentos de ellas. Las cifras muestran que este año ha sido mucho más tranquilo de lo habitual, no todos los años serán así de tranquilos y es importante saberlo ya que cuando vengan mal dadas con episodios de descensos superiores a los experimentados este año habrá que asumirlos con naturalidad.

Como gestor de GPM International Capital (+15,75% de rentabilidad neta en 2017) os deseo a todos unas felices fiestas y un próspero año nuevo.

Puedes encontrar más información sobre la operativa que seguiremos en el Fondo de Inversión pulsando aquí.

Para más información sobre cómo invertir en el fondo GPM International Capital que gestiona Ricardo González llamar a la oficina de GPM Broker en el teléfono 93.119.04.18 o mediante e-mail a [email protected].

ISIN: ES0142630021

Nombre completo: GPM Gestión Activa-International Capital FI

La caída promedio del SP500 estos utimos 35 años, tambien es muy parecida al MSCI World en Euros, incluso algo superior un -13,49%.

Con el drawdown del SP500 este 2017 (un -2,8%), mas parece un bono que renta variable. En general no hay que confiarse en tener volatilidades en renta variable tan bajas como este 2017.

Saludos

Así es jmrcalin, en esa línea va este artículo.

Que este 2017 haya sido un año tranquilo no debe hacernos perder la perspectiva, y por ello es bueno recordar que habitualmente en renta variable suele haber mayores rachas de pérdidas interanuales que las vistas en este 2017.

El objetivo de nuestra gestión activa es obtener rentabilidades a largo plazo superiores a las de los índices con rachas de pérdidas menores. Es precisamente reduciendo las rachas de pérdidas de la estrategia frente a los índices como se consigue esa ventaja dado el interés asimétrico de las pérdidas. Al perder menos, nos recuperamos más rápido en los grandes mercados bajistas 😉

Un saludo!