![1_fullsize[1]](https://www.losmercadosfinancieros.es/wp-content/uploads/1_fullsize1-300x300.jpg) Tal y como comentaba esta mañana, hay que tener especial precaución con los mercados emergentes. Vengo insistiendo desde hace semanas en diferentes medios que si dividimos los mercados en tres zonas: EEUU, Europa y Emergentes, son estos últimos los que peor aspecto muestran.

Tal y como comentaba esta mañana, hay que tener especial precaución con los mercados emergentes. Vengo insistiendo desde hace semanas en diferentes medios que si dividimos los mercados en tres zonas: EEUU, Europa y Emergentes, son estos últimos los que peor aspecto muestran.

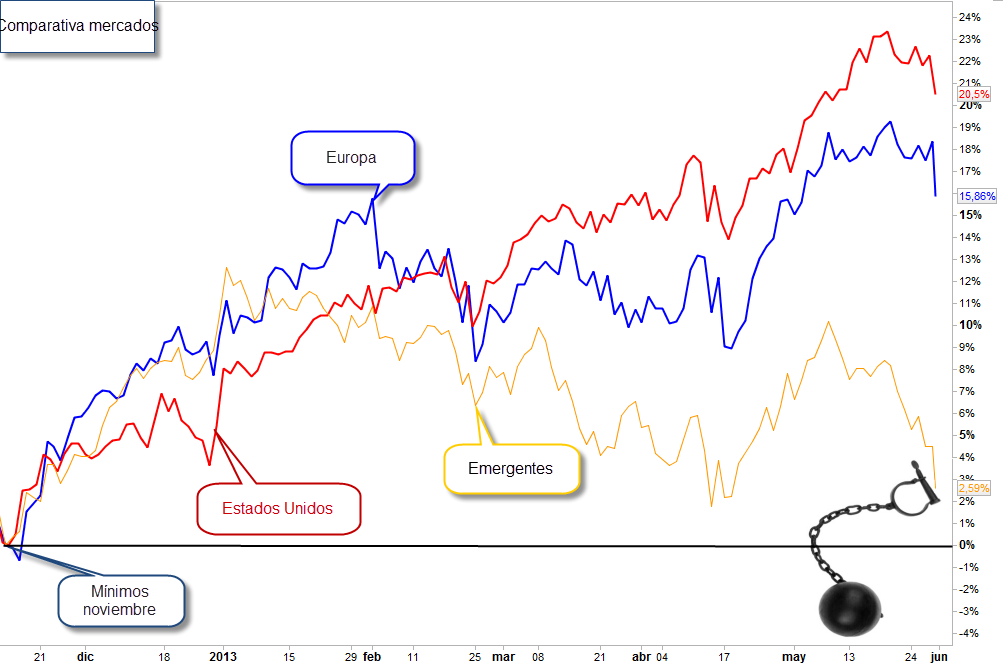

Para verlo plasmado sobre el gráfico compararemos el rendimiento de EEUU, Europa y países emergentes. En el caso de EEUU emplearemos su índice de referencia S&P 500. Para representar a Europa utilizaremos el ETF iShares Europe 350 Index Fund, que está compuesto por 350 empresas representativas de toda Europa, lo que ofrece una gran diversidad geográfica y económica del viejo continente. Y para los países emergentes utilizaremos el ETF iShares MSCI Emerging Markets Index Fund, que representa a varios valores que cotizan en las bolsas de estos países que tan de moda se han puesto en los últimos años.

La distribución del ETF iShares Europe 350 Index Fund es la siguiente:

Y la distribución del ETF iShares MSCI Emerging Markets Index Fund que representa a los mercados “exóticos” es la siguiente:

El gráfico que veréis a continuación compara e iguala el rendimiento de cada uno de estos mercados desde los mínimos del 14 de noviembre, lo que nos permite ver el comportamiento y comparar el rendimiento de cada uno de los mercados desde esa fecha hasta la actualidad.

Como vemos, todos los mercados sin excepción han avanzado desde entonces, pero tal y como comentaba más arriba, algunos en mayor medida que otros. Si nos fijamos en el recorrido de cada uno de los mercados, nos damos cuenta de que los americanos son los que más han avanzado con un 20,5% de revalorización, seguidos por los europeos que suben un 15,86% y los países emergentes que se quedan rezagados con un pobre 2,59% de revalorización.

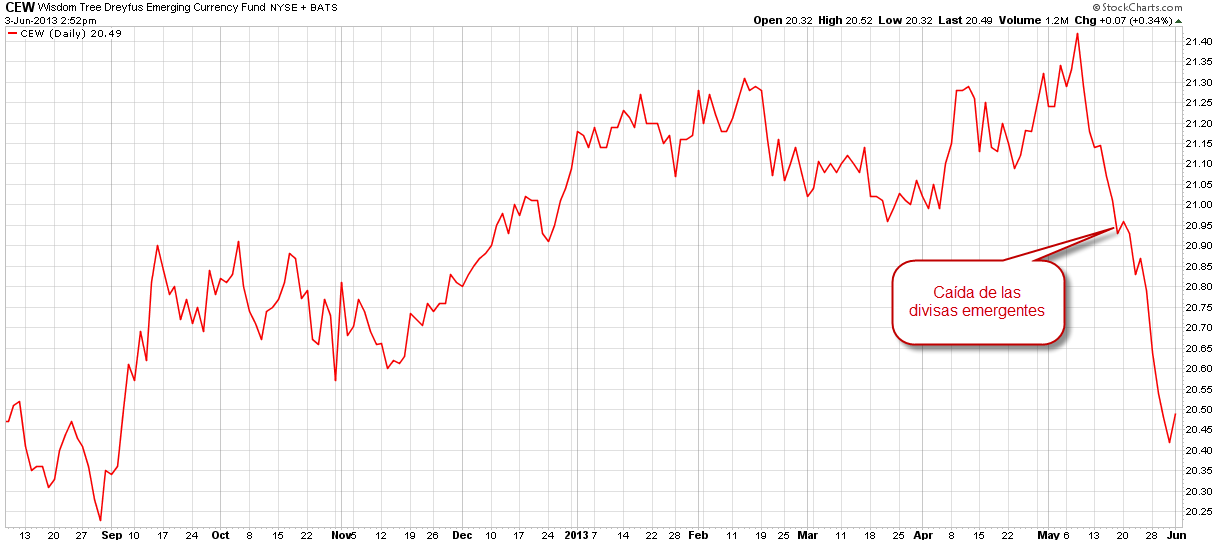

Ya hablamos de nombres propios hace unos meses (pulsa aquí para leer), pero hoy me gustaría ir un poco más allá y mostraros cómo esta “debilidad emergente” se extiende más allá de las bolsas de valores. En Estados Unidos, tenemos un ETF llamado WisdomTree Emerging Currency que refleja el comportamiento de una cesta de once monedas de mercados emergentes. Este es su aspecto:

Y tanto que el problema de las bolsas emergentes va más allá de las bolsas de valores… ¡También se traslada a sus divisas!

Esto tiene su explicación en que cuando los inversores globales venden acciones de los mercados emergentes, también indirectamente, están vendiendo las monedas locales.

Hay que vigilar mucho el comportamiento de los diferentes mercados, ya que una buena elección (mercados fuertes y alcistas) marca la diferencia.

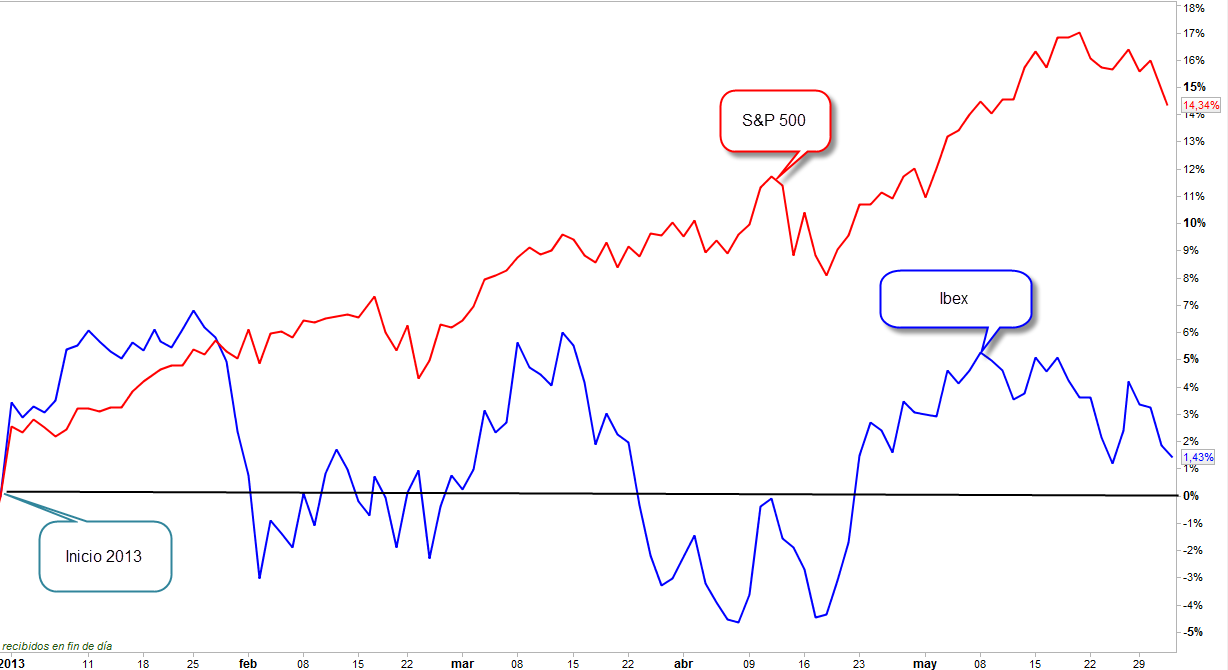

Para que veáis un ejemplo cercano y que seguro entenderéis vamos a comparar el comportamiento de un mercado en el que hemos insistido de su fuerza (americano) con otro, del que no me he cansado de repetir que es débil (Ibex 35). Vamos a tomar como referencia principios de este 2013.

A la vista del gráfico, creo que resulta evidente la razón por la que insisto tanto en la buena elección de los mercados para invertir. Mientras el S&P 500 atesora una revalorización del 14,34%, el Ibex apenas ha subido un 1,43%. Esto supone un coste de oportunidad de casi un 13% en apenas medio año.

Elegir bien el mercado en el que invertir marca la diferencia, por lo que ya sabéis, no os enamoréis de ningún mercado, y huir a aquel que se muestre más fuerte y claramente alcista.

¡Buenas noches inversores!