![Risk-Management[1]](https://www.losmercadosfinancieros.es/wp-content/uploads/Risk-Management1.jpg) De vez en cuando resulta interesante hacer un seguimiento de los mercados de crédito de alto rendimiento (también conocidos como bonos basura) con el fin de saber si los inversores están asumiendo más o menos riesgos. El gráfico que veremos a continuación generado por los amigos de Bespokeinvest mide el diferencial existente entre la rentabilidad que pagan los bonos basura y la que pagan los bono del tesoro norteamericano. Cuando la relación está subiendo, indica que los inversores exigen más rentabilidad para asumir riesgos, mientras que la caída del diferencial indica que los inversores se sienten cómodos comprando bonos de mayor riesgo.

De vez en cuando resulta interesante hacer un seguimiento de los mercados de crédito de alto rendimiento (también conocidos como bonos basura) con el fin de saber si los inversores están asumiendo más o menos riesgos. El gráfico que veremos a continuación generado por los amigos de Bespokeinvest mide el diferencial existente entre la rentabilidad que pagan los bonos basura y la que pagan los bono del tesoro norteamericano. Cuando la relación está subiendo, indica que los inversores exigen más rentabilidad para asumir riesgos, mientras que la caída del diferencial indica que los inversores se sienten cómodos comprando bonos de mayor riesgo.

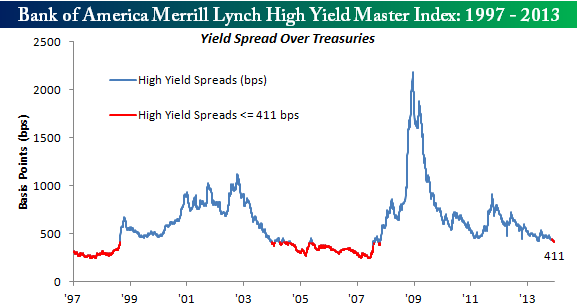

Una mirada al nivel actual del diferencial indica que los inversores están cada vez más cómodos comprando bonos de alto rendimiento. El siguiente gráfico muestra los diferenciales de crédito de alto rendimiento basados en el Bank of America Merrill Lynch High Yield Index Master desde el año 1997. La lectura actual de 411 puntos básicos se encuentra en su nivel más bajo en más de seis años.

Con el diferencial en su nivel más bajo desde octubre de 2007, los escépticos podrían argumentar que la última vez que los spreads se encontraban en estos niveles se marcó el techo del mercado de 2007. No se puede negar esto, pero deben saber que en octubre de 2007, los diferenciales ya llevaban en niveles bajos más de tres años y medio antes de que empezara el mercado bajista. Además, a finales de los años 90 también vimos un período prolongado en el que los diferenciales se encontraban en niveles bajos antes de que el mercado empezase a caer.

En mi opinión lo que refleja este gráfico es que los inversores se sienten cómodos asumiendo riesgos, y esto sin duda beneficia a la renta variable, que cuanto más cómodo se está con el riesgo, más dinero fluye hacia ella.