Desde estas líneas mucho hemos hablado durante los últimos meses acerca de la necesidad de ver una mejora notable en los indicadores de amplitud para alejar, al menos temporalmente, las alertas de cambio de ciclo vistas en la recta final del pasado ejercicio 2018.

Desde estas líneas mucho hemos hablado durante los últimos meses acerca de la necesidad de ver una mejora notable en los indicadores de amplitud para alejar, al menos temporalmente, las alertas de cambio de ciclo vistas en la recta final del pasado ejercicio 2018.

Si bien es cierto que la línea avance/descenso todavía no ha logrado superar sus máximos, no es menos cierto que lo que hace apenas dos meses parecía casi un “imposible”, a fecha de hoy se ha convertido en un suceso que no es ni mucho menos descartable. Es más, hay algunos síntomas que apuntan a una mejoría interna en el mercado que podría generar que en próximas semanas veamos a la línea avance/descenso superar máximos.

Sobre estos síntomas de mejoría vamos a hablar hoy. Para ello, haremos uso de la herramienta de rastreo de esBolsa.com, que además de ser utilizada para localizar oportunidades de inversión, también nos permite saber los valores en uno o varios mercados que registran un buen comportamiento de medio plazo y cuáles experimentan un mal comportamiento a medio plazo y así poder comparar los valores que ahora mismo muestran un aspecto beneficioso para sus inversores (fuertes y alcistas) frente al número de valores que actualmente muestran un comportamiento pernicioso para sus inversores (débiles y bajistas).

Hoy utilizaremos esta potente herramienta para ver el estado técnico general de los valores estadounidenses. Para ello, empezaremos con el acceso a la herramienta, que tienes disponible desde el menú principal de esBolsa.com pulsando sobre Acceso- > ESBOLSA PLUS.

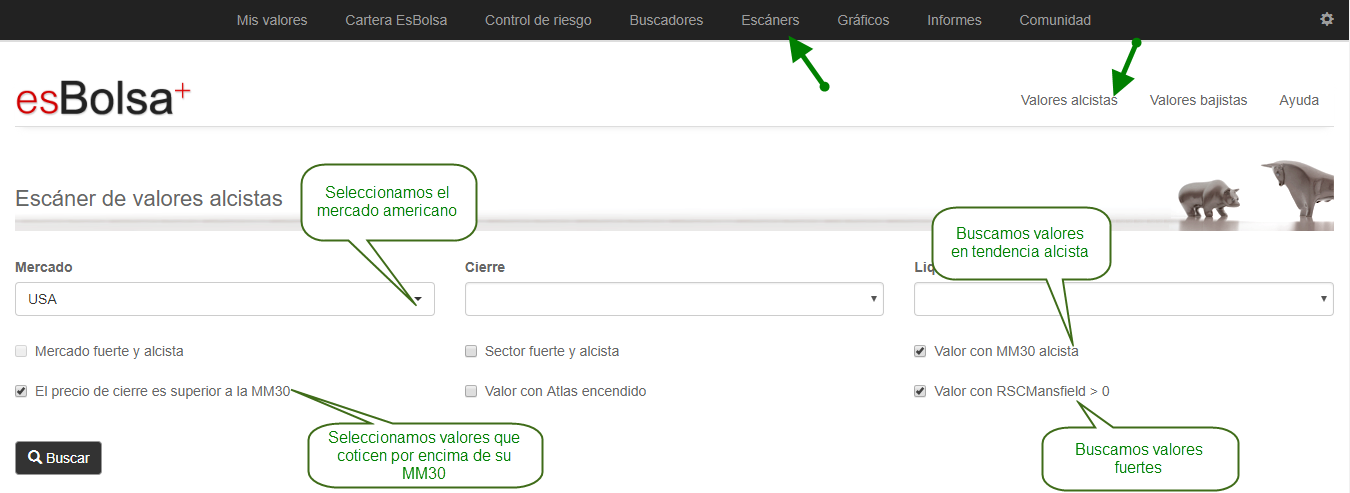

Ahora es el momento de dar las instrucciones al robot para que nos filtre los valores con los criterios que buscamos. Para este ejemplo en el que buscamos el número de valores alcistas nos centramos en dos premisas fundamentales:

- Valores pertenecientes al mercado americano (podemos hacerlo sobre cualquier mercado, pero en este ejemplo nos centramos en EEUU)

- Valores en tendencia alcista (media móvil de 30 semanas al alza y que coticen por encima de ella)

- Valores fuertes (RSCMansfield positivo, lo que indica que lo hacen mejor que el promedio del mercado)

Basándonos en estas tres premisas, rellenamos los campos del robot de rastreo.

Una vez rellenados todos los campos, pulsamos en buscar y la herramienta nos mostrará los valores que cumplen los criterios que hemos seleccionado.

En el listado al lado de estas líneas podéis ver los 10 primeros resultados, por orden alfabético del ticker. En estos resultados se observa tanto el ticker de la compañía como su propio nombre, el sector al que pertenecen y su liquidez para ejecutar órdenes de compra/venta en el mercado. Además, pulsando sobre el icono

En el listado al lado de estas líneas podéis ver los 10 primeros resultados, por orden alfabético del ticker. En estos resultados se observa tanto el ticker de la compañía como su propio nombre, el sector al que pertenecen y su liquidez para ejecutar órdenes de compra/venta en el mercado. Además, pulsando sobre el icono ![]() podrás acceder tanto al gráfico del propio valor como de su sector.

podrás acceder tanto al gráfico del propio valor como de su sector.

Como podéis ver en la parte superior de la imagen el número de valores que se mantienen fuertes y alcistas en las bolsas americanas es de 2002 compañías.

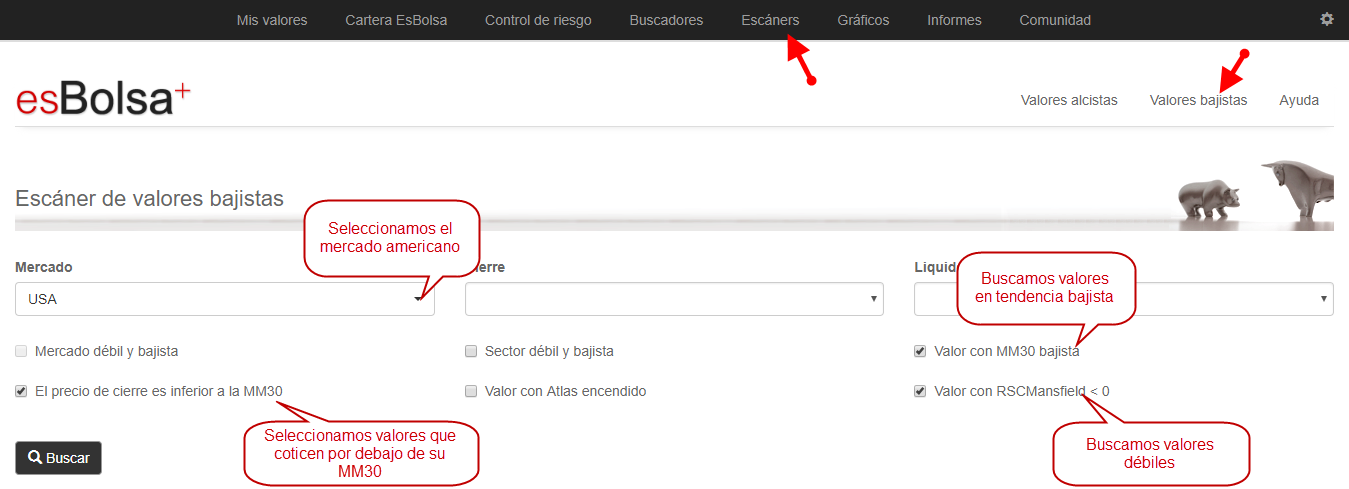

Ahora vamos a compararlo con el número de valores débiles y bajistas a ver qué filtro obtiene más resultados y así saber si hay más valores “favorables” o “desfavorables” ahora mismo en las bolsas de valores estadounidenses.

Para ello nos dirigimos al robot rastreador de valores bajistas y seleccionamos el mercado americano junto a los filtros de tendencia bajista y debilidad.

Podéis ver los 10 primeros resultados al lado de estas líneas (pulsar sobre la imagen para ver en tamaño completo).

Podéis ver los 10 primeros resultados al lado de estas líneas (pulsar sobre la imagen para ver en tamaño completo).

Lo primero que salta a la vista es que el número de valores con mal aspecto es inferior al de los valores con buen aspecto que vimos anteriormente.

En concreto ahora mismo en EEUU hay 1641 compañías cotizando débiles y en tendencia bajista frente a las 2002 compañías que desde un punto de vista técnico logran ser fuertes y alcistas.

Este es un síntoma que invita a pensar que no todo está perdido en las bolsas estadounidenses, puesto que ya empieza a haber más valores fuertes y alcistas que débiles y bajistas. Esta circunstancia me lleva a pensar que cada vez es más probable que la línea avance/descenso termine confirmando esta mejoría y veamos a este indicador superando máximos, ya que es altamente improbable experimentar un ciclo bajista con más valores dando alegrías que disgustos a sus accionistas.

Ojalá así sea y podamos hablar de que al ciclo alcista iniciado en marzo de 2009 todavía le queda algo de recorrido. Como ya sabéis, la línea avance/descenso tendrá la última palabra.

Recuerda que toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.com

Hola Ricardo, en diversas ocasiones has hablado y en este post lo comentas, que para iniciar las compras la línea avance descenso debe superar sus máximos previos.

Me surge la duda, si en el caso de un mercado bajista como el del año 2001 y 2008, también utilizas ese mismo criterio, es decir, no hubieras iniciado las compras después de esos mercados bajistas hasta que se hubiese superado los máximos de la linea avance descenso.

Si no es mucho pedir por mi parte, y sabiendo lo limitado de tu tiempo te agradecería la publicación de un post sobre el momento en que hubieses iniciado tus compras desde el punto de la linea avance descenso.

Un saludo y muchas gracias por tu trabajo.

P.D El video de tu último Encuentro Digital es espectacular y totalmente recomendado a cualquier inversor o trader. Es de lo mejorcito que puedes encontrar sobre como sobrevivir en este difícil mundo.

Buenos días y gracias por tus palabras Galdar.

Con respecto a tu consulta, una vez se confirma un ciclo bajista como el de 2001 y 2008 con caídas de más del 20% en los índices y recesión económica, de cara a reanudar compras en un nuevo ciclo alcista no es necesario esperar a que la AD supere máximos.

En esos entornos, cuando los promedios móviles de 30 semanas de índices y sectores se giran al alza y empiezan a aparecer valores que cumplen todos los criterios del método, se reanudan las compras.

Por ejemplo, en el último ciclo bajista tras el mínimo de marzo de 2009, al ems siguiente (finales de abril) la MM30 ya empezaba a coger sesgo alcista y un mes más tarde (mayo) ya empezaron a aparecer unos pocos valores que daban compra según método. A medida que pasaban los meses, ya metidos en verano de 2009, las opciones de inversión empezaban a ser bastantes con valores cumpliendo todos los requisitos del método.

Un saludo y buen fin de semana.

buenos dias Ricardo pero no es cierto que las bolsas americanas an caido mas de un 20 por ciento y los promedios de 30 semanas ya giraron alcistas hace un mes no hubiese sido entonces el momento de haber entrado en el mercado aun como tu dices la AD no habia superado maximos? A mi me parece todo un poco contradictorio lo que comentas no te parece? Estamos casi en el mismo parecido que en 2001-2008 por no decir que igual .Y no me vale decir que no habido recesion mundial no todos los ciclos van a ser igual y siempre se va a repetir la historia como esta sucediendo en esta caso .Pienso que aun sin la AD en maximos era compra .Aora es un tren con mucha velocidad y si se podra comprar en el momento quela AD supere maximos como todo apunta pero no es menos cierto que si la historia se repite el mercado volvera a minimos y devolvera toda esta subida que es excepcional y que nunca habia sucedido osease que nos podemos comer otro 20 por ciento ala baja

Buenas tardes maleta.

Yo no observo ninguna contradicción, la hoja de ruta es la misma desde hace meses. Solo reanudaremos compras de acciones si la línea avance/descenso supera máximos al anularse con ello las divergencias de fin de ciclo. Mientras no lo haga, el sistema no activa compras de acciones. En noviembre ya hablamos de los escenarios en este enlace y siguen siendo los mismos:

https://www.losmercadosfinancieros.es/mantenemos-el-punto-de-mira-en-la-linea-avance-descenso.html

Eso es lo que dice el sistema y eso es lo que hago.

Si te estás confundiendo con el comentario anterior, lo que se hablaba era cuando reanudar las compras una vez el mercado ha caído más de un 50% tras un gran ciclo bajista maduro como el de 2001 o 2008. Este no es el caso actual, ya que en el peor de los escenarios (que estemos en un ciclo bajista), estaría en sus compases iniciales. Son cosas diferentes. Galdar preguntaba cuando reanudar compras tras un ciclo bajista maduro y lo de superar máximos en la línea avance/descenso a lo que haces referencia (y que es lo que seguimos actualmente) es para anular las alertas de fin de ciclo en los posibles compases iniciales de un nuevo ciclo bajista.

Espero haberme explicado.

En lo que respecta a las emociones y las opiniones ya comenté en el encuentro digital que el que manda siempre es el sistema. Si no has visto el vídeo del encuentro digital, te adjunto el enlace ya que creo resultará de tu interés porque se tratan muchos aspectos de los que comentas al detalle:

https://www.youtube.com/watch?v=CJ-jRNqBQ3o

Un saludo.

Algunos abrimos posiciones cortas,en un post comentabas que podia ser momemnto de abriri cortos.,

Si la linea ad supera maximos…¿cerramos cortos con perdidas???

Aparte de los garficos varios analistas pronosticaban bajos rendimientos en bolsa.

Buenas noches Juan.

Las posiciones cortas al igual que las largas siempre son cerradas por los stops de protección marcados por el método.

Un saludo.