En el post anterior os mostré cómo medir la salud del mercado, y cómo esta salud ha hecho hincar la rodilla a los bajistas. Ahora es momento de estudiar los flujos monetarios, otra pieza clave en el engranaje del mercado y cuyo correcto estudio resulta una pieza valiosa para distinguir hacia dónde dirigir las inversiones.

En el post anterior os mostré cómo medir la salud del mercado, y cómo esta salud ha hecho hincar la rodilla a los bajistas. Ahora es momento de estudiar los flujos monetarios, otra pieza clave en el engranaje del mercado y cuyo correcto estudio resulta una pieza valiosa para distinguir hacia dónde dirigir las inversiones.

En el tema 10 del libro “El código de Wall Street”, concretamente en el apartado “Los bonos: Un indicador adelantado” empieza así:

Quiero que usted sepa que los mercados existen gracias, entre otras cosas, a algo que se conoce como “flujos de capital”. La realidad de los mercados y de las altas esferas del capitalismo se basa en que el dinero está para hacer más dinero, de forma que éste siempre tenderá a fluir al lugar del que pueda sacar mayor rentabilidad. Existen muchas relaciones, las más importantes las aprenderá usted en este libro, pero de momento quiero que aprenda una de las más sencillas de interpretar y seguir.

Allí explicamos que el precio de los bonos resulta un indicador adelantado sobre los mercados de acciones. Por si todavía no habéis llegado a esta parte del libro, vamos a aprovechar para repasar los conceptos básicos y en base a ellos ver la situación actual.

Históricamente descensos superiores al 15-20% en el precio de los bonos a 30 años, y alrededor del 10% para los bonos a 10 años, han sido preludio de mercados bajistas tal y como podemos apreciar en los siguientes ejemplos:

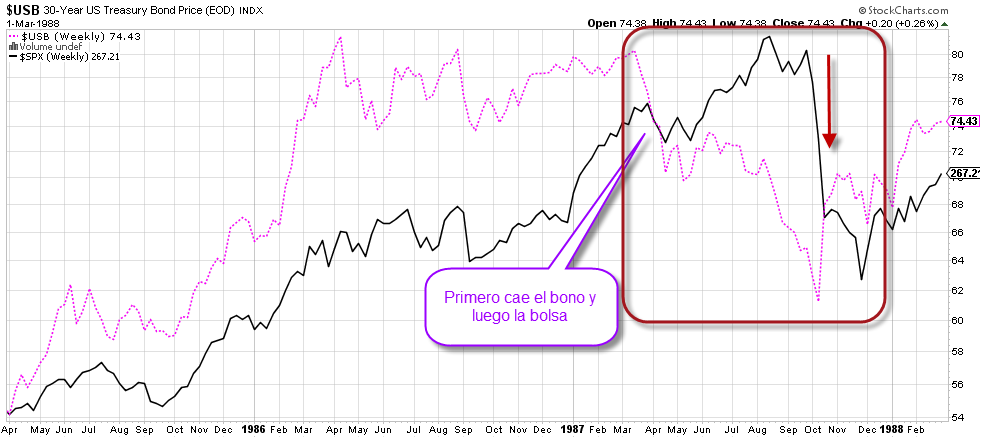

Nota: En los gráficos que veréis a continuación, la línea discontinua pertenece al precio de los bonos y la continua al S&P500.

En 1980 el director de la Reserva Federal, Paul Volcker, aumentó la tasa de interés de EEUU atrayendo capitales de todo el mundo. El objetivo era lograr que la afluencia de divisas bajara la inflación y relanzara la maquinaria productiva norteamericana que estaba en recesión. Como es lógico, esta política restrictiva tuvo su influencia en el precio de los bonos, que perdieron un 40% en algo más de un año.

Tal y como podéis ver en la imagen de arriba, la acusada caída del bono advertía sobre un posible inicio de crash en las bolsas, que llegaría 6 meses después en el mercado bajista de principios de los 80, en el que las bolsas de valores perdieron más de un 25% de su valor.

1987:

No fue la mayor caída de la historia del Dow Jones, pero tiene la fama de serlo. Han pasado más de dos décadas, pero el famoso y dramático ‘Lunes Negro’ –‘Black Monday’ para los anglosajones- todavía retumba en las memorias de millones de norteamericanos. Aquel fatídico 19 de octubre de 1987 los cimientos de la mayor bolsa del mundo, Wall Street, se tambalearon por el pánico de millones de inversores que se lanzaron en masa a vender sus acciones.

Para muchos este es el cisne negro por excelencia que, para el que no lo sepa, significa que estamos ante un hecho improbable, impredecible y de consecuencias imprevisibles.

Este tipo de “titulares” a mí nunca me han gustado, ya que son la típica respuesta fácil que invita a dejar pasar por alto hechos que si se estudian nos pueden resultar útiles para el futuro.

Una vez más el bono tuvo la clave y la caída del precio, en más de un 25% terminó con aquel fatídico lunes que muchos siguen creyendo que fue impredecible.

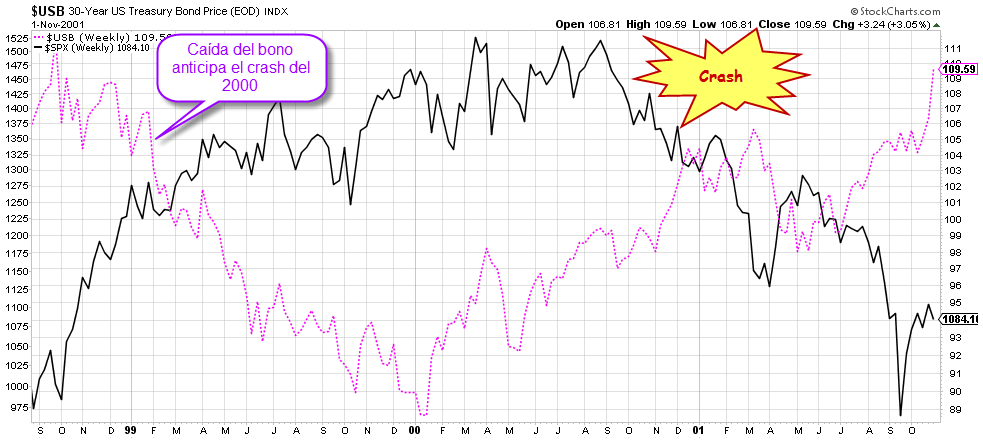

2000-2002:

Ya estamos mucho más cerca del presente y seguro que muchos de los que leáis este artículo ya estabais participando en las bolsas de valores en la famosa crisis de las “puntocom”.

Desde finales de 1998 el bono estadounidense empezó a gotear poco a poco a la baja, hasta llegar a perder la friolera de un 35,7%. Una vez más el bono advirtió de que la fiesta alcista estaba a punto de terminar, y sucedió que en el año 2000 las bolsas de valores empezaron a formar un techo que desencadenaría en un mercado bajista que llevó a perder al índice S&P500 un 47% de su valor.

2007-2009:

Por último veremos que el bono (en este caso el alemán a 10 años) también nos advirtió de que algo malo se acercaba cuando desde 2006 la deuda germana estaba de capa caída. La razón de utilizar el bono alemán a partir del año 2000, es que desde ese año la Reserva Federal lleva interviniendo el mercado de bonos americano, generando alteraciones artificiales sobre el precio que pueden alterar el estudio. Esta es la razón por la que actualmente y hasta que vuelva a la normalidad el mercado de bonos americano, utilizamos el bono alemán como referencia.

Lo que sucedió un año después a la caída de los bonos alemanes todos lo sabemos, un mercado bajista que llevó al SP500 a perder un 56% en el que es ya uno de los mayores mercados bajistas de la historia de las bolsas de valores.

Ahora que ya entendemos con ejemplos históricos cómo la caída en los precios de los bonos termina por afectar a las bolsas de valores, es momento de revisar el aspecto actual de los bonos.

Al principio de este post os dije:

Históricamente descensos superiores al 15-20% en el precio de los bonos a 30 años, y alrededor del 10% para los bonos a 10 años, han sido preludio de mercados bajistas.

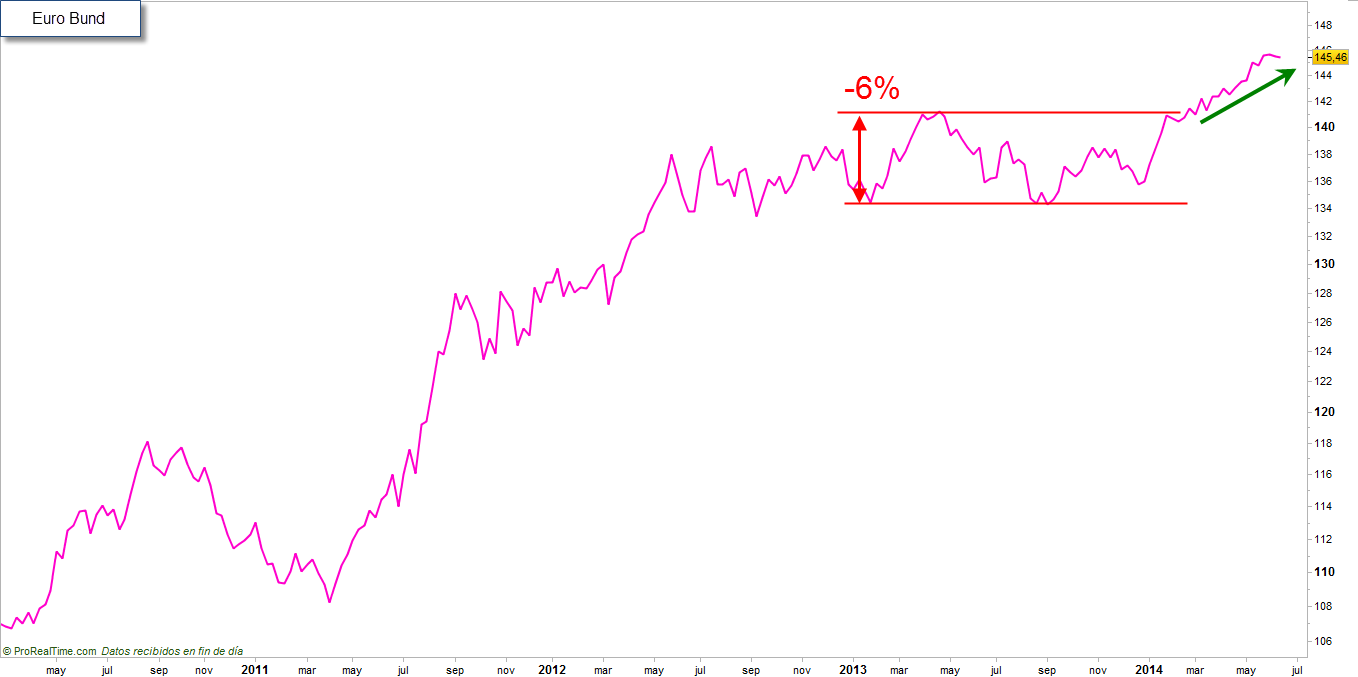

Los descensos experimentados en los bonos en los últimos meses no han llegado ni de lejos a esas cotas (se ha quedado en el 6% en los bonos a 10 años) y por lo tanto, no se han producido los ingredientes necesarios para una salida de capitales de la renta variable que desembocasen en un nuevo mercado bajista.

Ahora mismo el bono sigue en subida libre, por lo que a medio plazo no hay ningún síntoma de un nuevo mercado bajista en la renta variable, ya que para que vivamos un nuevo “crash de mercado” será necesaria una caída previa de los precios de los bonos que ocasione una subida de su rentabilidad. Algo que lleva varios meses o incluso años.

El factor entre precio de los bonos y su rentabilidad es un tema que también lo estudiamos en el libro, ya que habitualmente os soléis confundir.

Es importante que sepa que el precio de los bonos y su rentabilidad se mueven en direcciones opuestas, es decir, si sube el precio de los bonos es porque la rentabilidad que paga su emisor desciende, y viceversa, un precio bajista en los bonos es sinónimo de un aumento de su rentabilidad.

Imagine que usted es un gobierno, y que emite deuda para comprarse un coche. Si en la puerta de su casa hay una cola de gente dispuesta a prestarle dinero, usted podrá vender su deuda a un precio más alto porque existe demanda, y además, al haber tanta gente dispuesta a financiarle, podrá pagar unos intereses reducidos por el préstamo de su coche.

Ahora imagine el caso contrario. Imagine que cuando quiere vender su deuda para comprarse un coche, abre la puerta de su casa y no hay absolutamente nadie dispuesto a financiarle. A usted no le quedará más remedio que coger su maleta y buscar financiación. Le resultará tan complejo que, cuando encuentre a alguien dispuesto a financiarle, le exigirán un tipo de interés elevado y además le pagarán “cuatro duros” por hacerse con los derechos de su deuda.

Este sencillo ejemplo refleja porqué el precio de los bonos y su rentabilidad se mueven en direcciones opuestas, la oferta y la demanda también intervienen en este campo.

Esta es la razón por la que caídas acusadas en el precio de los bonos, derivan en mercados bajistas de la renta variable. Un aumento notable en la rentabilidad de los bonos ocasiona una salida de dinero en busca del “cupón”.

El seguimiento de estos flujos, junto a la línea avance/descenso resulta de gran utilidad para medir la salud del mercado alcista, y ser capaces de adelantarnos a mercados bajistas con herramientas fiables.

De momento como veis, el mercado alcista sigue vivito y coleando, y es de prever que así siga siendo en este 2014.

He terminado ahora de leer tu libro Ricardo. Lo recibí el lunes y he estado enganchado, lo reconozco.

No tengo palabras, me quito el sombrero. Probablemente el mejor libro de bolsa que he leído, y no han sido pocos.

Gracias por compartir tus conocimientos. He disfrutado como un niño, y lo mejor de todo es que veo todo mucho más claro.

Extraordinario, estoy seguro que este libro va a situarse pronto a la altura de los grandes.

Muchísimas gracias.

Me alegro que te haya gustado Andrés!!Casi me has sacado los colores!! 🙂

Gracias por compartir tu opinión!

Ricardo, parece claro que los bonos suben y, por tanto, los tipos bajan. Sin embargo, hay slgo que no me acaba de cuadrar: yo estoy invertido desde hace unos años en un fondom de Renta Fija (fondo naranja renta fija de ING) que se supone invierte en valores de renta fija a corto plazo, (Letras del Tesoro, Bonos, Obligaciones y Pagarés de Empresa). La rentabilidad que me ha dado en los ultimos años es la siguiente:

2014 a fecha de hoy 2,70%

2013 4,70%

2012 5,45%

2011 1,64%

2010 0,69%

2009 5,59%

2008 0,90%

2007 2,53%

Vemos como las rentabilidades han sido altas en los últimos dos años y medio. Por tanto, bono cayendo…y sin embargo, el ibex, en los últimos 2 años, ha subido un 70%

¿Cómo se explica esta situación? ¿Es que acaso estoy mirando a muy corto plazo?

Gracias y enhorabuena por el libro!!

Buenas tardes Oscar.

Estás hablando de deuda a corto plazo, y nosotros usamos una deuda específica a largo plazo. Los fondos como los que comentas no pueden ser una referencia porque están compuestos por diferentes deudas, y nosotros usamos bonos específicos para el estudio.

Mi recomendación es seguir la evolución de los bonos tal y como explico en el libro, haciendo caso a su precio y no a la rentabilidad. En concreto bonos alemanes y americanos son los que mandan.

Un saludo.

Le agradezco la información y valoro mucho su libro. Le hago solo una consulta. Donde puedo ver los precios actuales de los bonos alemanes? solo encuentro información de rendimiento, no de precio.

Muchas gracias.

Buenas noches Ariel.

Los precios de los bonos alemanes a 10 años pueden seguirse en ProRealTime con el ticker bundxxxx.

Un saludo.

Desde julio del 2012 a diciembre de 2013 el precio de los bonos USA 30 años ($USB) descendieron casi un 20%, luego han recuperado hasta hoy, pero esa señal no ha sido una advertencia?

Buenos días desde España Ariel.

Desde máximos el precio de los bonos americanos a 30 años cedió un 12,6% de máximos a mínimos. Para generar efectos bajistas son necesarias al menos caídas del 20%.

Adjunto imagen.

Los bonos a 30 años pueden seguirse en ProRealTime bajo el símbolo ZBXXXX

Para tener signos de problemas en un futuro, además de la caída de los bonos superior al 10% en los bonos a 10 años o del 20% en los bonos a 30 años, son necesarias divergencias en la línea A/D. Ninguno de los dos indicadores es alerta de mercado bajista de forma individual, ambos deben de dar alerta de forma simultánea.

Este es un tema que todos los meses tratamos dentro de los informes mensuales en esbolsa.com por su importancia.

http://esbolsa.com/index.php/suscripcion

Un saludo.

Esa baja del 6% que se ve en el bundxxxx desde abril de 2013 hasta la fecha, no es una futura corrección en el mercado del tenor de la de 2011? Disculpe que lo moleste con esto, pero es la duda que tenemos muchos de sus entusiastas seguidores de sus enseñanzas que las recibimos desde Argentina.

Muchas gracias por su atención.

Hola de nuevo Ariel.

No contemplo caídas de menos del 10% en los bonos a 10 años como una alerta. Pueden ocasionar descansos puntuales como el que citas, pero bajo mi criterio de inversión a medio plazo no es relevante. Únicamente opero ciclos, no descansos puntuales dentro de la tendencia alcista.

Como te comenté anteriormente todos los meses tratamos este tema dentro de los informes mensuales en esbolsa.com

Un saludo.