Durante las últimas semanas estamos siguiendo muy de cerca los movimientos en los mercados de materias primas, ya que además de seguir siendo un producto que está experimentando un muy buen comportamiento (de hecho es un producto al que tenemos exposición mediante el sistema esBolsa Algorithmic Index desde hace meses), tampoco hay que perder de vista que el aumento de los precios de las materias primas es un indicador principal de la inflación que tiene sus consecuencias en diferentes aspectos de los flujos monetarios internacionales.

Durante las últimas semanas estamos siguiendo muy de cerca los movimientos en los mercados de materias primas, ya que además de seguir siendo un producto que está experimentando un muy buen comportamiento (de hecho es un producto al que tenemos exposición mediante el sistema esBolsa Algorithmic Index desde hace meses), tampoco hay que perder de vista que el aumento de los precios de las materias primas es un indicador principal de la inflación que tiene sus consecuencias en diferentes aspectos de los flujos monetarios internacionales.

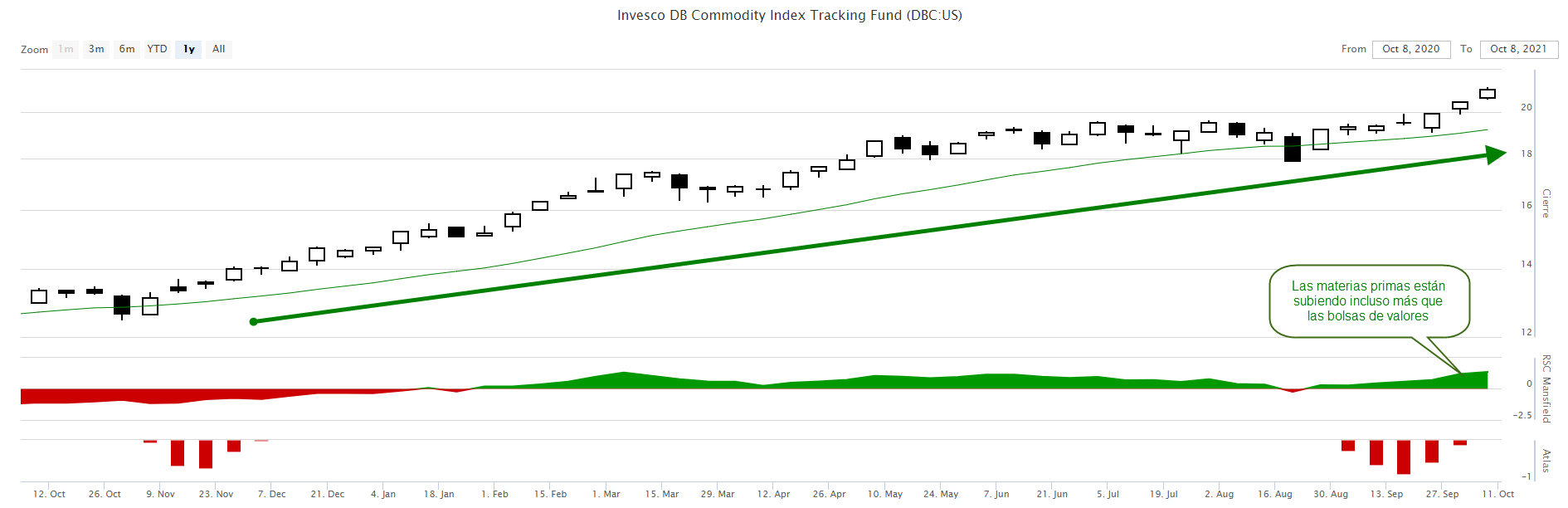

Para estudiar esta circunstancia, en primer lugar, haremos una parada en el ETF Invesco DB Commodity Index Tracking Fund (ticker DBC:US) que representa el comportamiento conjunto de una cesta de materias primas de todos los grupos (agrícolas, energéticas, metales preciosos y metales industriales).

Que las materias primas están en tendencia alcista es indiscutible. Su sesgo alcista es tan claro que incluso están experimentando un mejor comportamiento relativo que las bolsas de valores (RSC Mansfield que compara el índice de materias primas con respecto al S&P 500 está en territorio positivo).

El aumento de los precios de las materias primas tiene muchas implicaciones en los mercados. Uno de los más importantes es que el aumento de los precios de las materias primas incrementa las presiones inflacionistas. La creciente inflación podría obligar a los gobiernos a aumentar los tipos de interés.

Este escenario de inflación creciente provoca subidas en los rendimientos de los bonos (caída de sus precios), puesto que, como se muestra en la siguiente gráfica, tanto materias primas como rendimiento de los bonos mantienen una correlación directa (ambos tienden a moverse en la misma dirección).

Es una situación a no perder de vista, ya que, fuertes incrementos en los intereses que pagan los principales bonos soberanos, incrementaría el atractivo de los mismos entre los inversores más conservadores, generando un efecto llamada del dinero, que en los últimos tiempos ha acudido hacia la renta variable por el escaso atractivo de la renta fija (recordemos que renta fija y bonos es lo mismo).

De momento, el incremento en los rendimientos de los bonos (caída de los precios), todavía no es suficiente para generar un cambio de ciclo, pero es una situación a seguir de cerca, ya que tal y como explico tanto en el curso de bolsa on-line como en mi libro “El Código de Wall Street” es un factor clave que, históricamente, junto a la línea avance/descenso, ha servido para adelantarnos a un mercado bajista de gran calado en los mercados de renta variable.

Recuerda que toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito completo a todas las herramientas de esBolsa.