Los americanos tienen la costumbre de dividir el ejercicio bursátil en dos partes. La primera la llaman “los peores 6 meses” y comprende a los meses que transcurren desde mayo hasta octubre (ambos inclusive). La segunda la llaman “los mejores 6 meses” y agrupa a los meses que van desde noviembre hasta abril.

Los americanos tienen la costumbre de dividir el ejercicio bursátil en dos partes. La primera la llaman “los peores 6 meses” y comprende a los meses que transcurren desde mayo hasta octubre (ambos inclusive). La segunda la llaman “los mejores 6 meses” y agrupa a los meses que van desde noviembre hasta abril.

El por qué hacen esta división es muy simple. Los meses que van desde noviembre hasta abril tienden a ser más fuertes que los comprendidos entre mayo y octubre (que coincide con el “Sell in May & Go away“).

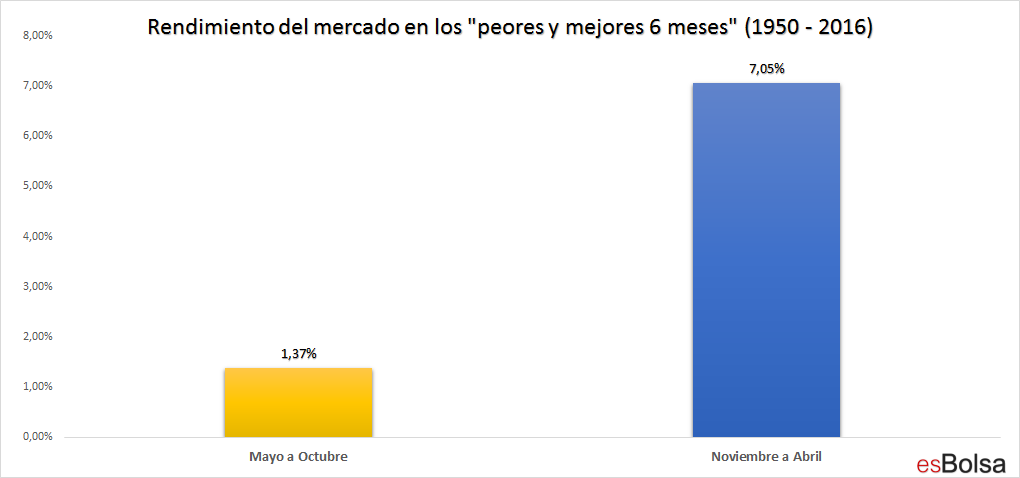

La siguiente tabla muestra el rendimiento promedio del mercado tanto en los mejores como en los peores 6 meses durante la era moderna.

Como se puede observar el mercado tiende a experimentar un mejor comportamiento entre noviembre y abril, cuando de media suma una rentabilidad del 7,05% en esos 6 meses. En cambio, entre mayo y octubre la rentabilidad promedio se queda en el 1,37%.

Hay que recordar que estamos hablando de rendimientos promedio, por lo que obviamente hay años en los que el rendimiento en cada uno de los periodos es superior o inferior a la media.

Dado que apenas faltan unos días para entrar de pleno en “los mejores 6 meses del año” me gustaría detenerme en un aspecto que me ha llamado la atención. Este año 2017 el mercado ha sumado un 7,58% entre los meses de mayo y octubre (dato todavía provisional a falta del cierre mensual). Este rendimiento ha superado por mucho al promedio histórico del mercado durante estos meses.

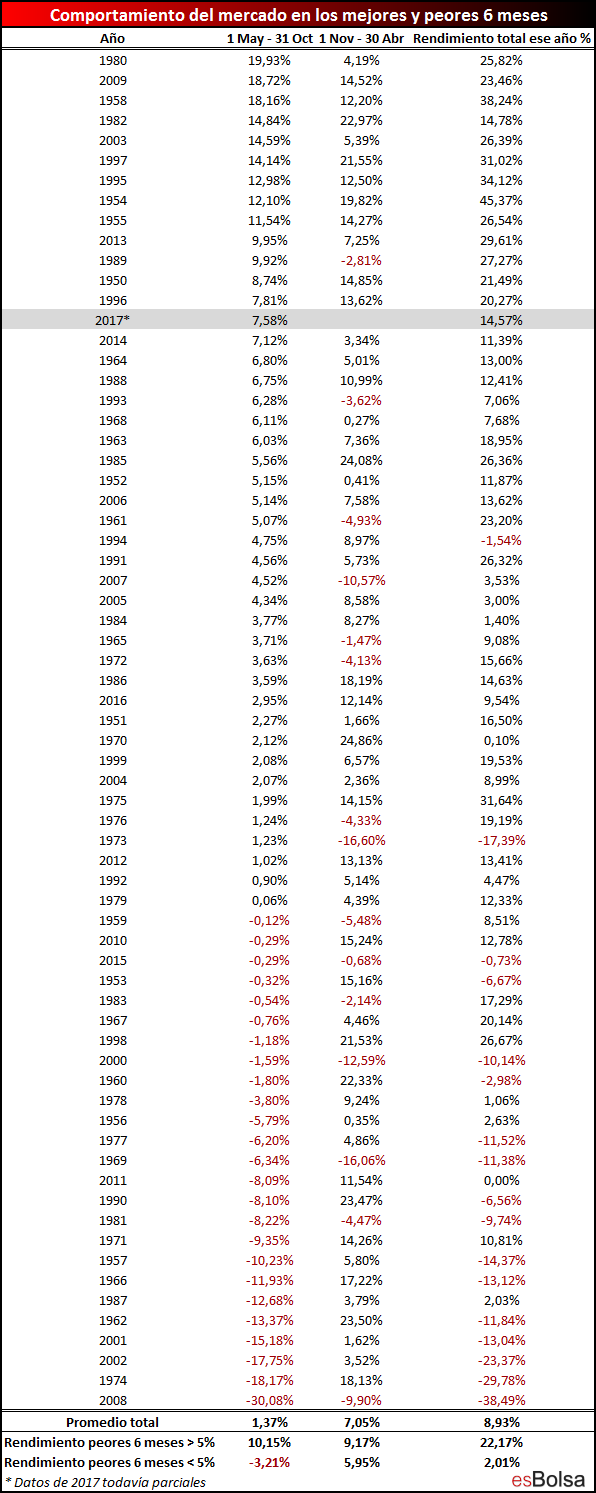

Para hacer un estudio pormenorizado de la situación he creado la siguiente tabla que refleja el comportamiento de cada uno de los 67 años transcurridos desde 1950 hasta nuestros días. En dicha tabla he creado 4 columnas que representan:

- Año estudiado.

- Rendimiento de ese año entre mayo y octubre.

- Rendimiento del periodo comprendido entre noviembre y abril del siguiente año.

- Rendimiento total de cada año natural.

La tabla ha sido ordenada por porcentaje de rendimiento de mercado durante los meses comprendidos entre mayo y octubre, para una mejor comparativa del escenario actual.

Como se puede observar, este año 2017 ha situado el rendimiento de “los peores 6 meses del año” entre los más altos de la historia. Solo en 13 de los 67 años transcurridos desde 1950 “los peores 6 meses” fueron más rentables que los de este 2017.

Para ver cómo se suele comportar el mercado después de que “los peores 6 meses” fuesen brillantes, en la parte inferior de la tabla he preparado dos filas que muestran cómo suele comportarse el mercado cuando “los peores 6 meses” cierran con un rendimiento superior al 5% (como podría ser este año) e inferior al 5% para compararlos.

Resulta interesante ver cómo después de que “los peores 6 meses del año” sean muy rentables, históricamente los siguientes 6 meses también suelen ser más rentables que la media. En concreto desde el año 1950 los “mejores 6 meses del año” han rendido una media del 7,05% mientras que, durante esos mismos meses, las muestras cuyos “peores 6 meses” fueron excelentes alcanzaron una rentabilidad del 9,17%.

En 20 de las 23 ocasiones en las que el mercado cerró con alzas de más del 5% entre mayo y octubre los siguientes 6 meses fueron positivos. Esto significa que tras experimentar unos meses de mayo a octubre inusualmente rentables (como ha sucedido este 2017) en un 86,95% de los casos el mercado también terminó con alzas los siguientes 6 meses (noviembre a abril).

Como siempre os digo, los patrones estacionales están ahí para ofrecer una visión orientadora (que no operativa) de los mercados. Estos datos están bien para conocer cómo ha reaccionado el mercado ante situaciones similares, pero a la hora de operar lo importante siempre serán los aspectos técnicos que muestren tanto los mercados (que de momento siguen siendo positivos con trayectorias alcistas), como los sectores y los valores.

Recuerda que toda la metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito completo a todas las herramientas de esBolsa.