![Commodities[1]](https://www.losmercadosfinancieros.es/wp-content/uploads/Commodities1-148x150.jpg) Tal y como explico en mi libro “El código de Wall Street”, existe una relación inversa entre el comportamiento del Dólar y las materias primas. Esta relación histórica se basa en el hecho de que los productos básicos están referenciados en dólares; cuando el dólar cae, los grandes productores cuya divisa es diferente al dólar aprovechan esa debilidad para llenar sus hangares ya que les sale más “barato” comprar esos productos debido al factor cambio en la divisa. Por el contrario, cuando el dólar se fortalece resulta más caro en términos cambiarios comprar productos básicos, y por lo tanto los grandes operadores de materias primas, prefieren usar las reservas de sus hangares y disminuir sus volúmenes de compra.

Tal y como explico en mi libro “El código de Wall Street”, existe una relación inversa entre el comportamiento del Dólar y las materias primas. Esta relación histórica se basa en el hecho de que los productos básicos están referenciados en dólares; cuando el dólar cae, los grandes productores cuya divisa es diferente al dólar aprovechan esa debilidad para llenar sus hangares ya que les sale más “barato” comprar esos productos debido al factor cambio en la divisa. Por el contrario, cuando el dólar se fortalece resulta más caro en términos cambiarios comprar productos básicos, y por lo tanto los grandes operadores de materias primas, prefieren usar las reservas de sus hangares y disminuir sus volúmenes de compra.

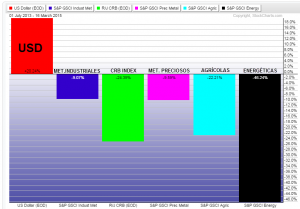

Aunque en el libro comparto con vosotros muchos ejemplos históricos de esto, en el gráfico adjunto (pulsa sobre la imagen para ver en tamaño completo) se muestra claramente cómo el dólar (línea verde) y las materias primas representadas por el índice CRB (línea marrón) siguen caminos opuestos.

Aunque en el libro comparto con vosotros muchos ejemplos históricos de esto, en el gráfico adjunto (pulsa sobre la imagen para ver en tamaño completo) se muestra claramente cómo el dólar (línea verde) y las materias primas representadas por el índice CRB (línea marrón) siguen caminos opuestos.

He señalado los cambios de rumbo en ambos activos con flechas y vemos que la relación inversa se cumple casi de forma milimétrica (salvo ocasiones puntuales) y los desfases entre los movimientos de un producto y otro son más bien pequeños, llegando a ser prácticamente nulos en un 80% de las ocasiones.

En los últimos tres trimestres estamos viendo un incremento notable en la velocidad de apreciación del Dólar. Para ver el efecto de esta fuerte apreciación, al lado de estas líneas podéis ver que el repunte del Dólar desde el pasado verano hasta la actualidad ha sido del 20,24%. Esto ha causado un indiscutible shock en los índices de materias primas. Las que más han sufrido han sido las materias primas energéticas (-46,24%) seguidas por agrícolas (-22,21%) y los metales preciosos (-9,59%). No se quedan atrás los metales industriales, con descensos del -9,07%.

En los últimos tres trimestres estamos viendo un incremento notable en la velocidad de apreciación del Dólar. Para ver el efecto de esta fuerte apreciación, al lado de estas líneas podéis ver que el repunte del Dólar desde el pasado verano hasta la actualidad ha sido del 20,24%. Esto ha causado un indiscutible shock en los índices de materias primas. Las que más han sufrido han sido las materias primas energéticas (-46,24%) seguidas por agrícolas (-22,21%) y los metales preciosos (-9,59%). No se quedan atrás los metales industriales, con descensos del -9,07%.

La barra verde corresponde al índice CRB (Thomson Reuters/Jefferies CRB Index) de materias primas, resultando un “mix” de los 4 grupos. Como se ve, los fuertes descensos del -24,39% se deben a la gran dependencia de este índice del producto más castigado (materias primas energéticas). En concreto, la gasolina, el gasoil, el gas natural y el crudo brent suponen casi la mitad de la totalidad del índice.

Mientras el Dólar siga presionando al alza, estos productos seguirán sufriendo, y por lo tanto, debemos de tratar de evitarlos. Recordad que el mal comportamiento de las commodities, también pasa factura a los sectores dependientes, como petroleras o metalúrgicas, sectores que mientras sigan mostrando debilidad relativa, deberán de ser evitados a la hora de establecer estrategias de entrada.

Conocer los flujos monetarios que mueven los mercados supone una ventaja importante para el inversor. Recuerda que relaciones entre mercados viene explicada en detalle en mi libro “El código de Wall Street”.