![high-yield-corporate-bond-funds[1]](https://www.losmercadosfinancieros.es/wp-content/uploads/high-yield-corporate-bond-funds1-150x112.jpg) Aunque habitualmente solemos centrar nuestros análisis en los mercados de valores, en la mañana de hoy hablaremos de otro de los grandes mercados mundiales, en concreto el de la renta fija, centrando nuestra atención en el precio de los bonos norteamericanos a 30 años.

Aunque habitualmente solemos centrar nuestros análisis en los mercados de valores, en la mañana de hoy hablaremos de otro de los grandes mercados mundiales, en concreto el de la renta fija, centrando nuestra atención en el precio de los bonos norteamericanos a 30 años.

Recordad que el precio de los bonos y el “cupón” que los mismos pagan a sus poseedores se mueven en direcciones opuestas. Es decir, cuando el “cupón” que pagan los bonos asciende, los precios de estos bonos bajan y viceversa, cuando el “cupón” del bono baja, el precio de sus bonos asciende. Las razones de esta relación inversa, vienen explicadas en las página 170 de mi libro “El código de Wall Street”.

De los tres grandes mercados de bonos soberanos internacionales a 30 años, el bono norteamericano es el que mayor rentabilidad está ofreciendo actualmente, puesto que ahora mismo el T-Bond americano paga un cupón del 2,5%, no es gran cosa en términos históricos, pero es muy superior al cupón pagado por Alemania (0,58%) y Japón (1,35%).

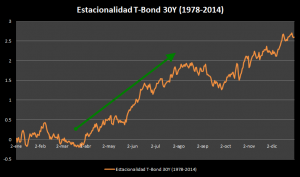

La razón de este artículo es hablar de la estacionalidad del precio de los bonos norteamericanos a 30 años.

Al lado de estas líneas podéis observar el comportamiento medio experimentado por el precio de los bonos norteamericanos de largo plazo en los últimos 37 años durante el transcurso de un año.

Al lado de estas líneas podéis observar el comportamiento medio experimentado por el precio de los bonos norteamericanos de largo plazo en los últimos 37 años durante el transcurso de un año.

Como se puede apreciar, desde abril hasta agosto, el precio de los bonos soberanos americanos a 30 años tienen su mejor época, es decir, desde aproximadamente estas fechas, y hasta prácticamente finales de agosto históricamente el precio de los bonos americanos tiende a subir y por lo tanto su “cupón” tiende a bajar.

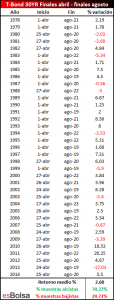

Para verlo con más detalle, al lado de estas líneas os dejo una tabla que nos muestra el comportamiento de los bonos entre finales de abril y finales de agosto en cada uno de los 37 años transcurridos desde 1978. Sobre la tabla se muestra tanto el año de la muestra, las fechas que comprenden el estudio y la subida o bajada experimentada por el precio de los bonos soberanos americanos en esas fechas cada uno de los años.

Para verlo con más detalle, al lado de estas líneas os dejo una tabla que nos muestra el comportamiento de los bonos entre finales de abril y finales de agosto en cada uno de los 37 años transcurridos desde 1978. Sobre la tabla se muestra tanto el año de la muestra, las fechas que comprenden el estudio y la subida o bajada experimentada por el precio de los bonos soberanos americanos en esas fechas cada uno de los años.

En concreto, esta pauta estacional tiene un historial de 26 victorias y sólo 11 pérdidas; es decir, en el tiempo que transcurre entre finales de abril y finales de agosto, los bonos americanos a 30 años tienden a subir más del 70% de las ocasiones. Las mayores alzas fueron las registradas en 2011, y la mayor pérdida fue en 2013. En 2013, esta pauta fracasó estrepitosamente ya que la Reserva Federal comenzó a “filtrar” en el mes de mayo una reducción en las medidas de estímulo.

La actual tendencia alcista en los mercados de bonos unida a este factor estacional deja como escenario más probable que durante los próximos meses los precios de los bonos sigan ascendiendo y por lo tanto el cupón ofrecido por los mismos siga bajando.

Recuerda que el estudio de patrones estacionales es otro de los temas que estudiamos en mi libro “El código de Wall Street”.