![high-yield-corporate-bond-funds[1]](https://www.losmercadosfinancieros.es/wp-content/uploads/high-yield-corporate-bond-funds1.jpg) En un artículo que escribí a principios de año expuse las razones por las cuáles a pesar de la insistencia de los bajistas, la situación no era (ni es) ni mucho menos comparable con la de 2008.

En un artículo que escribí a principios de año expuse las razones por las cuáles a pesar de la insistencia de los bajistas, la situación no era (ni es) ni mucho menos comparable con la de 2008.

La principal “clave” que evita una salida en masa de dinero de la renta variable y por tanto el nacimiento de un mercado bajista de gran calado como el de 2007/2008 es la escasa rentabilidad ofrecida de la renta fija. Mientras la renta fija no experimente un fuerte repunte en su rentabilidad (caída acusada en sus precios) el escenario bajista es muy poco probable, ya que los flujos monetarios siguen viéndose forzados a acudir a la renta variable en búsqueda de rentabilidad.

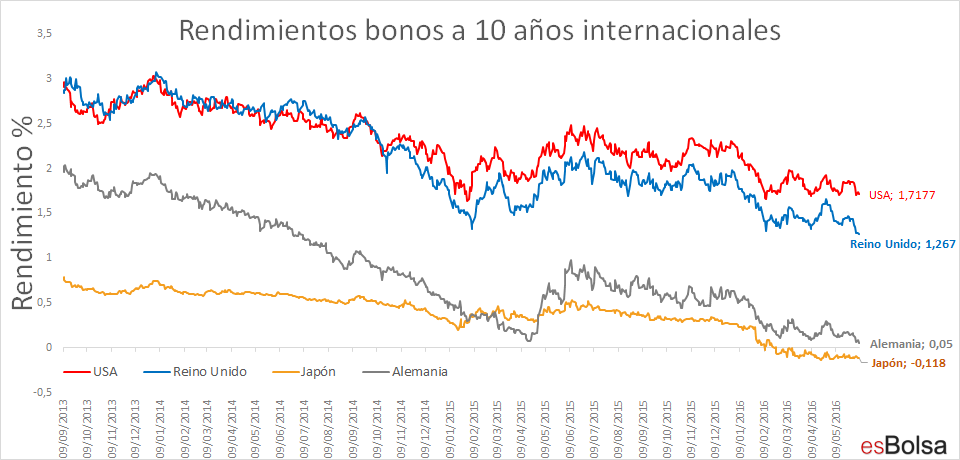

El siguiente gráfico muestra la evolución de los rendimientos de los bonos en a 10 años de Inglaterra, EE.UU., Alemania y Japón durante los últimos tres años.

El rendimiento de los bonos japoneses a 10 años se encuentra en mínimos históricos ofreciendo intereses negativos. Los rendimientos de los bonos ingleses y alemanes están estableciendo esta semana nuevos mínimos históricos mientras que los rendimientos de los bonos americanos se encuentran cerca de sus mínimos anuales.

Esta situación hace que más allá de sustos de corto plazo en los mercados de valores (sustos en los que como suele ser habitual sufren especialmente las bolsas débiles como las europeas), a medio/largo plazo los flujos monetarios siguen canalizándose hacia las bolsas de valores más fuertes, dando continuidad al ciclo alcista iniciado en marzo de 2009.

Como ya hemos comentado en alguna ocasión, la caída en los rendimientos de los bonos también tiene su influencia en el marco sectorial. Por ejemplo, esta situación de bajos intereses por parte de los bonos provoca que el sector bancario sea uno de los sectores con peor comportamiento en las bolsas de todo el mundo. Los bajos rendimientos de los bonos también debilitan a las cotizaciones de las aseguradoras de vida que dependen del mercado de bonos para generar ingresos en sus carteras.

Por otro lado, la caída de los rendimientos de los bonos está haciendo que brillen especialmente en las bolsas las acciones que pagan dividendos más elevados. Históricamente las acciones que distribuyen elevados dividendos compiten con la rentabilidad de los bonos. Como resultado, unos bajos rendimientos de los bonos gubernamentales son buenos para las acciones que distribuyen altos dividendos, mientras que el aumento de la rentabilidad de los bonos supone un lastre para las acciones que distribuyen jugosos dividendos.

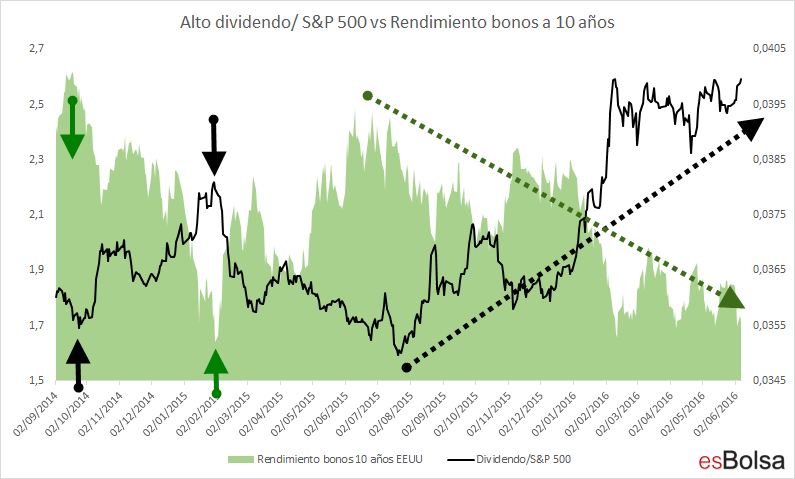

El siguiente gráfico muestra la relación inversa entre el rendimiento de los bonos americanos y el comportamiento relativo de las acciones que pagan jugosos dividendos durante el último año. La línea de color negro es un “ratio” resultante de dividir el ETF Ishares select dividend (que engloba a empresas con elevado reparto de dividendos) por el S & P 500. El área verde es el rendimiento del bono del Tesoro americano a 10 años.

Tras el verano de 2014, la caída del rendimiento de los bonos causó que el ETF de dividendos superase al S & P 500 (aumento de la relación representada con la línea negra). Sin embargo, a partir de febrero de 2015 una gran subida en los rendimientos de los bonos a 10 años provocó una caída brusca en la relación DVY / SPX .

Esta relación se recuperó en julio de 2015 a medida que el rendimiento de los bonos retrocedía, desde entonces hemos visto una gran presión bajista en la rentabilidad de los bonos. Esta caída en la rentabilidad de los bonos está beneficiando a los valores que reparten dividendos más elevados.

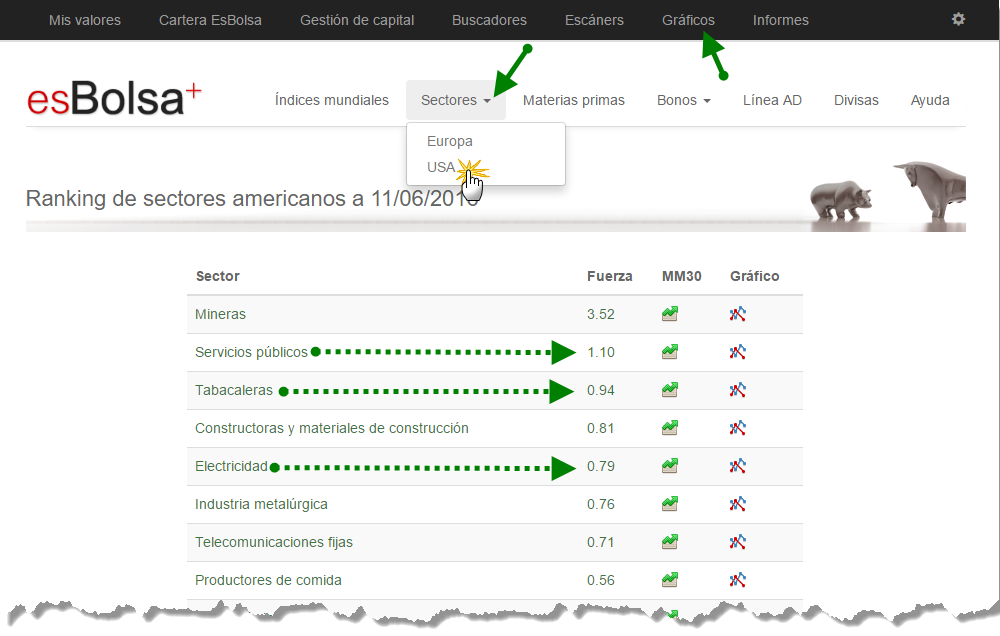

Algunos de los sectores cuyas compañías distribuyen dividendos más elevados son tabacaleras, servicios públicos y eléctricas. Todos estos sectores además de lograr mantener su tendencia alcista están ahora mismo en el “top five” de sectores por fortaleza en EEUU según muestra el ranking sectorial de esBolsa.com.

Estos sectores siguen subiendo y registrando comportamientos superiores a la media empujadas por el flujo entrante de dinero que vista la escasa rentabilidad de los bonos busca “rentabilidad vía dividendo”. Aunque la rentabilidad por dividendos sea una pamplina (pulsa aquí para más información), muchos inversores lo desconocen, y esto ayuda a que se generen este tipo de flujos monetarios cuyos movimientos en la renta fija tienen influencia sobre algunos sectores de la renta variable.

Toda mi metodología de inversión y el estudio de flujos monetarios viene explicada en detalle en mi libro “El código de Wall Street”.