Los lectores que me conocéis desde hace tiempo ya sabéis de mi afán por realizar estudios sobre todo tipo de métodos de inversión. Prácticamente cualquier cosa que pasa por mis manos la programo y automatizo para hacer el correspondiente backtest y conocer sus datos estadísticos.

Los lectores que me conocéis desde hace tiempo ya sabéis de mi afán por realizar estudios sobre todo tipo de métodos de inversión. Prácticamente cualquier cosa que pasa por mis manos la programo y automatizo para hacer el correspondiente backtest y conocer sus datos estadísticos.

Es una tarea bastante “oscura” que no se ve y a la que dedico bastante tiempo, ya que es algo que me apasiona y que, en mi opinión, es imprescindible si se quiere seguir creciendo como inversor. No existe un método único ganador en los mercados. Hay varios. Cada uno con sus virtudes y sus defectos y el estudio continuo permite aumentar tus conocimientos y, por supuesto, mejorar tu carrera como inversor.

Este tipo de operativa automatizada me facilita muchísimo el trabajo tanto de inversor como de gestor, ayudándome en tareas que van desde el rastreo de oportunidades hasta el seguimiento de estrategias.

Hoy me apetece hablar un poco de estos sistemas (hacía tiempo que no hablábamos de ello), ya que estos estudios automatizados permiten separar el polvo de la paja y, fruto de esta labor de estudio, quería mostraros un componente que opera sobre los principales índices del mundo y que utilizo como complemento a la operativa sobre acciones.

Este sistema automático opera en escala mensual y nos permite rotar posiciones entre renta variable y renta fija. Esta estrategia otorga mayor peso a los bonos y la liquidez (dependiendo del entorno) cuando no ve un claro sesgo alcista en el mercado de renta variable. En el momento en que el comportamiento de la renta variable supera al de la renta fija en grado de inversión, este sistema, se sitúa del lado de la renta variable, pudiendo invertir en diferentes índices internacionales de cara a buscar diversificación geográfica. Esta estrategia incorpora stops de protección en todas sus posiciones y, como no podía ser de otra forma, con su aplicación la estrategia es capaz de superar a largo plazo y en todos los casos el rendimiento de los índices sobre los que se aplica con mucha menos volatilidad.

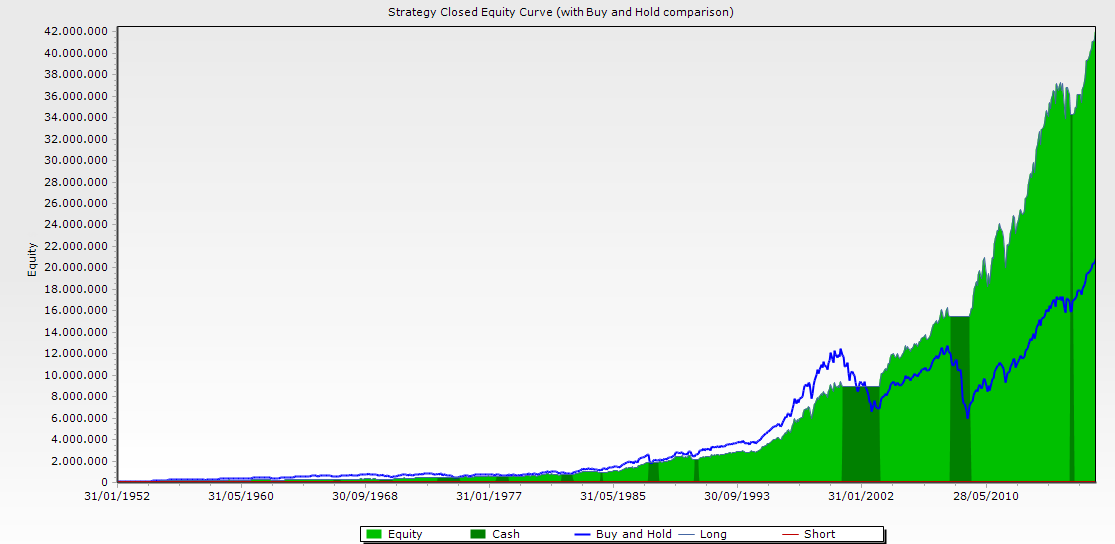

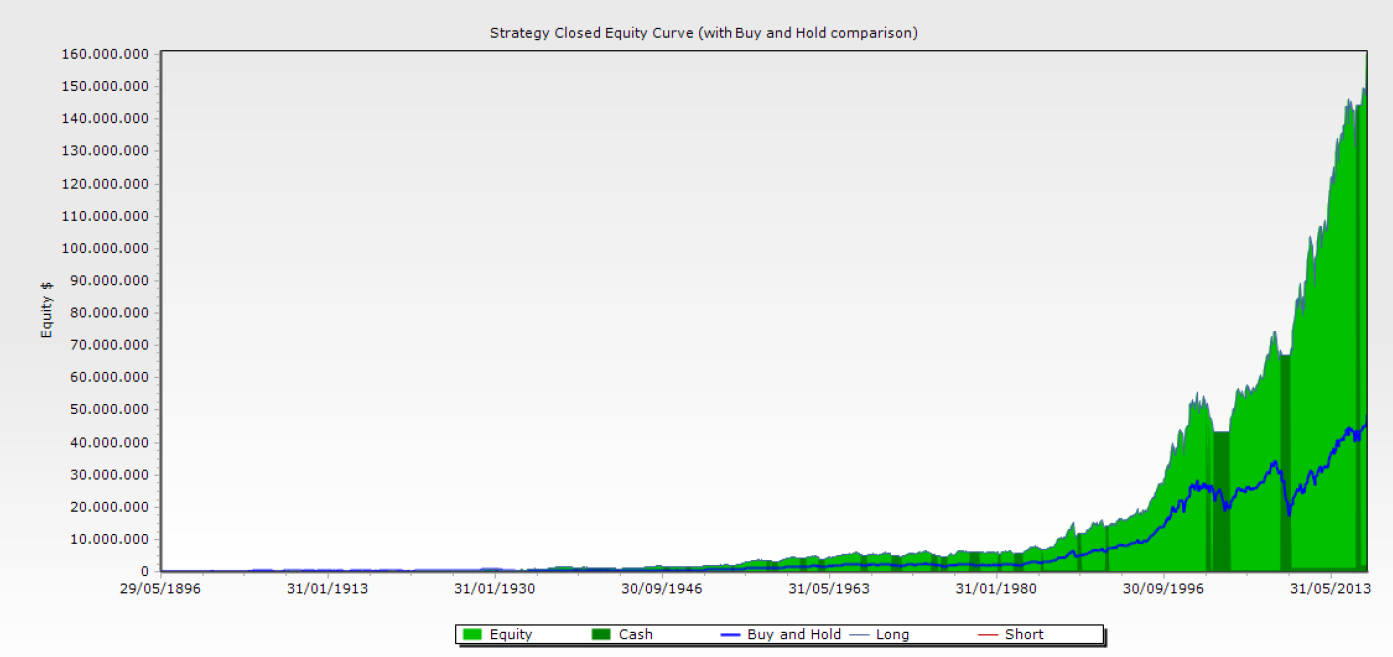

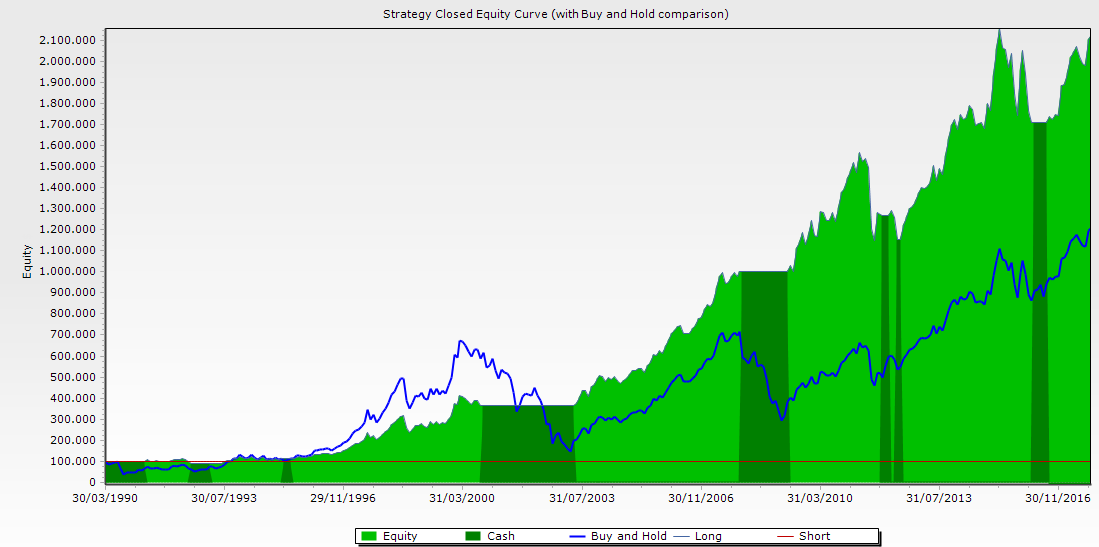

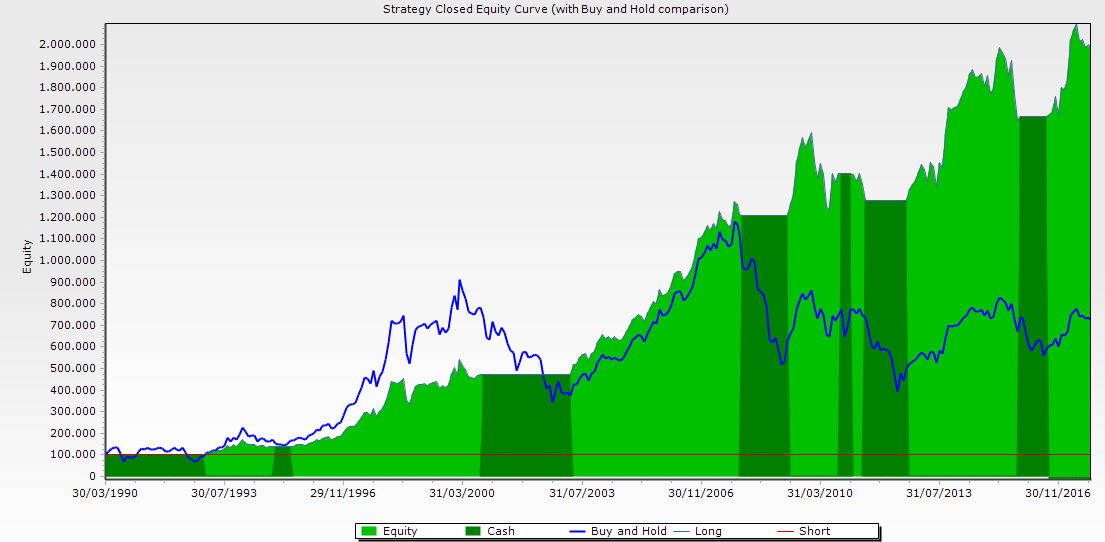

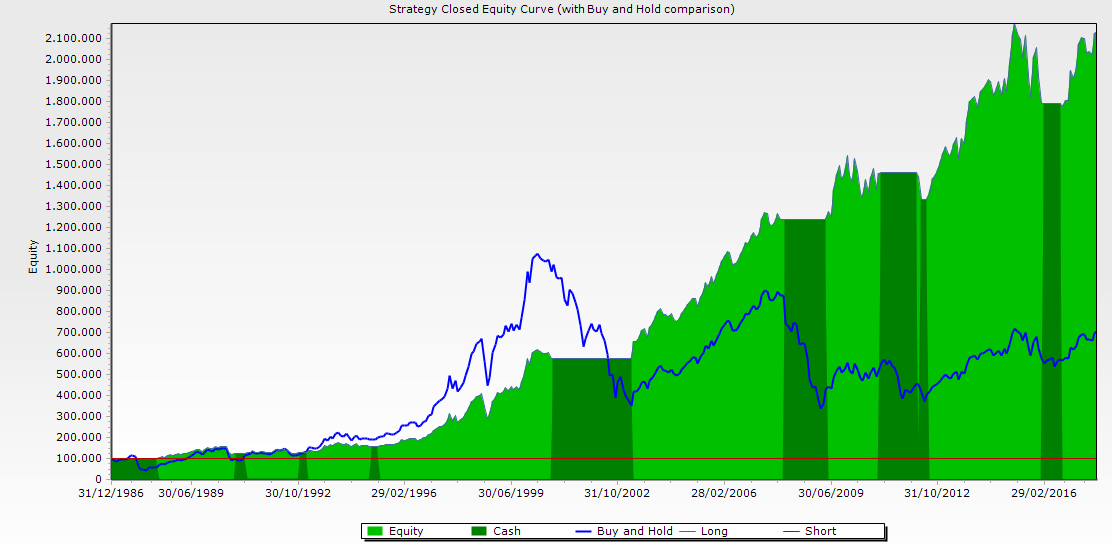

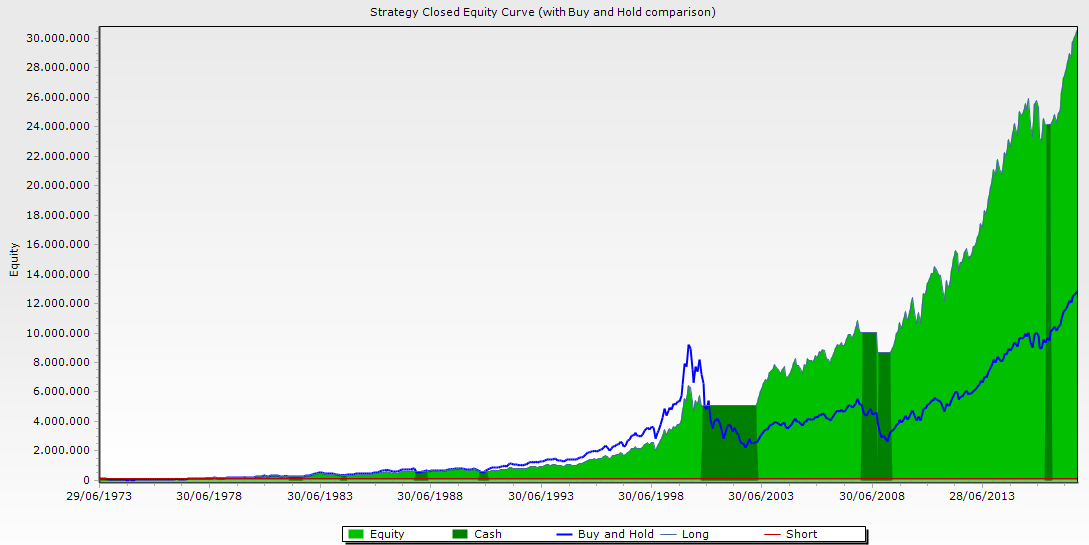

Para verlo, he preparado las siguientes imágenes que muestran de forma visual el comportamiento de los diferentes índices (línea azul) y el resultado de la estrategia rotacional sobre cada uno de ellos en verde. En verde oscuro se representan los periodos que la estrategia se mantiene fuera de los índices y se destina a liquidez/renta fija. Como se puede observar en las distintas gráficas, la estrategia sigue mi filosofía de inversión permaneciendo invertido en ciclos alcistas y protegiendo el capital en los ciclos bajistas.

Estrategia aplicada sobre el S&P 500 (1950 – presente).

Estrategia aplicada sobre el Dow Jones (1896 – presente)

Estrategia aplicada sobre DAX Alemania (1990 – presente)

Estrategia aplicada sobre Ibex 35 (1990 – presente)

Estrategia aplicada sobre EuroStoxx 50 (1986 – presente)

Estrategia aplicada sobre el Nasdaq (1973 – presente).

Antes de seguir, me gustaría detenerme en un aspecto muy importante cuando hablamos de estrategias de medio/largo plazo. En mi opinión, un método de inversión debe de ser capaz de funcionar en un histórico amplio (25 años o más). Una backtest de una estrategia sobre un amplio histórico ofrecerá mayores garantías de que ese método seguirá funcionando en el futuro, ya que en el pasado se ha enfrentado a multitud de entornos diferentes con éxito, de modo que es más probable que esté preparado para salir airoso de escenarios futuros.

Durante los últimos años se ha extendido mucho el uso y estudio de los sistemas automáticos por la red e incluso en libros. Esto es bueno porque ofrece un punto de vista mucho más estadístico a los inversores, pero permitirme que os de un consejo que considero importante por mi experiencia tras casi una década de estudio de este tipo de estrategias: cuando veáis estudios de backtest que muestran resultados de menos de dos décadas, hay que tomarlos con cautela, ya que podrían ser estrategias sobreoptimizadas a un ciclo de mercado concreto, siendo un desastre en otro tipo de ciclos. Por ejemplo, el ciclo que tuvo el mercado en los años 80 y 90 (décadas predominantemente alcistas) fue diferente al que hemos tenido entre el año 2000 y 2009 (con más vaivenes).

No podemos saber a ciencia exacta cómo será el futuro, pero cuanto más amplio sea el histórico sobre el que se ha estudiado una estrategia, mayores garantías (no confundir garantías con certezas absolutas) de que dicha estrategia seguirá funcionando así en el futuro, al haber superado diferentes “tipos de mercado”.

Volviendo al tema que nos ocupa, como se puede observar nuestra estrategia supera en rendimiento a todos los índices con datos que en el caso del Dow Jones se extienden a más de un siglo, en el caso del S&P 500 ya son 67 años, mientras que en el resto de índices el histórico se extiende a 3 décadas o más (no se dispone de más histórico).

Cabe resaltar también que la estrategia es exactamente la misma para todos los mercados. Este dato es importante desde un punto de vista de su robustez, ya que indica que la estrategia no está optimizada para que cada mercado ofrezca los mejores resultados de forma individual, sino que exactamente las mismas reglas son capaces de superar en todos los casos a los principales índices con un retorno medio anual del 12,5% (superando en un 4% al retorno medio de los índices sumando dividendos) y una máxima racha de pérdidas del 23,78%. Esto supone que la estrategia sufre menos de la mitad que los drawdown experimentados por los índices y que obtiene un mayor retorno.

Otro aspecto importante a comentar es que, obviamente, siempre ha habido, hay y habrá episodios transitorios en los que el rendimiento del mercado es superior al de la estrategia. Esto es algo absolutamente normal, ninguna estrategia superará todos los días, semanas, meses o incluso años a los índices. De ahí la importancia de la disciplina, ya que con ella se observa que una buena gestión activa es capaz de batir al mercado.

Y para finalizar (siempre que hablo de estas cosas termino extendiéndome más de lo previsto): en la actualidad la estrategia permanece comprada en todos los índices sobre los que opera. En el fondo de inversión mantenemos largos sobre índices americanos desde el pasado verano y en el caso del Ibex 35, EuroStoxx 50 y DAX mantenemos posiciones compradoras desde inicios de año, por lo que las perspectivas del sistema siguen siendo positivas a medio plazo para la renta variable. Esto es algo a tener en cuenta, ya que esta estrategia dispone de una tasa de acierto del 78,68%.

Hola Ricardo, podrías proporcionarme una captura del estado actual de la linea AD y del Summation Index, de la eurozona ? Gracias por tu atención. Un saludo. manuel.

Buenos días Manuel.

Como te dije hace algunas semanas, actualmente no sigo la línea AD de la eurozona porque históricamente la que manda es la americana. El resto de mercados se limitan a seguir ese movimiento en mayor o menor medida y con el estudio de los gráficos de índices es suficiente para saber en que mercados europeos invertir y en cuales no. No por utilizar más indicadores se tiene mejor perspectiva del escenario, más bien todo lo contrario. Hay que utilizar los indicadores que nos aportan una ventaja estadística y esos son los que explico tanto en mi libro El Código de Wall Street como en el curso on-line.

Lo que si puedes hacer es un estudio de los valores alcistas y bajistas de toda Europa con el rastreador continental de esBolsa.com con el que puedes hacerte una idea de si la mayoría de valores suben o bajan en Europa (ya te adelanto yo que hay más valores subiendo que bajando en Europa). El Summation es un indicador que no sigo porque históricamente no ofrece una ventaja estadística a nuestra operativa.

Un saludo y feliz domingo!

Muchas gracias por tu atención, te pido disculpas por la reiteración de la pregunta, pero me despisté y no había leído tu respuesta anterior. Un saludo. manuel.

Nada que disculpar Manuel.

Un saludo!