Después de una caída del 85% tras la crisis financiera, el ETF de sector financiero en Estados Unidos (XLF) sube un 231% desde sus mínimos en 2009. Como se aprecia en su gráfico, el sector ha ganado fortaleza en el último año, lo que lo ha convertido un grupo interesante de inversión en los últimos meses.

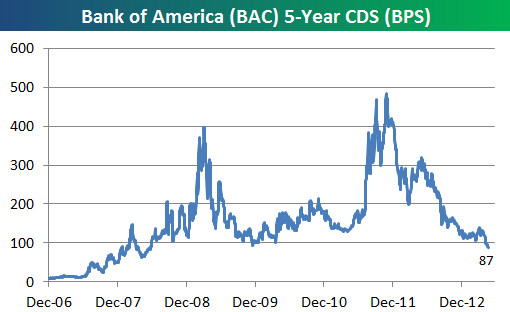

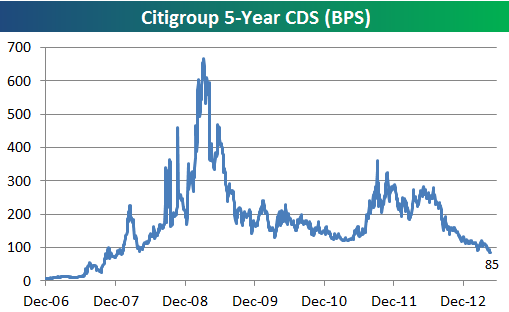

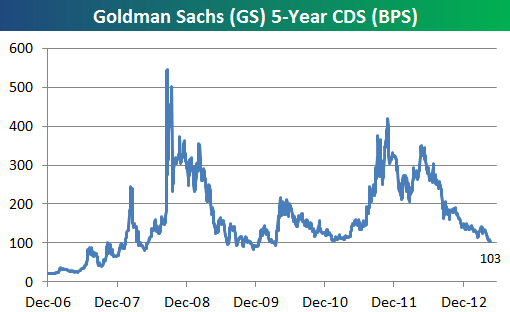

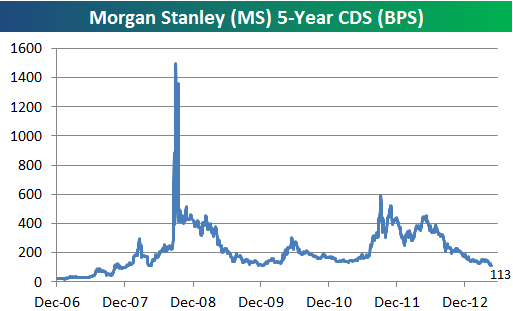

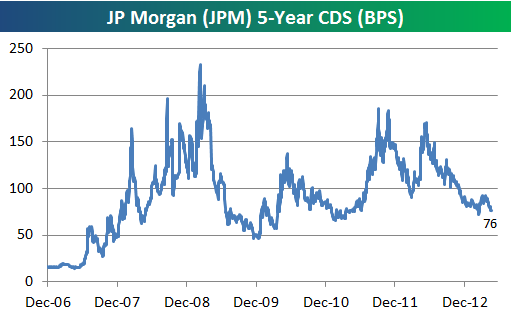

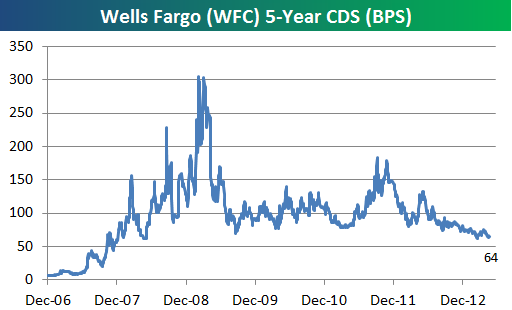

En la jornada de ayer veíamos que el sector bancario (perteneciente al grupo de finanzas) se apuntaba al buen tono, y hoy gracias a los gráficos de los compañeros de Bespokeinvest veremos cómo esta mejora viene acompañada por una gran caída en el precio de los seguros de incumplimiento de pagos en el sector (también conocidos como CDS, siglas de Credit Default Swap). Los gráficos que veremos a continuación representan los CDS a 5 años (en puntos básicos) de los seis mayores bancos de EE.UU.

El precio que se muestra es el coste anual para asegurar 10.000$ de deuda en los próximos cinco años. Como se muestra, el riesgo de impago por parte de Bank of America (BAC), Citigroup (C), Morgan Stanley (MS) y Wells Fargo (WFC) ha caído recientemente a su nivel más bajo desde principios de 2008. Por su parte, el riesgo de impago de Goldman Sachs (GS) y JP Morgan (JPM) se ha reducido considerablemente, pero aún así todavía no ha marcado nuevos mínimos de varios años como los casos citados anteriormente.

Los precios de los CDS actuales están muy lejos de las lecturas más extremas alcanzadas en plena crisis bancaria de 2008/09 y 2011, cuando la solvencia de estas grandes empresas se vio cuestionada. Como todos sabemos, estas empresas lograron sobrevivir, mientras que otras como Bear Stearns o Lehman Brothers sucumbieron en el intento.

Para volver a las zonas donde los seguros de impago estaban en 2006, justo antes de que se abrieran las primeras grietas en el sistema financiero, tendremos que ver a los CDS bajar a niveles en torno a los 10 o 20 puntos, en lugar del rango 65-115 donde los vemos actualmente.