Aunque algunos grupos de materias primas como los metales industriales y las materias primas agrícolas son capaces de mantenerse en tendencia alcista, los metales preciosos y sobretodo las materias primas energéticas mantienen trayectorias bajistas.

Aunque algunos grupos de materias primas como los metales industriales y las materias primas agrícolas son capaces de mantenerse en tendencia alcista, los metales preciosos y sobretodo las materias primas energéticas mantienen trayectorias bajistas.

El grupo más importante dentro de las materias primas es el energético (petróleo, gas, etc…) ya que su peso en la economía es mayor, por lo que los índices de materias primas dan más importancia a este grupo que a otros. La debilidad de las energéticas y los metales preciosos hace que, en su conjunto, los índices de materias primas operen con tendencias descendentes.

Aproximadamente el 57% de la composición de los índices compuestos por materias primas dependen de las energéticas, por lo que, el desempeño de estos productos, marca el camino de referencia en los índices de materias primas. Las materias primas agrícolas tienen un peso del 21% siendo el segundo grupo más representativo, seguido por los metales industriales (12%) y metales preciosos con el 10%.

El siguiente gráfico representa el aspecto del ETF PowerShares DB Commodity Index Tracking Fund, un fondo cotizado compuesto por diferentes materias primas (oro, petróleo, agrícolas, etc…) que refleja el comportamiento conjunto de las materias primas ponderado por su relevancia dentro de la economía.

A pesar del rebote en las últimas semanas dentro de las materias primas, la tendencia bajista de los productos básicos sigue vigente con una media ponderada de 30 semanas bajista. Para poder hablar de una mejoría técnica en las materias primas hará falta algo más que un “simple rebote”. Hasta que no veamos a los productos básicos cotizar con un promedio de 30 semanas ascendente, el sesgo de estos productos será un lastre para cualquier cartera que apueste por ellos.

Además, el mal comportamiento de las materias primas pasa factura tanto a sectores dependientes, (por ejemplo las petroleras están entre los sectores más débiles del mundo), como a los países cuya economía depende en gran medida de la exportación de productos básicos, como puede ser el ejemplo de Canadá.

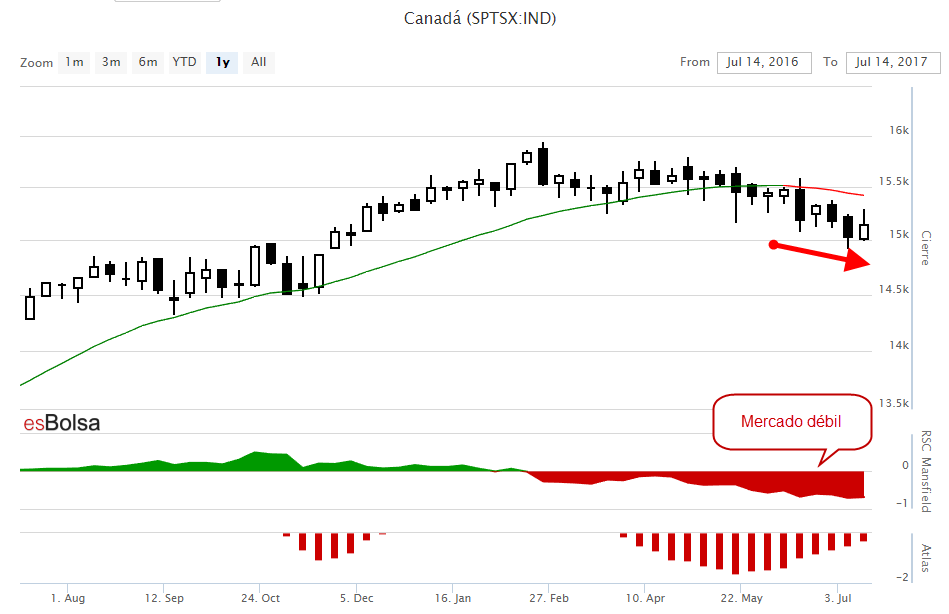

En el gráfico que podéis ver a continuación muestra al índice de Canadá sumirse en la debilidad en febrero de este año, una debilidad que ha terminado por hacer que el índice canadiense si sitúe en tendencia bajista durante las últimas semanas, desmarcándose así del sesgo alcista que muestran la inmensa mayoría de bolsas mundiales.

El mercado canadiense es el más débil del G7 en este 2017. De media las bolsas mundiales este año se han revalorizado un 8,7%. Canadá es el único país del G7 que registra pérdidas en 2017 (-1%).

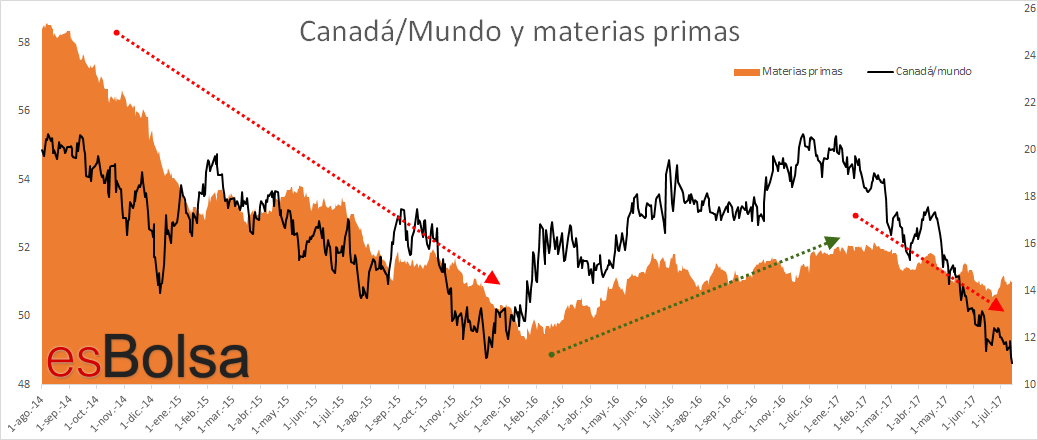

Este pobre desempeño del mercado canadiense y su dependencia de las materias primas se refleja en el siguiente gráfico. En él se representa con una línea el resultado de dividir el comportamiento de la bolsa canadiense entre el promedio de bolsas mundiales. Si la línea sube significa que Canadá lo hace mejor que el promedio mundial, y si la línea cae significa que Canadá lo hace peor que el promedio mundial. El área marrón representa el comportamiento del índice de materias primas.

La gráfica muestra claramente los lazos que el mercado de valores de Canadá tiene con los precios de las materias primas. Entre 2014 y 2015 con el hundimiento de los precios de las materias primas el mercado de valores canadiense se vio lastrado. La recuperación de los precios de las materias primas en 2016 benefició al comportamiento relativo del mercado de Toronto. En este 2017 de nuevo la caída en los precios de las materias primas estás pasando factura al mercado de valores canadiense.

En resumen, tal y como os explico en mi libro “El Código de Wall Street” y en el curso on-line para inversores de esBolsa.com únicamente buscamos invertir en mercados que suben y que suben a mayor ritmo que la media, justo lo contrario de lo que hace el mercado canadiense en estos momentos. Mientras el mercado canadiense siga mostrando un pobre aspecto técnico deberá evitarse, ya que es más probable que ofrezca a sus inversores más disgustos que con alegrías.

Recuerda que toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito completo a todas las herramientas de esBolsa.