![dryships-image-2[1]](https://www.losmercadosfinancieros.es/wp-content/uploads/dryships-image-21-300x200.jpg) Mientras seguimos vigilando si la línea avance/descenso es capaz de superar máximos o no, este impasse en la situación cíclica del mercado nos permite detenernos en otros aspectos que creo resultan interesantes y que en otros escenarios de mercado, la actualidad no nos deja tiempo para tratar.

Mientras seguimos vigilando si la línea avance/descenso es capaz de superar máximos o no, este impasse en la situación cíclica del mercado nos permite detenernos en otros aspectos que creo resultan interesantes y que en otros escenarios de mercado, la actualidad no nos deja tiempo para tratar.

Es por ello que hoy hablaremos del Baltic Dry Index, un indicador al que diferentes casas de análisis suelen hacer mención como un termómetro de la economía global.

Para todo aquel que no lo sepa, debe saber que el índice Baltic Dry Index es un índice de la contratación de fletes marítimos de carga seca de las 26 principales líneas marítimas mundiales, administrado por el Baltic Exchange en Londres, su creación se remonta al año 1744. El índice es una evaluación del precio del transporte por mar de las principales materias primas como son principalmente carbón, mineral de hierro y granos y nos refleja la cantidad de contratos de envío de mercancías que se cierran en las principales rutas marítimas mundiales. Obviamente, en la medida en que la economía mundial entra en crisis, se reducen los contratos de transporte y en consecuencia el Baltic Dry Index también desciende.

En más de una ocasión podréis leer que el Baltic Dry Index es un indicador adelantado al mercado y que se revela como un eficaz termómetro de la evolución de la economía mundial. La teoría en la que se basa esta afirmación es la siguiente:

- Una caída del Baltic Dry Index es indicador adelantado de una recesión económica a nivel mundial, ya que se transporta menos y por tanto se bajan precios para poder competir.

- Una recuperación del Baltic Dry Index tal vez no esté tan correlacionada con la reactivación de la actividad económica, sino con la reestructuración de las flotas navieras. Digamos que con la crisis económica se despide a gente, se jubilan los barcos más antiguos (por requerir más mantenimiento y ser menos rentables), y no se repone flota. Con lo cual, la menor oferta de barcos produce incremento de las tarifas (y por ende del BDI), sin que ello tenga que ver con un incremento de la demanda del servicio que se derivaría de la reactivación de la economía mundial.

Esta misma teoría dice que las divergencias del índice con la bolsa nos avisan de momentos de giro en los mercados, de tal forma que, si las bolsas están cayendo y el índice sube, nos estaría avisando de un cambio de tendencia al alza y viceversa, si las bolsas suben y el índice baja, nos estaría avisando de un cambio de tendencia a la baja.

En muchas ocasiones, aceptamos lo que leemos o vemos en los informes de diferentes entidades de “prestigio” sin llegar a plantearnos qué parte de verdad se esconde tras las palabras escritas en él. Sin embargo, personalmente tengo la costumbre de revisar este tipo de teorías para poder extraer mis propias conclusiones.

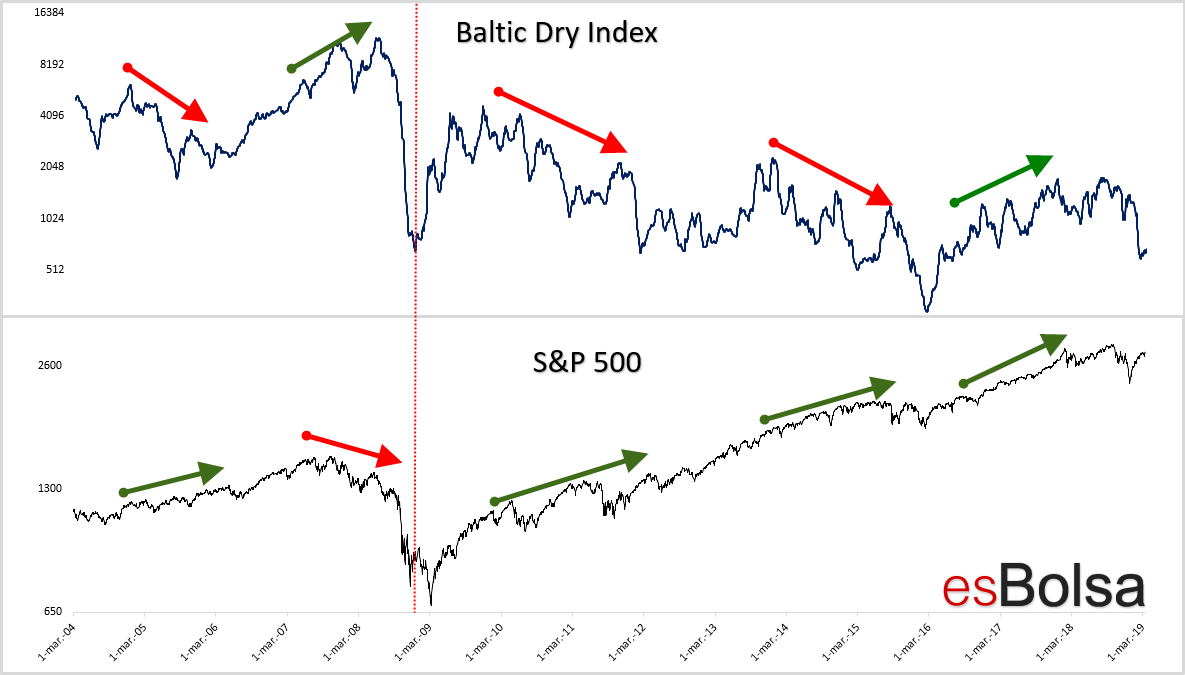

Por eso, en la jornada de hoy vamos a ver un gráfico del Baltic Dry Index de los últimos quince años para que verifiquemos, mediante el estudio de su comportamiento en ciertos momentos puntuales, hasta qué punto puede resultar útil este indicador.

- 2005: El BDI marcó una gran divergencia bajista y el S&P500 siguió subiendo.

- 2008: El BDI seguía marcando nuevos máximos mientras que el S&P500 comenzaba a marcar máximos decrecientes. Si hubiésemos esperado a que el BDI nos confirmase la crisis, habríamos perdido mucho dinero.

- 2009: El BDI cayó a plomo durante el 2008 y comenzó su remontada antes que los grandes índices (línea discontinua roja en la siguiente gráfica), justo donde la teoría nos dice que es menos fiable.

- 2010 – 2012 y 2014 – 2015: El BDI marco diferentes divergencias durante estos años, pero las caídas en los índices demoraron más de dos años en producirse y fueron totalmente pasajeras. Es más, en 2012 el S&P 500 siguió ascendiendo, aunque el BDI seguía marcando divergencias.

- 2016 – 2018: BDI y S&P 500 suben de la mano. El BDI no genera ninguna divergencia notable que pueda adelantar los retrocesos de finales de 2018 (solo se observa una minúscula divergencia a finales de octubre cuando los retrocesos del S&P 500 ya se habían iniciado).

En mi opinión, a la vista de su histórico, la fiabilidad que podemos otorgarle a este índice como indicador adelantado a la renta variable es muy baja, por no decir nula, y la teoría que se cuenta en muchos informes, a día de hoy, creo que carece de utilidad práctica, ya que es evidente que no existe una correlación mínimamente aprovechable entre estos dos índices.

Como comentaba anteriormente, lo mejor es que cada uno saque sus propias conclusiones a la vista del gráfico. No obstante, antes de terminar, sí que quería traeros algo que considero más interesante de este índice y que, a diferencia de lo visto hasta el momento, poco se habla.

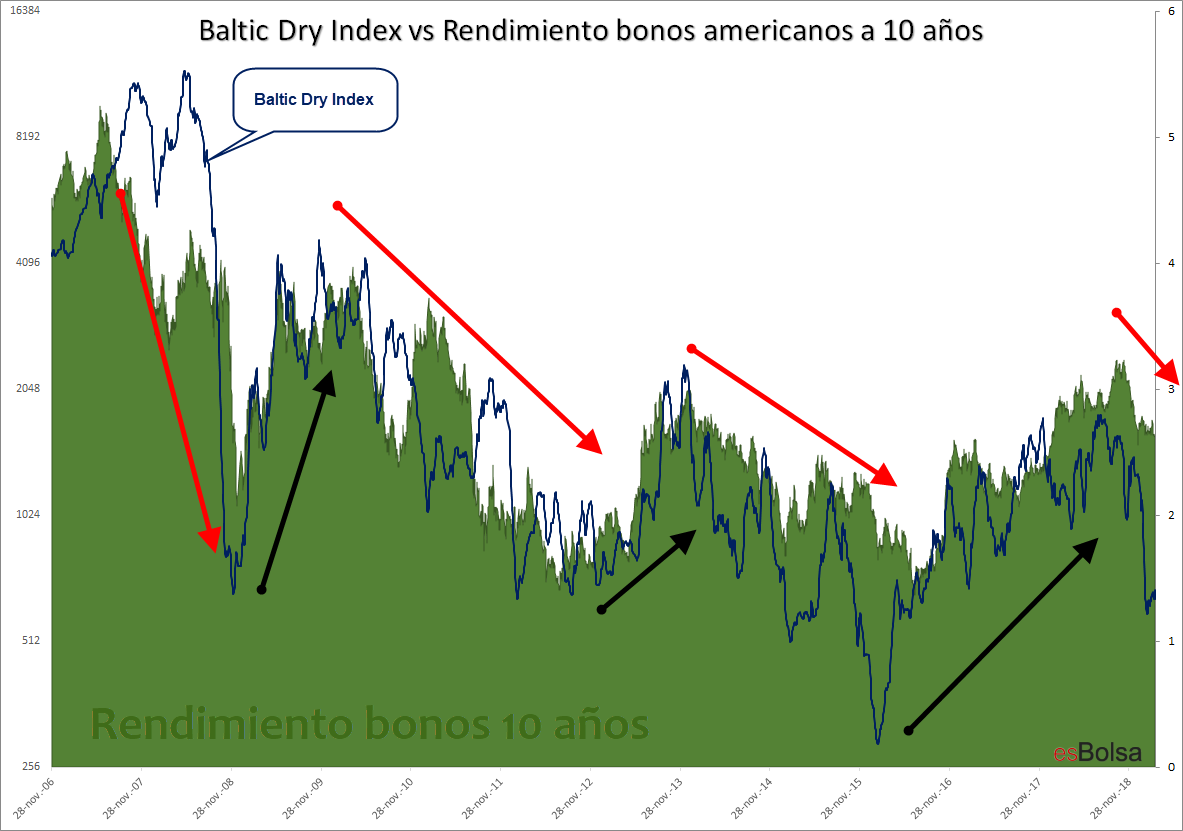

El gráfico que veréis a continuación representa en el área verde el rendimiento de los bonos americanos a 10 años, mientras que la línea azul muestra el Baltic Dry Index. Como se puede apreciar, ambas zonas siguen tendencias muy similares.

Ambos bajaron juntos entre finales de 2007 y el ejercicio 2008 mientras la economía global se derrumbaba, para más tarde rebotar de la mano en el año 2009, ese rebote llegó a su fin en 2010. Desde finales de 2010 y hasta mediados de 2012 tanto BDI como los rendimientos de los bonos estadounidenses retrocedieron juntos. A finales de 2012 ambos productos experimentaron un rebote de aproximadamente un año que fue seguido por otro episodio de descensos entre 2013 y 2016.

Entre 2016 y 2018 vimos subidas en ambos productos, alcanzando máximos el pasado verano de 2018, momento desde el cual estamos viendo retrocesos en los rendimientos de los bonos y del BDI.

La correlación entre el BDI y los rendimientos de los bonos es mucho más clara que con respecto al S&P 500. Por ello me sigue llamando mucho la atención que grandes entidades financieras sigan insistiendo en la supuesta relación del BDI con respecto al S&P 500 cuando, como vimos anteriormente, es totalmente inexistente.

Puede quedar muy bonito en la televisión hablar de fletes marítimos y de los mercados financieros, pero a la hora de la verdad lo que importa es utilizar datos que aporten una ventaja estadística y, en este aspecto, hay otro tipo de correlaciones menos mediáticas que resultan mucho más evidentes y que incluso podrían llegar a ser aprovechables mediante sistemas de intermercado para operadores de renta fija (el BDI tiende a hacer suelos antes que los rendimientos de los bonos).

No obstante, el objetivo de este estudio no es extraer ninguna conclusión operativa, sino revisar cómo muchas veces se ponen de moda una serie de indicadores con mucho más impacto mediático que utilidad práctica en las inversiones, mientras que hay otro tipo de correlaciones de las que prácticamente nadie habla, que históricamente resultan mucho más precisas e interesantes.

Recuerda que toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito completo a todas las herramientas de esBolsa.

Tendriamos que ver el impacto del precio del petroleo en el BDI, entiendo que tiene que ser significativo.

Buenos días y gracias por el aporte Daniel.

Sí, es cierto que hay cierta correlación entre el BDI y los precios del crudo.

Tiene su lógica porque son productos ligados más directamente (las subidas del precio del crudo encarecen los precios del transporte). Incluso de ello puede que derive la correlación entre el BDI y el rendimiento de los bonos, ya que las presiones inflacionistas generadas por los precios del combustible suelen trasladarse también a los rendimientos de los bonos.

La correlación es similar en ambos casos (tal vez un poco más alta entre el BDI y los rendimeintos de los bonos, pero nada significativo estadísticamente), siendo el petroleo un producto directamente relacionado al transporte marítimo y el del rendimiento de los bonos un producto relacionado de forma más “indirecta”.

Un saludo!