Si un inversor despertase de un largo sueño que le hubiera hecho no ser consciente de lo acontecido en los últimos meses y observase al S&P 500 perder un 4% en el año, podría pensar que este 2020 está siendo un año negativo, pero tampoco nada extraordinario.

Si un inversor despertase de un largo sueño que le hubiera hecho no ser consciente de lo acontecido en los últimos meses y observase al S&P 500 perder un 4% en el año, podría pensar que este 2020 está siendo un año negativo, pero tampoco nada extraordinario.

Sin embargo, la realidad es muy distinta por la magnitud de los movimientos experimentados. El S&P 500 llegó a perder por momentos más de un 30% de su valor durante el primer trimestre del ejercicio, registrando su peor trimestre desde la crisis financiera de 2008.

Por su parte, el segundo trimestre hemos asistido a un fuerte rebote que ha ocasionado alzas del 19,95%, en el que es el mejor balance trimestral desde el cuarto trimestre de 1998 para el S&P 500.

La volatilidad refleja la incertidumbre existente en los mercados. El propio presidente de la Reserva Federal, Jerome Powell, reiteró, en una entrevista el pasado martes, que el camino de la economía es “altamente incierto”.

En estos contextos altamente volátiles mi consejo es el mismo de siempre: no perder la perspectiva, aislarnos del “ruido” existente y ser disciplinados con el método dirigiendo nuestras inversiones a los mercados y sectores con mejor comportamiento del mundo y, a su vez, alejarnos de los activos que mantengan un rumbo desfavorable para nuestros intereses.

Dicho esto, diferentes personas me habéis preguntado durante las últimas horas acerca de cómo suele comportarse el mercado después de experimentar un trimestre de fuertes alzas como el que acabamos de dejar atrás.

Las alzas del 19,95% sitúan al segundo trimestre de 2020 como la octava mayor ganancia trimestral del índice S&P 500 desde el año 1928, el cuarto mejor trimestre desde el año 1950 y la mayor ganancia trimestral desde el año 1998.

Teniendo en cuenta que desde el año 1950 el S&P 500 promedia avances del 2,14% cada trimestre, ver un registro que supera en más de 9 veces el promedio no es algo frecuente. De hecho, además de este 2020 tan solo en 8 ocasiones el S&P 500 ha promediado avances de más del 15% en un único trimestre.

Cierto es que ni un extraordinario segundo trimestre como este ha sido capaz de borrar las pérdidas del primer trimestre, pero no es menos cierto que alzas de esta envergadura no son habituales. Por ello, para dar salida a vuestras consultas al respecto, he realizado un estudio que muestra cómo suele comportarse el mercado tras un extraordinario trimestre.

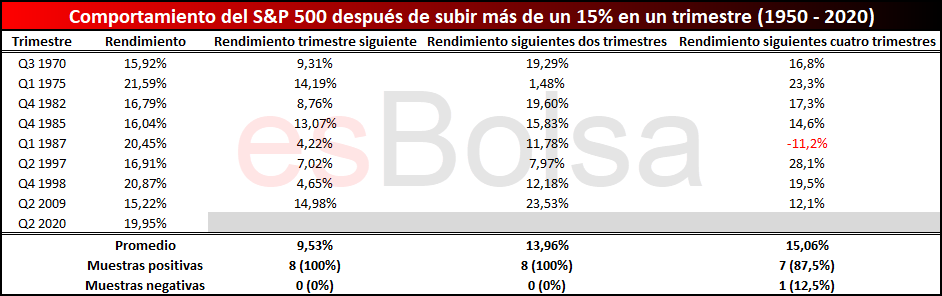

La siguiente tabla muestra el comportamiento del S&P 500 durante los trimestres que registraron avances de más del 15% durante la era modera, así como el rendimiento tanto del trimestre como del semestre y año siguientes.

Hay varios datos interesantes.

Cada vez que el S&P 500 ha subido más de un 15% durante la era moderna, tanto el trimestre como el semestre siguiente fueron positivos.

La única muestra negativa aparece un año después de subir un 20,45% en el primer trimestre de 1987. En concreto el S&P registró pérdidas del 11,2% entre abril de 1987 y el cierre de marzo de 1988.

Hay otro dato interesante. En la parte baja de la tabla he añadido los rendimientos promedio de cada periodo. Comentábamos anteriormente que de media en la era moderna el S&P 500 sube un 2,14% cada trimestre. En cambio, los trimestres siguientes a subir más de un 15%, el S&P 500 registró avances promedio del 9,53%, lo que supera en casi 4,5 veces el promedio histórico.

También se observa una fuerza extraordinaria en el semestre siguiente (triplicando el rendimiento promedio semestral) y el año siguiente (duplicando el rendimiento medio anual).

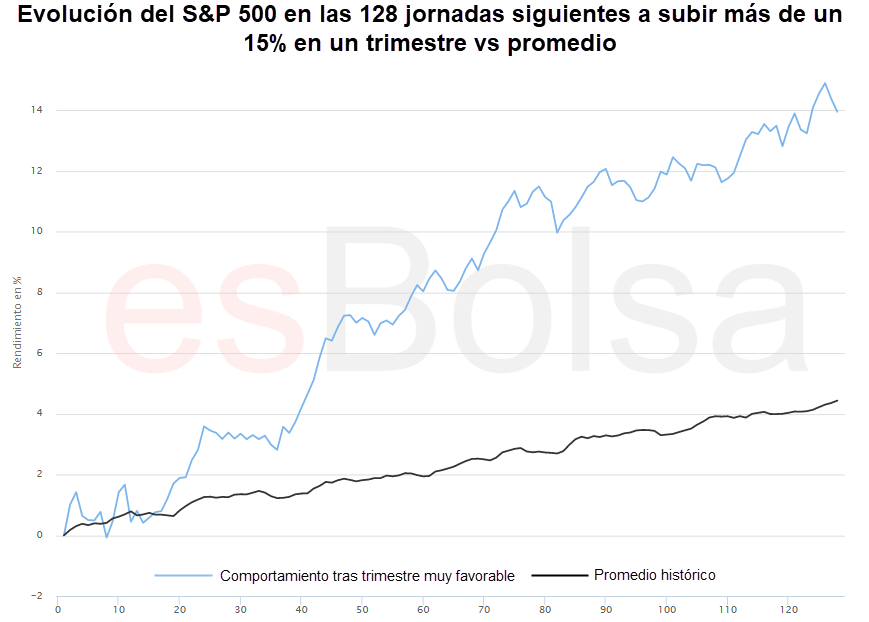

Para verlo más detalladamente, el siguiente gráfico muestra esta comparativa, representando con una línea azul el rendimiento medio del S&P 500 en el transcurso de seis meses después de que el trimestre anterior el índice subiese más de un 15%. Por su parte, con una línea negra se representa el rendimiento promedio histórico del S&P 500 de todos los semestres desde el año 1950.

El gráfico muestra que, tras alzas del 15% o más en un trimestre, el mercado fue capaz de cerrar el balance del siguiente semestre con un rendimiento muy superior al promedio histórico en el mismo intervalo de tiempo.

Teniendo en cuenta que en la era moderna el S&P 500 ha rendido de media un 4,3% cada semestre, el rendimiento medio del mercado tras experimentar un trimestre brillante se sitúa un 9,66% por encima de su promedio histórico.

Como siempre os digo, los patrones estacionales están ahí para ofrecer una visión orientadora (que no operativa) de los mercados. Estos datos están bien para conocer cómo ha reaccionado el mercado ante situaciones similares, pero a la hora de operar lo importante siempre serán los aspectos técnicos que muestren tanto los mercados, como los sectores y los valores.

Toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito completo a todas las herramientas de esBolsa.