A principios de marzo, un lector me preguntaba si este 2017 tenía similitud en cuanto a comportamiento y rendimiento con otro año del actual ciclo alcista. Teniendo en cuenta que ya han transcurrido 50 jornadas hábiles en este 2017 (lo que significa que ya hemos superado un 20% del año) tenemos datos suficientes para comparar el comportamiento del mercado con otros en el transcurso de la historia.

A principios de marzo, un lector me preguntaba si este 2017 tenía similitud en cuanto a comportamiento y rendimiento con otro año del actual ciclo alcista. Teniendo en cuenta que ya han transcurrido 50 jornadas hábiles en este 2017 (lo que significa que ya hemos superado un 20% del año) tenemos datos suficientes para comparar el comportamiento del mercado con otros en el transcurso de la historia.

Vaya por delante que este estudio no tiene ninguna validez operativa y que es una cuestión más curiosa que otra cosa. Pero teniendo en cuenta que tenemos la situación del mercado mundial más que revisada (en la que sigue predominando el sesgo alcista), creo que podemos dedicar este artículo para tratar este tipo de cosas “curiosas” que nos propone el amigo lector.

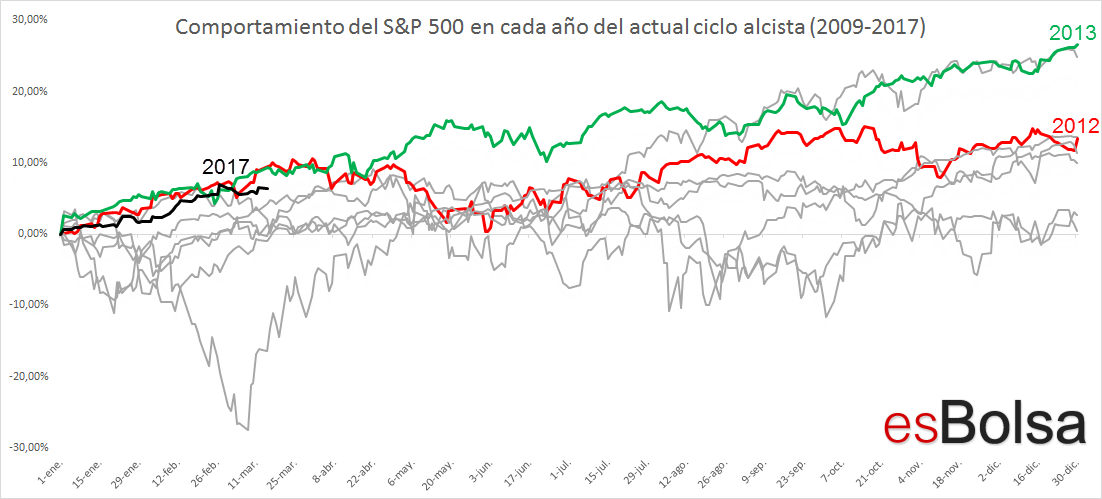

Este 2017, en el que el S&P 500 ha sumado un 6,5% de revalorización, se sitúa como el tercer mejor inicio de año del actual ciclo alcista iniciado en 2009, solo por detrás de 2012 y 2013.

En la siguiente imagen se puede observar el comportamiento del mercado en cada uno de los 9 años del actual ciclo alcista. Resaltado en color rojo aparece el comportamiento de 2012 y en verde el de 2013, los dos años más similares a este 2017 del actual ciclo alcista.

Tanto en 2012 como en 2013 el índice terminó el año por encima del nivel en el que operaba a mediados de marzo.

La conclusión rápida tras ver los datos sería pensar que un fuerte inicio de ejercicio suele conducir con alzas adicionales para el resto del año, pero teniendo en cuenta que centrándonos solo en el actual ciclo alcista tenemos muy pocas muestras, he querido dar un paso más allá y revisar todos los años desde que se iniciase la era moderna en 1950 que empezaron con un aspecto muy similar a este 2017.

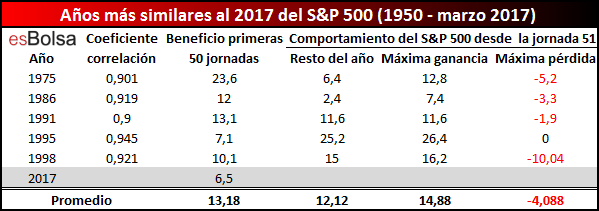

La siguiente tabla muestra los 5 años en los que el S & P 500 mostró una mayor correlación en sus primeras 50 jornadas hábiles con respecto a este 2017. Para cada año, se muestra el coeficiente de correlación existente entre ese año y 2017 (cuanto más se aproxime la cifra a “1”, más alta es la correlación), el rendimiento que acumulaba el mercado hasta mediados de marzo de cada año, así como el comportamiento del mercado durante el resto del año, incluyendo el máximo punto de ganancias y pérdidas desde el nivel alcanzado a mediados de marzo de cada ejercicio.

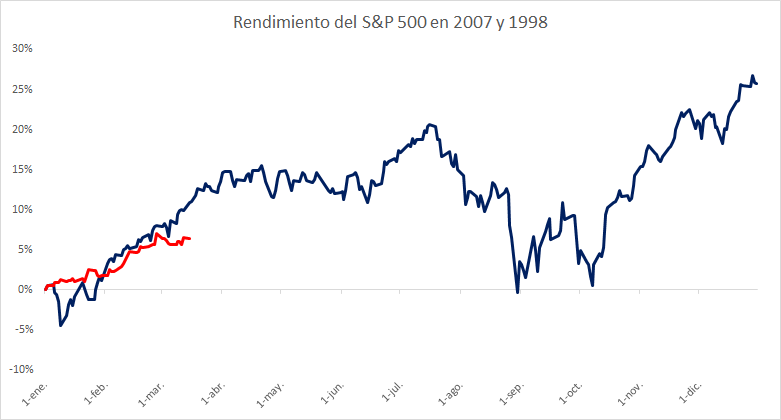

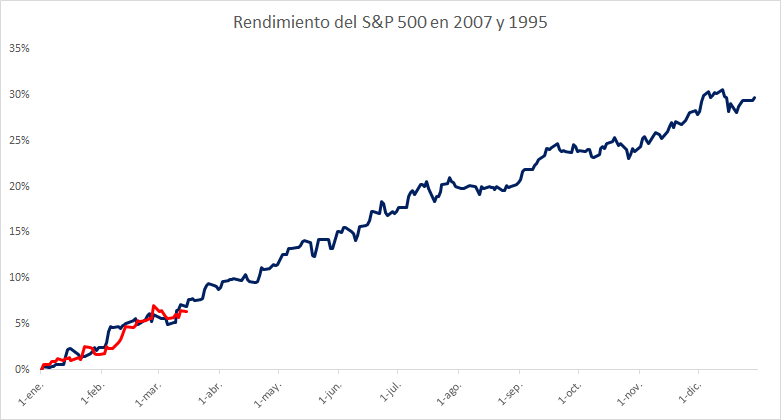

Como se muestra, el año con mayor coeficiente de correlación con respecto a este 2017 es 1995. Ese año el S&P 500 acumulaba una ganancia del 7,1% hasta mediados de marzo. Desde ese nivel y hasta final de año acumuló una revalorización adicional del 25% y en ningún momento del resto del año el S&P 500 estuvo por debajo de los niveles en los que operaba a mediados de marzo.

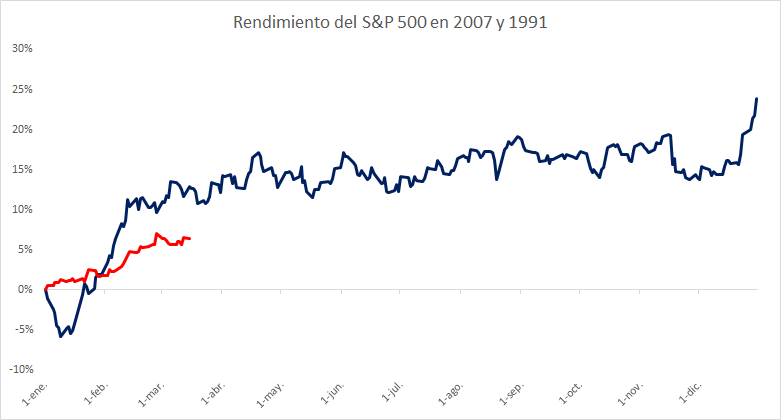

Ahora bien, esto no siempre es así, ya que teniendo en cuenta el conjunto de los 5 años que se asemejan en gran medida al comportamiento del mercado en estas primeras 50 jornadas hábiles de 2017, observamos que el rendimiento promedio para lo que resta de año se sitúa en el 12,12%, con una racha de pérdidas promedio que llega al -4,08% desde los niveles vistos a mediados de marzo.

Otro dato en el que coinciden todos los precedentes similares a este 2017 es que todos ellos cerraron el año en un nivel superior al que operaban a mediados de marzo. Lo mismo sucedió en los dos años más similares del actual ciclo alcista (2012 y 2013) que vimos anteriormente.

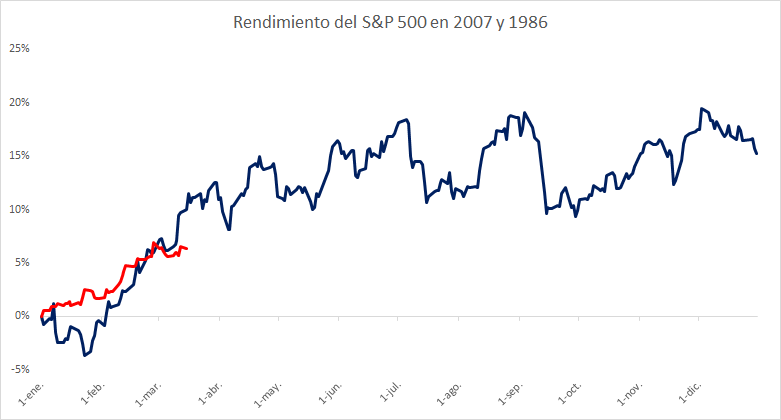

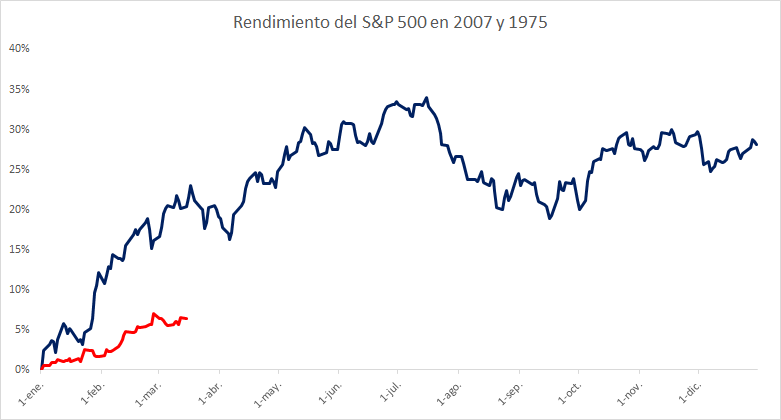

A continuación, se muestran los gráficos de los 5 años en los que el rendimiento del S & P 500 hasta mediados de marzo disponían de la mayor correlación con la evolución de los precios hasta el momento en este ejercicio 2017. Algunos de los patrones son misteriosos por su semejanza como los casos de 1995 y 1998.

Tal y como comenté al principio del artículo, este tipo de estudios son meras curiosidades que pueden ofrecer una visión orientadora (que no operativa) de los mercados. Estos datos están bien para conocer cómo ha reaccionado el mercado ante situaciones similares, pero a la hora de operar lo importante siempre serán los aspectos técnicos que muestren tanto los mercados (que siguen mostrando síntomas saludables), como los sectores y los valores.

Gráficos: esBolsa.com

Recuerda que cómo sacar partido a los mercados lo explico con todo lujo de detalles en mi libro “El Código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.

“El Código de Wall Street”.

“El Código de Wall Street”.

El libro de Ricardo González

¡No te quedes sin él, pide tu ejemplar aquí!

Los análisis aquí expuestos son opiniones estrictamente personales, no recomendaciones.