![bull-moneyx-large[1]](https://www.losmercadosfinancieros.es/wp-content/uploads/bull-moneyx-large1-300x254.jpg) En lo que llevamos de 2014 hemos asistido a mil y una ocasiones en las que los bajistas trataban de argumentar sus posiciones en contra de la dirección del mercado (ejemplo 1 y ejemplo 2). Esta es una tónica habitual en cada mercado alcista. No nos engañemos, el catastrofismo siempre vende más que una aburrida tendencia alcista, pero no olvidemos que estamos aquí para ganar dinero, no para ser adivinos ni vender portadas de periódico, y el mercado con el paso del tiempo va poniendo a cada uno en su lugar.

En lo que llevamos de 2014 hemos asistido a mil y una ocasiones en las que los bajistas trataban de argumentar sus posiciones en contra de la dirección del mercado (ejemplo 1 y ejemplo 2). Esta es una tónica habitual en cada mercado alcista. No nos engañemos, el catastrofismo siempre vende más que una aburrida tendencia alcista, pero no olvidemos que estamos aquí para ganar dinero, no para ser adivinos ni vender portadas de periódico, y el mercado con el paso del tiempo va poniendo a cada uno en su lugar.

En el libro “El código de Wall Street” hablamos de los factores clave que históricamente han alertado de mercados bajistas, y ninguno de ellos indica problemas ahora mismo, más bien todo lo contrario. Cuando planteamos un escenario debemos hacerlo con una base sólida, es decir, con indicadores que históricamente hayan alertado con fiabilidad de una situación, no con “inventos varios” de escasa o nula efectividad, planteados únicamente para vender titulares.

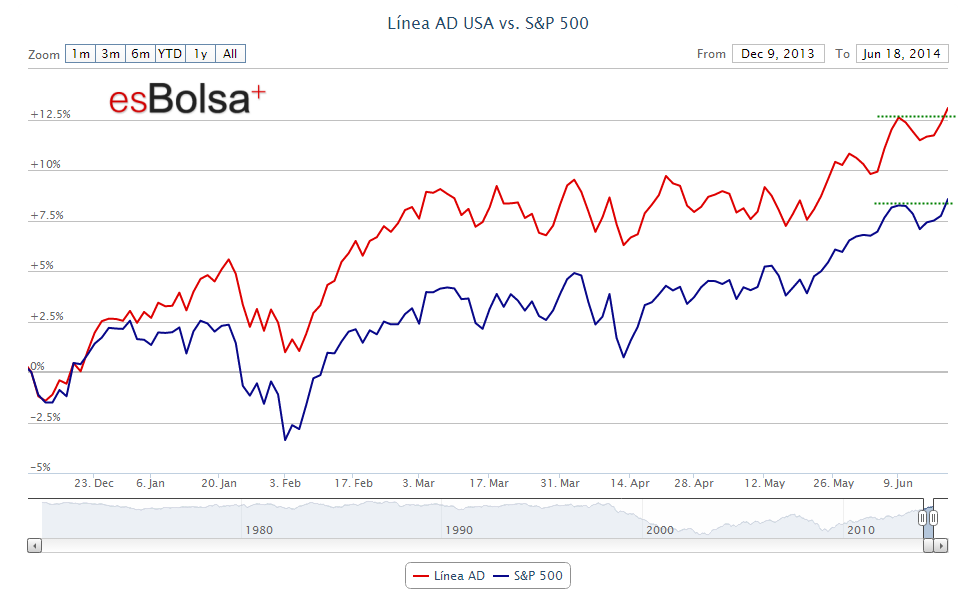

Hoy en una serie de artículos revisaremos dos de estos indicadores históricamente fiables para medir la salud del mercado. El primero que veremos es la línea avance/descenso. Mediante este indicador, ya advertíamos hace unas semanas que el mercado seguía siendo saludablemente alcista en su rumbo a máximos, algo que queda confirmado totalmente con el buen aspecto global de los índices.

Tal y como explico en el capítulo 10 del libro, la línea ascenso-descenso es la diferencia entre el número de valores que ascienden y el número de valores que descienden. Cuando este indicador empieza a perder su tendencia alcista y el mercado norteamericano sigue subiendo, (bien sea el Dow Jones o el SP500), estamos ante una divergencia negativa, adelantando que los problemas se acercan.

Es mucho más probable que la línea A-D alcance su máximo antes que la del Dow Jones, porque a medida que se debilita la seguridad en los mercados, el dinero sale de los valores secundarios y entra en los valores de más alta calidad (que suelen ser minoría). Esta señal la podemos usar para ponernos alerta y adelantarnos al cambio de tendencia, asegurando las ganancias obtenidas durante el mercado alcista y empezar a preparar nuestra estrategia en el lado corto.

Tengo los datos desde 1965 y, antes de ir al estado actual, vamos a ver uno de los gráficos de esta fabulosa línea, que también podéis ver en el libro de Stan Weinstein dentro de la página 284.

Esta imagen corresponde a finales de los años 80, donde apreciamos el aspecto de la línea avance-descenso, justo antes del peor día de crash de toda la historia del mercado.

Fijaos cómo este magnífico indicador nos mostraba que, pese a que el precio seguía ascendiendo, cada vez eran menos los valores que apoyaban ese impulso alcista, lo que llevó al precio a formar una clara divergencia (letras A y B en el gráfico) con el indicador que terminó en un crash.

Veamos ahora la alerta del indicador en el más reciente mercado bajista del año 2007/2008

Como vemos, justo antes de que se iniciase el último mercado bajista, el indicador también nos alertaba de que los ascensos se estaban dando de forma “artificial” es decir, una mayoría de valores estaban siendo liquidados sin piedad mientras los cuidadores utilizaban los valores de más elevada capitalización para generar alzas con pies de barro en los índices. El resultado después de esto, todos lo conocéis.

A continuación os dejo otros ejemplos históricos (no todos para no aburrir) en los que el indicador alerta del inicio de tramos bajistas de entidad para las bolsas.

1966 (-22,42%)

1973 (-48,01%)

1969 (-35,1%)

Ahora que ya habéis visto ejemplos pasados y entendéis la funcionalidad e interpretación del indicador, veamos el aspecto presente.

En el siguiente gráfico la línea avance/descenso es la representada con color rojo, mientras que la línea azul corresponde al S&P 500.

Tal y como podéis ver en el gráfico actualizado a fecha de hoy, los valores acompañan el movimiento alcista en su rotura de máximos, lo cual es un síntoma positivo que aumenta notablemente las posibilidades de seguir con las alzas en la renta variable, con sus respectivos y naturales descansos, claro está. A pesar de las mil y una excusas bajistas que a diario se puede encontrar por los medios, la salud del mercado sigue siendo positiva, por lo que el escenario actual no tiene nada que ver con otros episodios previos a grandes crashes como los repasados anteriormente.

Por cierto, este indicador (una pieza clave de nuestros análisis) se puede consultar actualizado diariamente dentro del área de suscriptores de esBolsa Plus (pulsa aquí para ver vídeo demostrativo). En sus orígenes, cuando Stan Weinstein empezó a hacer uso de él, este indicador estaba compuesto únicamente por los valores del NYSE. No obstante, hace más de 5 años que decidí perfeccionar el indicador añadiéndole absolutamente todos los valores cotizados en EEUU, en lugar de solo los componentes del NYSE. Tener presentes todos los valores cotizados en Estados Unidos ha ofrecido históricamente y sigue ofreciendo señales mucho más certeras que si se emplea exclusivamente los valores del NYSE.

Recuerda que con la adquisición del libro tendrás tres meses de acceso de regalo a esbolsa.com.