Hace unos años ya expliqué las razones por las que el volumen no formaba parte de mis estrategias de inversión. La proliferación de las cuentas ómnibus entre los intermediarios y las dark pools (expliqué qué son estos dos conceptos en este artículo) ocasionaron que progresivamente el indicador de volumen perdiese utilidad en muchas de las estrategias que he estudiado durante los últimos años.

Hace unos años ya expliqué las razones por las que el volumen no formaba parte de mis estrategias de inversión. La proliferación de las cuentas ómnibus entre los intermediarios y las dark pools (expliqué qué son estos dos conceptos en este artículo) ocasionaron que progresivamente el indicador de volumen perdiese utilidad en muchas de las estrategias que he estudiado durante los últimos años.

Hoy volveremos a hablar del volumen, porque durante las últimas semanas, en diferentes programas financieros estadounidenses, he escuchado al menos a una docena de analistas hacer mucho hincapié en que las últimas alzas en los mercados de valores durante las últimas semanas han tenido lugar con un volumen de negociación pequeño, razón por la que, según ellos, las alzas carecen de credibilidad.

En una cosa les tengo que dar la razón, es cierto que el volumen de negociación en muchas ocasiones durante las últimas semanas, es un 20% inferior a la media. El análisis técnico clásico dice que las alzas con convicción generalmente van acompañadas de un volumen de negociación más fuerte de lo normal, mientras que las alzas con un volumen por debajo del promedio reflejan una falta de entusiasmo por parte de los inversores.

La lógica de los rallies con un alto volumen suena muy bien en teoría, pero ya sabéis que no doy por correcta nunca la teoría sin comprobarla a nivel estadístico y, como veremos hoy, en la actualidad esta afirmación de la mayor convicción que generan las alzas con un fuerte volumen de negociación cae por su propio peso.

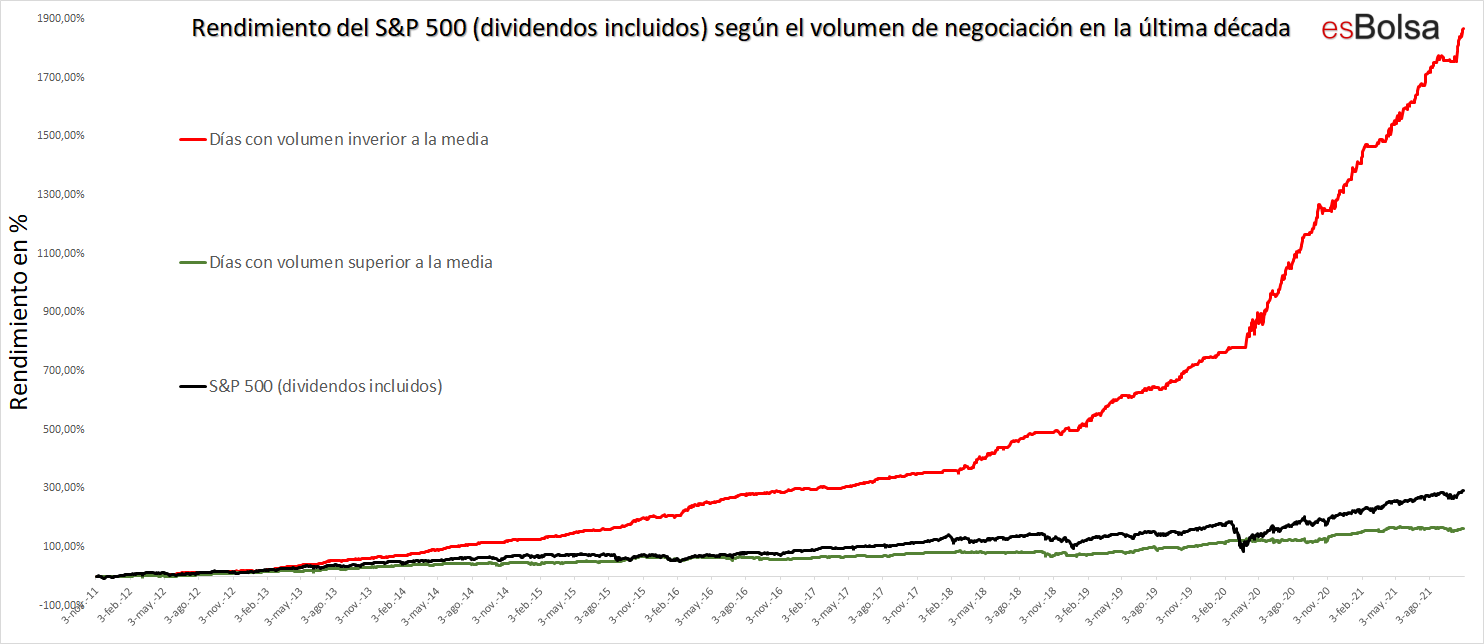

Para verlo de la forma más sencilla posible, he recopilado los datos del S&P 500 Total return (índice que incluye dividendos) durante la última década y le he aplicado dos pequeños sistemas que nos permitirán ver:

- Rendimiento del mercado cuando el volumen de negociación del S&P 500 es superior a su media de volumen negociado en 50 días.

- Rendimiento del mercado cuando el volumen de negociación dl S&P 500 es inferior a su media de volumen negociado en 50 días.

Los resultados de ambos sistemas se representan a continuación junto al comportamiento del S&P 500 Total Return todos los días (línea negra).

Durante la última década, el S&P 500 incluyendo dividendos ha subido un 291,65%. Sin embargo, si solo hubiéramos estado en el mercado los días en los que el volumen del S&P 500 estaba por encima de su media de 50 días, acumularíamos mucho menos rendimiento, concretamente un 161,44%.

Dado el hecho de que las jornadas con un volumen de negociación por encima de la media acumulan rendimientos muy por debajo de la media, es fácil imaginarse que el rendimiento acumulado en las jornadas de poco volumen son los mejores para el mercado. Tal y como representa el gráfico, el rendimiento acumulado del S&P 500 (dividendos incluidos) en los días en que el volumen estuvo por debajo de la media ha sido una ganancia de 1865,98%, lo que supone multiplicar por 6,4 veces el rendimiento promedio de todos los días del S&P 500 en la última década.

Por lo tanto, podemos concluir que, estadísticamente la afirmación que están repitiendo muchísimo durante las últimas semanas diferentes analistas en los medios de comunicación, en las que se indica que las alzas con un bajo volumen tienen poca convicción y recorrido, no tiene ningún fundamento estadístico.

Todo esto invita a una reflexión. Muchas veces, tanto inversores particulares como analistas profesionales, se dejan llevar por axiomas o frases hechas sin comprobar su validez estadística. Mi consejo en este aspecto es que no deis nunca nada por sentado y que, al igual que yo, antes de dar por válida una teoría, se deben estudiar sus números estadísticos. En muchos casos os encontraréis con sorpresas.

Recuerda que toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.