Las últimas jornadas en los mercados están siendo más volátiles que las vividas en los meses anteriores. Desde los máximos alcanzados por el S&P 500 el pasado 7 de septiembre el índice rector estadounidense ha experimentado un retroceso del 4,07%, en el que es su mayor retroceso desde principios octubre.

Las últimas jornadas en los mercados están siendo más volátiles que las vividas en los meses anteriores. Desde los máximos alcanzados por el S&P 500 el pasado 7 de septiembre el índice rector estadounidense ha experimentado un retroceso del 4,07%, en el que es su mayor retroceso desde principios octubre.

Ante el incremento de volatilidad registrado en los últimos días, es importante no perder la perspectiva, ceñirse a tu estrategia de inversión y tratar de ver las cosas alejándote lo máximo posible del ruido diario.

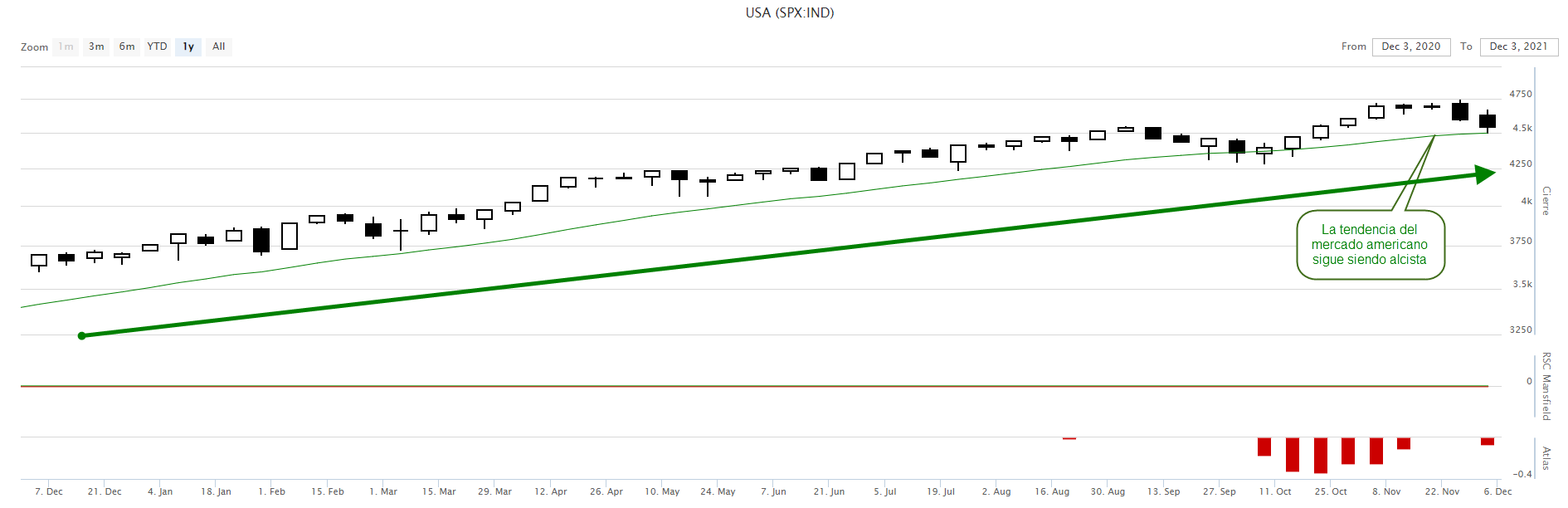

Es por ello que hoy, de nuevo, revisaremos el gráfico de medio plazo del S&P 500.

Como se puede observar, a pesar de los retrocesos de las últimas semanas, el promedio móvil de 30 semanas (indicador tendencial en nuestro método) sigue con pendiente ascendente. Como ya he comentado en alguna ocasión, los mercados no se mueven en línea recta, por ello esta media nos ayuda a suavizar ese ruido diario para descifrar con mayor claridad la tendencia de fondo.

Como es lógico, dentro de cualquier trayectoria alcista, siempre suele haber episodios de descanso en los que el precio busca apoyo en las inmediaciones del promedio móvil de 30 semanas (que actúa como soporte dinámico sobre el precio).

Que el mercado de valores encuentre soporte en el promedio móvil de 30 semanas no es nada nuevo. El siguiente gráfico del S&P 500 muestra con flechas verdes la cantidad de ocasiones en las que el promedio móvil de 30 semanas ha actuado como soporte dinámico sobre el precio durante los últimos años. Esta circunstancia pone de manifiesto que el promedio móvil de 30 semanas no es un nivel cualquiera y que es un claro punto de referencia para el mercado.

Con todo ello, las reglas de nuestra estrategia siguen siendo claras, mientras la trayectoria de las bolsas más fuertes siga siendo alcista y los bonos no alcancen niveles de alerta, mantendremos una predisposición alcista.

Solo en el caso en el que veamos que la tendencia de fondo cambia de dirección (la MM30 gire a bajista), la estrategia tomaría una postura de mayor cautela suspendiéndose nuevas compras, pero este escenario todavía no se ha producido.

Es importante no cometer el error de principiante de tratar de adivinar el futuro, y menos a corto plazo, ya que salvo que tengamos el don de predecir el futuro, lo más probable es que terminemos errando. La inversión de éxito no se consigue jugando a adivinar el futuro, sino en tener un plan de inversión estadísticamente rentable y ceñirte a él.

Nunca sabremos a ciencia cierta lo que hará el mercado, pero sí sabemos lo que tenemos que hacer, haga lo que haga el mercado, para tener las probabilidades a nuestro favor, y mientras la tendencia siga siendo alcista, en esa dirección deben ir dirigidas nuestras inversiones. Este detalle al que muchas personas no le dan importancia, marca la diferencia entre el inversor de éxito y el inversor que pierde sus ahorros en los mercados por ir cambiando de opinión en función de los vaivenes del mercado.

Recuerda que toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito completo a todas las herramientas de esBolsa.