Desde hace muchos meses, hemos estado comentando desde estas líneas que, dada la coyuntura actual, el metal dorado tiene todo a su favor para ser un producto destacado a medio plazo.

Desde hace muchos meses, hemos estado comentando desde estas líneas que, dada la coyuntura actual, el metal dorado tiene todo a su favor para ser un producto destacado a medio plazo.

Hace ahora poco más de un año expliqué aquí las razones técnicas por las que el oro probablemente se dirigía hacia un fuerte movimiento al alza. En los poco más de 13 meses transcurridos desde entonces el precio del oro ha ascendido un 45%.

En la jornada de hoy me gustaría volver a hablar del oro, ya que su situación técnica sigue mostrando un aspecto muy favorable. En las últimas jornadas el precio de la onza de oro ha superado sus máximos históricos alcanzados en los 1920,70$ en septiembre de 2011.

El siguiente gráfico correspondiente al ETF del oro SPDR Gold Shares (GLD:US), muestra cómo el metal dorado ya opera en subida libre.

Como muestra el gráfico, el oro muestra un tono fuerte y alcista que le ha llevado a operar por encima de sus máximos históricos de septiembre de 2011, lo que sitúa al metal dorado en posición de avanzar sin resistencias que pongan freno su tendencia alcista.

El oro es más que una materia prima. El oro también es considerado por muchos inversores como una moneda alternativa. Cuando los operadores globales pierden la confianza en su moneda, a menudo recurren al oro como una reserva alternativa de valor.

Con los datos de los últimos meses que apuntan hacia una contracción del contexto económico global, los banqueros centrales de todo el mundo han dado una vuelta de tuerca más a sus políticas hacia el estímulo monetario, lo que generalmente debilita a sus monedas.

Estas políticas principalmente consisten en mantener los tipos de interés a niveles muy bajos, cercanos a cero y a veces negativos, y en la compra de activos financieros, lo que coloquialmente se puede considerar como imprimir dinero o aumento de la masa monetaria.

Esta política de los bancos centrales provoca que el dinero fiduciario pierda valor, lo que provoca que los operadores globales buscan protección patrimonial y de poder adquisitivo en activos de naturaleza física como el oro.

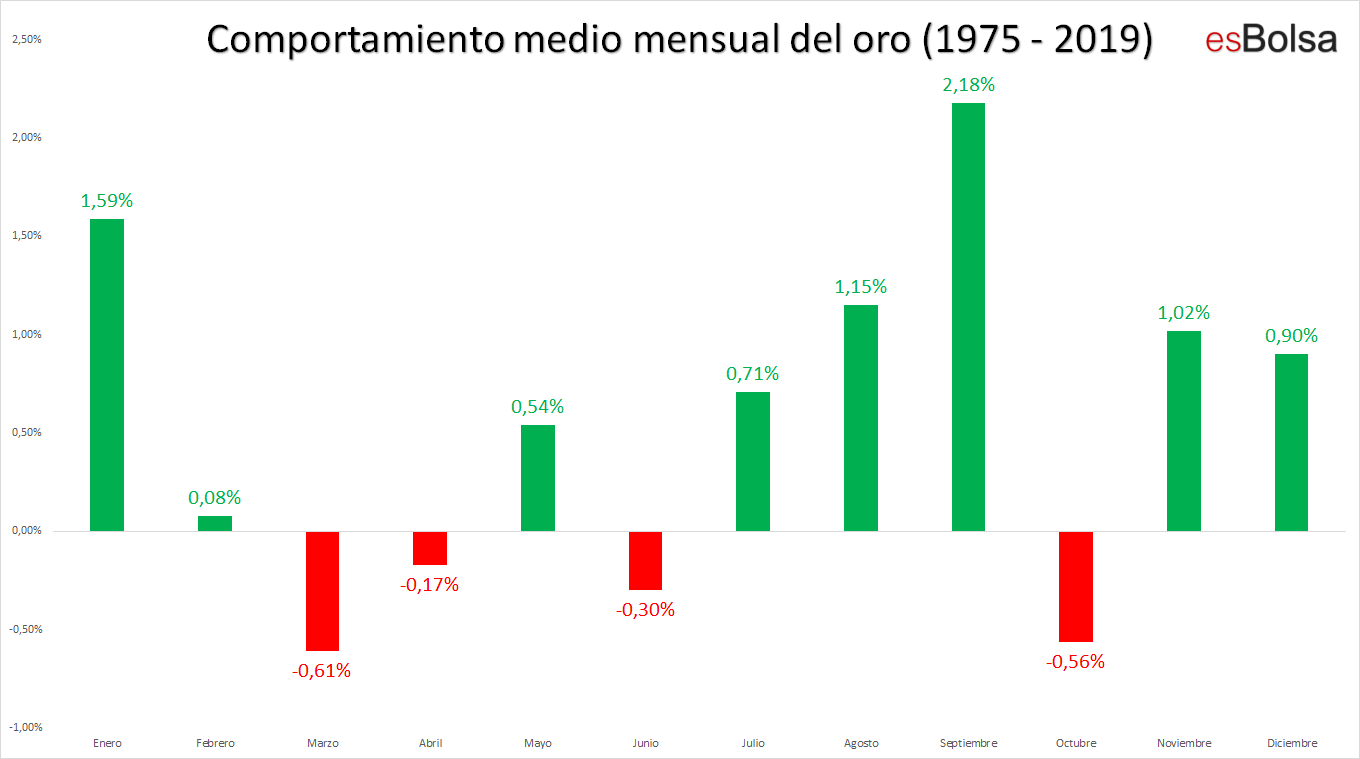

Además de esta circunstancia, tal y como vimos aquí el pasado mes de junio, durante el verano el oro suele tener su mejor comportamiento del año. La siguiente gráfica representa el rendimiento promedio mensual del oro desde el año 1975 hasta 2019.

Históricamente, los tres meses consecutivos más favorables para el oro han sido julio, agosto y septiembre. Parte de esta fortaleza en el oro probablemente se deba a la demanda de refugio durante los meses de verano.

Mientras la trayectoria del metal dorado se mantenga alcista, el escenario a medio plazo sigue siendo favorable para el oro. Especialmente en un entorno de bajadas de tipos de interés y estímulos globales como las que estamos viviendo en los últimos meses, donde el dinero fiduciario va perdiendo valor y los inversores buscan protección a esta pérdida de valor en activos de naturaleza física.

Recuerda que este y muchos otros indicadores vienen explicados en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.