Desde hace meses venimos hablando de la debilidad técnica que muestran en líneas generales las bolsas europeas, por lo que actualmente desde un punto de vista estrictamente técnico gran parte de los mercados europeos de renta variable son destinos poco atractivos para las inversiones.

Desde hace meses venimos hablando de la debilidad técnica que muestran en líneas generales las bolsas europeas, por lo que actualmente desde un punto de vista estrictamente técnico gran parte de los mercados europeos de renta variable son destinos poco atractivos para las inversiones.

Como siempre, la mejor forma de ver reflejado sobre el gráfico el aspecto técnico de la renta variable europea es acudir al promedio EuroStoxx 50.

El promedio europeo se sumió en la debilidad el verano del 2017 y, desde entonces, muchos índices europeos no han sido capaces de evitarla (como por ejemplo la propia renta variable española). Esto significa que cuando la renta variable global sube, la gran mayoría de bolsas europeas suelen estar entre las que menos suben o incluso acumulando caídas. En cambio, cuando la renta variable global cae, las bolsas europeas suelen estar entre las que más caen. Mal negocio.

El rebote de las últimas semanas en la renta variable internacional también ha tenido sus efectos en Europa, donde hemos visto cómo el selectivo europeo ha sido capaz de girar al alza el promedio móvil de 30 semanas. Ahora bien, este rebote hay que ponerlo en contexto con la fuerza RSCMasnfield. Europa ha rebotado, sí, pero mucho menos de lo que lo ha hecho, por ejemplo, Estados Unidos. Esto es a lo que hacía referencia en el párrafo anterior, la debilidad de un activo hace que, incluso en las alzas, éstas se produzcan a un ritmo inferior que la media, suponiendo un claro coste de oportunidad.

Es una situación que hay que manejar con mucha cautela, ya que cuando vuelvan a toser las bolsas de valores mundiales, los mercados débiles, como los europeos, tienen todas las papeletas para acusar un mayor sufrimiento.

Buena prueba del mal tono que persiste en los mercados europeos se refleja en el número de valores con mal aspecto (débiles y bajistas) que tenemos en el viejo continente frente al número de valores con buen aspecto (fuertes y alcistas). Vamos a verlo con el escáner de esBolsa.com

Empezaremos con el acceso a la herramienta, que tienes disponible desde el menú principal de esBolsa.com pulsando sobre Acceso- > ESBOLSA PLUS.

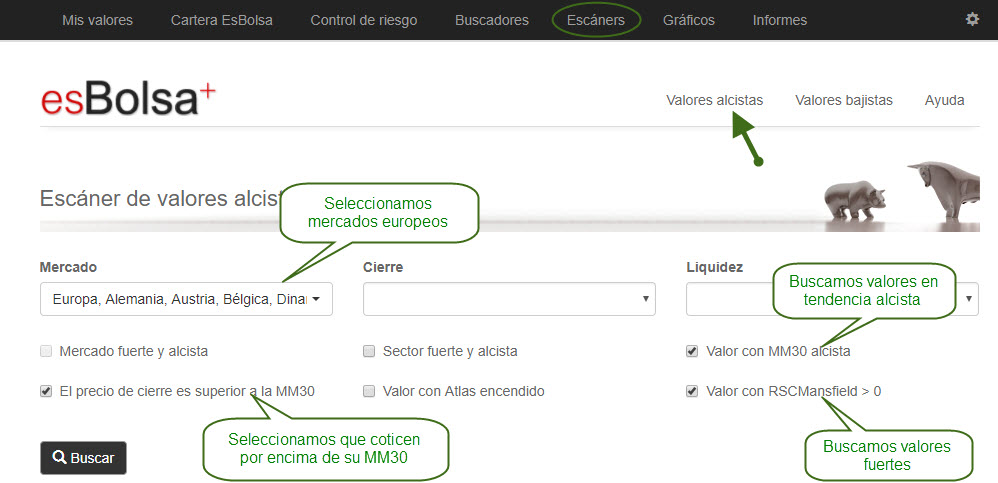

Desde esta herramienta puedes acceder a dos rastreadores, uno especializado en buscar valores con buenos criterios alcistas y otro rastreador especializado en buscar valores con buenos criterios para posiciones bajistas.

Como en primer lugar vamos a ver los valores fuertes y alcistas, nos centraremos en el escáner de valores con aspecto positivo (alcistas).

Ahora es el momento de dar las instrucciones al robot para que nos filtre los valores con los criterios que buscamos. Para este ejemplo nos centramos en dos premisas fundamentales:

- Valores pertenecientes a mercados europeos (la funcionalidad de búsqueda continental nos resultará de ayuda en esto).

- Valores en tendencia alcista (media móvil de 30 semanas al alza y que coticen por encima de ella)

- Valores fuertes (RSCMansfield positivo, lo que indica que lo hacen mejor que el promedio del mercado)

Basándonos en estas tres premisas, rellenamos los campos del robot de rastreo.

Una vez rellenados todos los campos, pulsamos en buscar y la herramienta nos mostrará los valores que cumplen los criterios que hemos seleccionado.

En el listado al lado de estas líneas podéis ver los resultados, en los que se observa tanto el ticker de la compañía como su propio nombre, el sector al que pertenecen, el mercado en el que cotizan y su liquidez para ejecutar órdenes de compra/venta en el mercado. Además, pulsando sobre el icono

En el listado al lado de estas líneas podéis ver los resultados, en los que se observa tanto el ticker de la compañía como su propio nombre, el sector al que pertenecen, el mercado en el que cotizan y su liquidez para ejecutar órdenes de compra/venta en el mercado. Además, pulsando sobre el icono ![]() podrás acceder tanto al gráfico del propio valor como de su sector. Me he tomado la libertad de ordenar los resultados por su liquidez, para que podáis visualizar los resultados por orden de tamaño de las compañías en el mercado.

podrás acceder tanto al gráfico del propio valor como de su sector. Me he tomado la libertad de ordenar los resultados por su liquidez, para que podáis visualizar los resultados por orden de tamaño de las compañías en el mercado.

Como podéis ver en los resultados, el listado de valores que se mantienen con un aspecto fuerte y alcista en toda Europa es de 958.

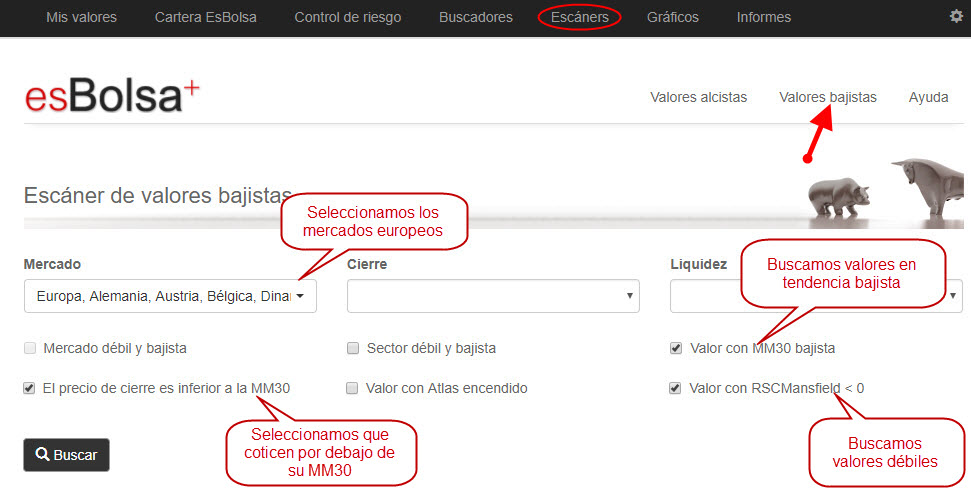

Ahora que ya sabemos el número de valores que hay en Europa con buen aspecto técnico, nos vamos a ir al polo opuesto y visualizaremos aquellos valores con peor comportamiento dentro del viejo continente.

Para ello nos dirigimos al robot rastreador de valores bajistas y seleccionamos los filtros de tendencia bajista y debilidad.

Podéis ver un extracto de los resultados al lado de estas líneas (pulsar sobre la imagen para ver en tamaño completo).

Podéis ver un extracto de los resultados al lado de estas líneas (pulsar sobre la imagen para ver en tamaño completo).

Lo primero que salta a la vista es que el número de valores con mal aspecto es superior al de los valores con buen aspecto que vimos anteriormente. En concreto ahora mismo en Europa hay un total de 1304 valores débiles y bajistas frente a los 958 valores que logran ser fuertes y alcistas.

Esto pone de manifiesto que debemos de ser muy cuidadosos con la renta variable europea, puesto que a medio plazo los valores con mal aspecto técnico son más que los buenos valores. Es decir, ahora mismo el viejo continente está dominado por valores que hacen perder dinero a sus inversores.

Tal y como explico tanto en el curso on-line para inversores de esBolsa.com como en mi libro “El Código de Wall Street” es fundamental seleccionar muy bien los mercados, los sectores y las acciones en las que estamos invertidos.

Recuerda que toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.

Buenas tardes Ricardo:

La línea AD del NYSE parece que está superando máximos.

Tu línea AD se estará acercando a máximos? Creo que difería un poco porque tu englobabas más valores.

Me gustaría que pudieras comentar este tema en los próximos artículos.

Un saludo y muchas gracias,

Buenos días Carlos.

Precisamente este aspecto que comentas lo vimos hace muy pocos días en este artículo (y actualizado también en los comentarios):

https://www.losmercadosfinancieros.es/la-atencion-sigue-fijada-en-la-linea-avance-descenso.html

Dale un vistazo porque allí tienes respuesta a tu consulta 😉

Un saludo!

Hola Ricardo,

Primero de todo, darte las gracias por tu labor didáctica y desinteresada en dar a conocer tus conocimientos en bolsa, tanto en este blog, en tu canal de youtube y otros …

Me gusta y comparto tu planteamiento de “no hace falta estar siempre en el mercado” y que cada timing y momento de mercado tiene su operativa.

Ahora vienen la preguntas difíciles.

¿Hasta qué punto un gestor de fondos como tú le influye que el mercado se esté comportando tan agresivamente y en tan corto espacio de tiempo hacia una dirección con rentabilidades de más del 10% y uno se encuentre “fuera del mercado”?

Lo comento porque no es lo mismo “un particular” como yo que tengo claro que NO es momento de estar en el mercado, que un gestor de fondos “que compite” con otros fondos.

Y una segunda. Me surge la duda que cuando (YO) quiera entrar ALCISTA porque el mercado “vea que se ha girado de nuevo al lado alcista” “ya sea demasiado tarde”.

Gracias por todo. Y enhorabuena por tu trabajo.

Saludos

Buenos días Juan.

Muchas gracias por tus palabras.

Es una interesante pregunta la que planteas y daría para un buen debate en una mesa de profesionales.

Es cierto que en la industria financiera existe una fijación constante por compararse con el resto de “competidores” y benchmark. Esta fijación y miedo por no separarse de lo que hacen los “comparables”, en mi opinión hace que al final la inmensa mayoría de fondos terminen siendo casi réplicas de los índices pero con peor comportamiento.

En mi caso, si algo he aprendido en mi carrera como inversor es que el que hace ganar dinero es el método, por lo que mi trabajo se ciñe a ser disciplinado con mis estrategias de inversión. Haciendo eso, a largo plazo es como obtenemos retornos por encima de la media. Por lo tanto, como gestor (e inversor, porque también invierto en mi propio FI como no podía ser de otra forma) me ciño a lo mismo que he hecho toda mi carrera, ser disciplinado con las reglas de mis sistemas. No hay más. En mi opinión, la obsesión de la industria por “compararse constantemente”, les distrae sobre la tarea principal, que es seguir estrategias que ofrezcan valor a los inversores. En mi caso, la prioridad es clara y es lo mismo que os digo siempre a vosotros: Seguir DISCIPLINADAMENTE una estrategia con esperanza matemática positiva.

Sobre la segunda pregunta, los mercados son un entorno de probabilidades y no de certezas absolutas. A veces se acertará y a veces se fallará y por ello es tan importante una buena política de control de riesgo, que limite las pérdidas en entornos desfavorables y las maximice en entornos favorables. Así es como se hace camino. Por lo tanto, el miedo (aunque es humano) no se debería tener a “fallar” sino a no tener un plan que limite esas pérdidas cuando se “falla”. Si eres disciplinado con la estrategia y llevas a cabo una buena política de control de riesgo, el miedo a que el entorno no sea favorable en un momento dado, no debería condicionar tu operativa, ya que, con disciplina, esos entornos desfavorables se superan. No tenemos una bola de cristal y no sabemos lo que pasará, pero sí que sabemos que con la esperanza matemática de nuestra parte, a largo plazo y con los naturales vaivenes, terminaremos sumando dinero

Un saludo.