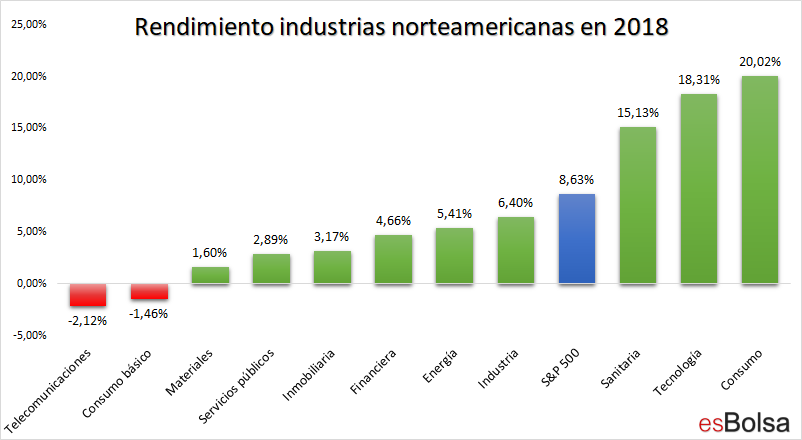

El S & P 500 acumula avances del 8,63% en lo que llevamos de año 2018. Tres de las once industrias que conforman el mercado de valores norteamericano son capaces de superar ese rendimiento anual hasta la fecha, mientras que las otras ocho industrias experimentan un rendimiento inferior e incluso en el caso de dos industrias se acumulan retrocesos.

El S & P 500 acumula avances del 8,63% en lo que llevamos de año 2018. Tres de las once industrias que conforman el mercado de valores norteamericano son capaces de superar ese rendimiento anual hasta la fecha, mientras que las otras ocho industrias experimentan un rendimiento inferior e incluso en el caso de dos industrias se acumulan retrocesos.

La siguiente gráfica representa el rendimiento de cada una de las industrias del mercado en este 2018 así como el rendimiento del S&P 500 (barra azul).

El sector de consumo discrecional es el que más está subiendo este 2018 con alzas del 20%. En segundo lugar la tecnología también esta brillando en este 2018 siendo capaz de rendir más del doble que el índice (+18,31%) y la industria sanitaria que también está brillando este ejercicio 2018.

Todas estas industrias incluyen a sectores como ventas al por menor, tecnológicas hardware y software y sanidad por los que estamos apostando fuerte este 2018 con excelentes resultados.

Detrás de estas industrias ganadoras, aparece un grupo de 6 industrias que si bien obtienen rendimientos positivos, no alcanzan el rendimiento del S&P 500. Estas son industria, energía, financieras, inmobiliarias, servicios públicos y materiales.

Como perdedoras del ejercicio hasta la fecha tenemos a las empresas de telecomunciaciones que ceden un 2,12% en 2018 y consumo básico (-1,46%).

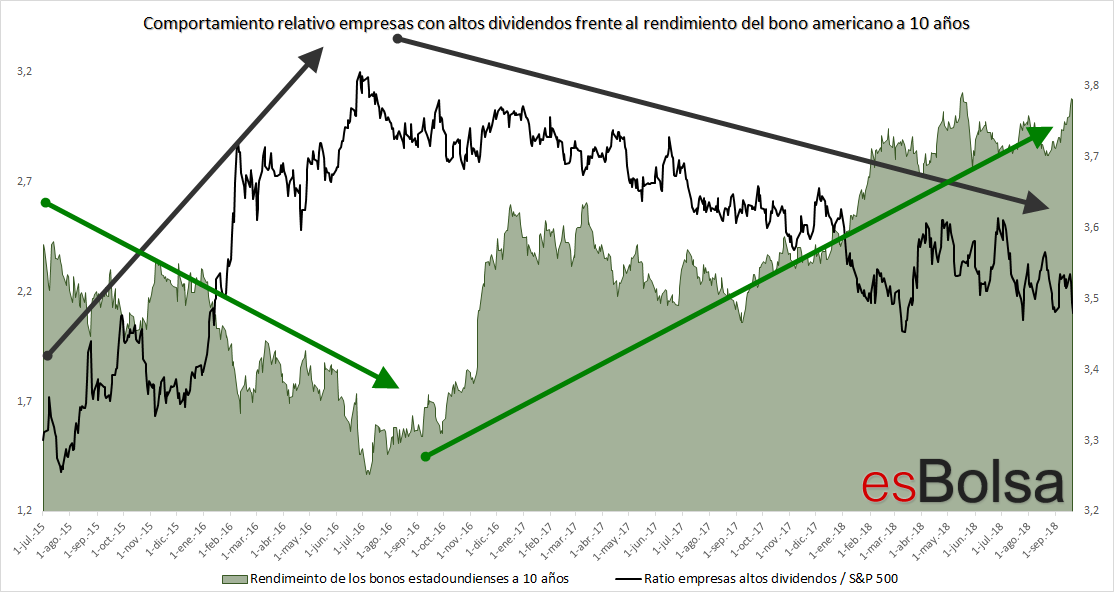

Que industrias como las telecomunicaciones, servicios públicos e inmobiliarias estén entre las más débiles de 2018 es algo que no debe de extrañarnos, ya que el incremento en los rendimientos de los bonos perjudica históricamente a las empresas con mayores dividendos, que son precisamente este grupo de industrias.

Esto sucede porque las acciones que pagan elevados dividendos compiten con la rentabilidad de los bonos. Como resultado, unos bajos rendimientos de los bonos gubernamentales son buenos para las acciones que pagan altos dividendos, mientras que el aumento de la rentabilidad de los bonos supone un lastre para las acciones que distribuyen jugosos dividendos.

El siguiente gráfico muestra la relación inversa entre el rendimiento de los bonos americanos y el comportamiento relativo de las acciones que pagan altos dividendos durante los últimos 3 años. La línea de color negro es un “ratio” resultante de dividir el ETF Ishares select dividend (DVY:US que engloba a empresas con elevados dividendos) por el S & P 500. El área verde es el rendimiento del bono del Tesoro americano a 10 años.

En la segunda mitad de 2015 y la primera mitad de 2016, la caída del rendimiento de los bonos causó que el ETF de dividendos superase al S & P 500 (aumento de la relación marcada en la línea negra). Sin embargo, a partir del verano de 2016 la subida en los rendimientos de los bonos a 10 años genera una clara tendencia bajista en la relación DVY:US / S&P 500 .

Esta es la razón por la que las industrias de telecomunicaciones, servicios públicos e inmobiliarias están entre las más débiles de 2018. Los elevados dividendos que distribuyen este tipo de compañías son historicamente penalizados en momentos de rendimientos crecientes de los bonos y esto sucede porque hay muchos inversores que siguen invirtiendo en compañías que distribuyen elevados dividendos pensando en la famosa “rentabilidad por dividendo” (aunque esto sea una mala decisión de inversión tal y como expliqué en su día aquí, siguen habiendo muchos inversores que por desconocimeinto siguen viéndose atraídos erróneamente por los dividendos).

Cuando los rendimientos de los bonos suben, los “cazadividendos” ven con mejores ojos el cupón fijo creciente que abona la deuda soberana, por lo que tienden a vender este tipo de empresas para comprar bonos cada vez más atractivos generando esta curiosa correlación entre empresas de altos dividendos y rendimientos de la deuda.

Explicado este factor del mercado que está lastrando a algunas industrias, recordar que como siempre nuestro punto de mira debe estar centrado en los sectores líderes (entiéndase como líderes los que experimentan un mejor comportamiento), ya que son éstos los que más benefician a nuestros intereses.

Recuerda que toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito completo a todas las herramientas de esBolsa.