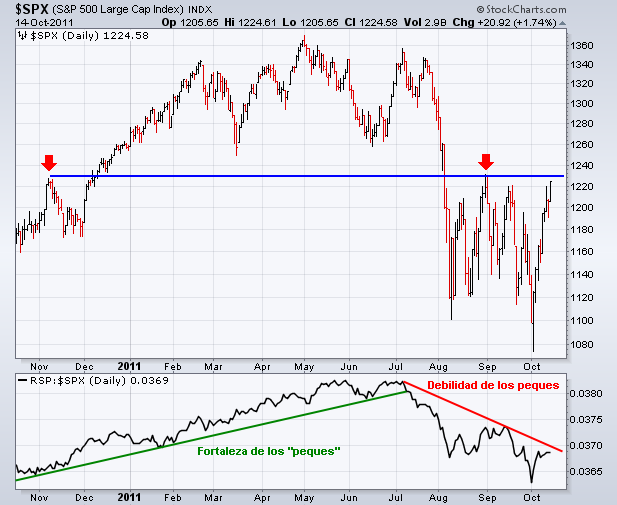

¡Hola a todos! Quiero dar el pistoletazo de salida a una nueva semana con un sencillo pero a la vez clarificador gráfico que muestra el aspecto del SP500, pero cuyo real interés está reflejado en el indicador inferior al precio. La ventana del indicador muestra el ratio entre el ETF Rydex S&P Equal Weight (en adelante RSP) y el SP500.

¡Hola a todos! Quiero dar el pistoletazo de salida a una nueva semana con un sencillo pero a la vez clarificador gráfico que muestra el aspecto del SP500, pero cuyo real interés está reflejado en el indicador inferior al precio. La ventana del indicador muestra el ratio entre el ETF Rydex S&P Equal Weight (en adelante RSP) y el SP500.

Esta proporción se vuelve alcista cuando RSP supera en fortaleza al SP500 y cae cuando RSP es más débil que el SP500. Esta comparación entre ambos activos es muy útil, ya que representan el mismo producto, pero con diferentes ponderaciones. Como todos sabéis, el SP500 es un índice ponderado, cuyos principales componentes son de Apple (3,45%), Exxon Mobil (3,39%), IBM (2,04%), Microsoft (1,79%) y Chevron (1,79%). En cambio, el RSP, trata a todos los componentes con igualdad. Esto significa Tellabs y AK Steel, que tienen una capitalización de mercado de menos de 3 mil millones de dólares, tienen el mismo peso que Apple y Exxon Mobil, que tiene una capitalización de mercado de más de 700 mil millones de dólares.

La utilidad que se desprende al comparar ambos productos radica en que podemos ver la fuerza relativa de los small-caps, de forma que si la fortaleza es positiva son buenas noticias para el mercado, ya que muestra confianza en los inversores por todos los valores, sean del tamaño que sean, mientras que la debilidad relativa es un factor negativo, ya que significa que los inversores no tienen mucha confianza en las bolsas de valores y se refugian en las grandes cotizadas buscando una mayor “seguridad”.

Fijaos en el siguiente gráfico:

Fijaos cómo el comportamiento relativo de los small caps era favorable hasta principios de julio, esto significaba que los inversores mostraban confianza en las bolsas de valores y dirigían sus inversiones hacia los valores de segunda fila, ya que en un entorno favorable son estos valores los que mayor potencial de revalorización presentan. Sin embargo, a mediados de año cambiaron las cosas, los inversores empezaron a desconfiar del mercado y con ello deshicieron posiciones en los valores pequeños y la línea de tendencia que mostraba confianza en las bolsas de valores se rompió. Los small-caps están mostrando debilidad relativa de los últimos tres meses e incluso con los ascensos de estas últimas semanas, el comportamiento relativo se mantiene en una tendencia bajista que sigue indicándonos desconfianza en las bolsas de valores pese a los ascensos de estas últimas jornadas.

Hola Ricardo, interesante la idea. Pero no lo veo. Este ratio entre 1994 y 2000 descendió en línea recta mientras vivíamos un mercado alcista casi ininterrumpido.

Después subió entre 2000 y 2007. Pero desde 2000 hasta 2002-3 hubo un mercado bajista y sin embargo las acciones de segunda línea subían con respecto a las blue chips.

Entre 2007 y marzo de 2009 y desde esa fecha hasta ahora si se ha comportado según la teoría que describes, es decir, entre 2007 y 2009 cayó y luego subió “confirmando” el mercado alcista.

Visto estos veinte años del ratio parece que responde a otras particularidades más bien de carácter cíclicas y con muy poca importancia para el corto plazo o ninguna. Incluso, la corrección del ratio visto con perspectiva vemos que lo de ahora es una corrección muy pequeña y sin importancia.

Me he puesto a mirarlo pq estoy investigando algo que está muy relacionado con la relación mercado y blue chips. Pero es difícil encontrar algo útil de verdad que sea útil en el tiempo 🙁

Aquí la imagen

http://www.ferrerinvest.com/2/post/2011/10/ratio-rpssp500-o-aritmetic-value-line-sp-500.html

Gracias por participar Hugo, un placer leerte por aquí.

Este ETF empezó a cotizar el 24 de abril de 2003 por lo que los datos anteriores a esa fecha a mi entender no deberían ser tenidos en cuenta, ya que seguramente no represente lo que realmente corresponde..puedes ver su ficha y comprobarlo por ti mismo aquí:

http://www.rydex-sgi.com/products/etfs/products/overview.rails?rydex_symbol=rsp

Dicho esto, tenemos a nuestro alcance un ratio de pocos años (8 aproximadamente) y durante estos 8 años ha funcionado bien como tu bien citas.

No obstante NUNCA se ha de usar en soledad, ya que tan sólo representa a 500 valores, y un estudio de la amplitud del mercado como es este, necesita ser acompañado por más muestras.

En EsBolsa estamos siguiendo la linea avance/descenso (puede ser util para tu estudio de mercado/blue chips) de los principales índices europeos, y no tienen muy buen aspecto, por ejemplo:

Aquí está la línea avance-descenso del mercado alemán compuesta por los más de 12000 valores que cotizan en este mercado.

http://img80.imageshack.us/img80/6438/daxpa.png

Las divergencias antes de los descensos fue evidente. Los problemas en las bolsas mundiales han llegado desde Europa, y el fijarnos sólo en la línea avance/descenso americana hizo que no nos diésemos cuenta de lo que estaba por llegar. Es por esto que tengo en mente crear una línea A/D global que represente de forma más fidedigna los movimientos en los valores mundiales.

Si nos fijamos en la actualidad, podemos ver como la línea avance/descenso alemana también hace nuevos mínimos mientras el precio del DAX asciende. Estas divergencias se unen a otras como las del CAC (con más de 900 valores) o las del Ibex, e incluso mercados nórdicos e ingleses. Por todo esto creo que hemos de ser ser escépticos con los rebotes sobretodo en el viejo continente, puesto que caso de seguir así, estarían anunciando nuevos retrocesos de cara a las próximas semanas.

Cualquier cosa me dices, ya que el estudio que estás haciendo suena interesante 😉

Hola Ricardo,

¿podrias darnos tu opinion sobre el dolar? Parece que la tendencia alcista que se inicio hace unos días está peligrando ¿no?. ¿Donde pondrias el stop de compra en el EURUSD?

Muchas gracias!!

Un saludo

Si es desde 2003 no se pq me salen datos, pero da igual, el aritmetic value line, que es lo mismo, dice la misma información.

Lo de advance/declines, que es los poquitos indicadores que me gustan, no tengo info para europa ya que soy más de mercado americano y estoy recibiendo otra info. De todas maneras no se si están construidos igual el que miro y el que expones, me imagino que no.

Abrazos

ah ya veo, entendido 🙂

Buenas Ricardo!

no obstante, la linea A/D con volumen (yo la consulto en stockcharts: $NYUD) sí nos aviso de cambio bajista del mercado; y ahora sigue marcando divergencia bajista con el sp500.

a parte, nos sería suficiente estudiar la amplitud con indicadores de indices americanos, si los mercados están sincronizados?? lo pregunto desde la vision de uno que está empezando…

gracias y un saludo!

Para Enrique:

El dólar sigue fuerte, se puede ver en el dollar index que sigue siendo alcista. Para ver un cambio de tendencia en el cruce Euro Dólar deberían superarse los 1,457 al alza. A día de hoy la tendencia en el EURUSD es bajista, por lo que lo más probable es que así siga siendo.

Un saludo!

Para giorgi

Gracias por participar.

La linea AD combinada con el Volumen que Tushar Chande presentó en la revista stocks & commodities la repasamos semanalmente en el foro de suscriptores de EsBolsa.com 😉

En cuanto a lo de los diferentes mercados, tal y como le decía a deferrer, tengo en mente crear una línea A/D global que tenga en cuenta los mercados mundiales en conjunto, no sólo de USA, pero todo a su tiempo 😉

Un saludo!

Hola.

en mi opinion, el mercado europeo efectivamente muestra una divergencia bajista con respecto a su linea A/D. Lo cual puede mostrar que esto es solo un rebote.

Sin embargo el mercado americano y su oscilador McClellan presentan divergencias alcistas muy claras, que aparecen incluso en el Summation.

Supongo que esto nos indica que este supuesto rebote durará un tiempo (algunas semanas).

Yo en mis graficos veo objetivos en SP500 en torno a 1260-1300. En ese margen comenzaria una nueva onda bajista.

Pero lo dicho, es solo mi opinion.

saludos.

Gracias por participar Fli.

Mi escenario va más o menos en esa línea, fortaleza de EEUU y debilidad europea con un rebote de corto plazo dentro de una tendencia bajista de medio plazo.

Un saludo!

Ricardo,

divergencias bajistas de la linea A-D o de del equal weight, lo entiendo. Y tiene lógica: si en una subida los pequeños se dan la vuelta : cuidado! Lógica aplastante.

Ahora, noi lo tengo claro en giro. Me explico, si estamos bajando y se gira (de momento no lo ha hecho) : lo logico sería que empezaran a tirar los valores grandes y mas seguros y los peques se incorporen mas tarde. Si esto es asi, áhora mismo los peques sería ciencia ficcion que stuviesen fuertes o que la linea A-D se ponga alcista.

en definitiva, divergencias avisando de giros a la baja : OK. Divergencias avisando ded giros al alza: yo no lo entiendo.

Saludos, Félix

Buenas noches felix.

En el artículo no se habla de divergencias…sino de confianza 😉

Las divergencias que se están dando en la línea avance/descenso tanto en Europa como en USA son bajistas. Yo tampoco creo en las divergencias alcistas por lo mismo que tu comentas.

Un saludo!