Fuente: Capital Bolsa

Barry Ritholtz, jefe ejecutivo del Hedge Fund FusionIQ, publica un interesante artículo de mercado en el que nos argumenta su opinión sobre el mercado actual, que se resumiría en: El mercado bajista de ciclo en el que nos encontramos, aún durará varios años.

Detallamos a continuación lo más importante de ese artículo:

A ritmo del 4%, con 500 arriba y 500 puntos abajo y otros 500 puntos arriba, y luego otros 500 abajo, los traders se están volviendo locos. El pasado jueves asistimos a otro gran movimiento, cuando el Dow Jones, el Nasdaq y el S&P 500 cayeron un 3,68%, un 5,22% y un 4,46% respectivamente.

¿Qué está pasando? Parece que el 4% -de subida o de bajada- parece la nueva referencia.

Según Justin Walters de la firma de investigación Bespoke Investment Group, ha habido 283 cambios en el Dow Jones de al menos el 4% desde 1900. Eso es menos del 1% de los 30.414 días de contratación desde entonces. Casi el 11% de esas ocasiones se han producido desde Octubre de 2007. Parecido porcentaje para los 622 días que el mercado ha subido o bajado un 3%, y los 1.735 días de subir o bajar un 2% desde 1900.

Los datos confirman lo que los inversores están sintiendo en estos momentos: Esto es una locura. Cambios de un 1% en el mercado de acciones se consideraban como los niveles normales de volatilidad. Y movimientos del 2% eran ya muy poco comunes. Ahora los cambios bruscos son más frecuentes que nunca.

¿Pero por qué todo esto?

Hace unas semanas señalábamos que los traders estaban reconsiderando el riesgo. Una combinación de la desaceleración económica, lo que afectará a los beneficios empresariales, y los problemas de los bancos europeos convencieron a los inversores de que los precios de las acciones eran demasiado altos.

Pero una palabra es la clave: Tendencia.

Los mercados tienden a moverse en ciclos de largo plazo. La economía en general oscila en períodos de mayor y menor crecimiento. Estos son impulsados por grandes factores macro que no duran trimestres o incluso años, sino décadas. Estos cambios conducen a importantes cambios económicos y son a menudo el impulso de grandes expansiones. Entonces, después de una década o dos, se desvanecen y son reemplazados por períodos de crecimiento más débiles.

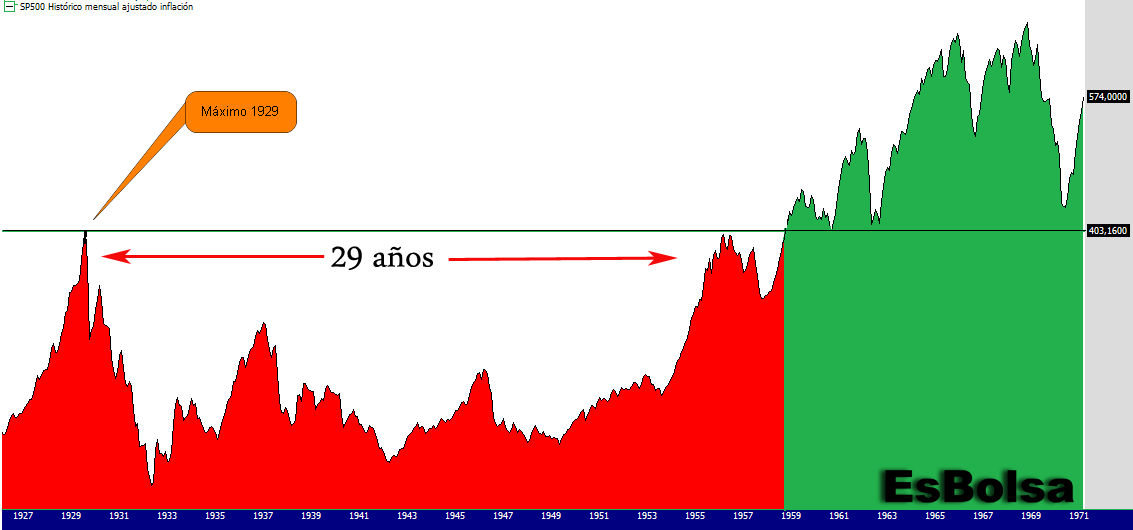

Durante el siglo pasado, numerosas tendencias de largo plazo se agotaron. Los resultados han sido sorprendentemente predecibles. Después de la crisis de 1929 y la Gran Depresión, los mercados tuvieron que esperar hasta 1954 ¡ 25 años! Para volver a máximos en términos nominales. (Si tenemos en cuenta la inflación, los máximos de 1929 no se superan hasta 1958)

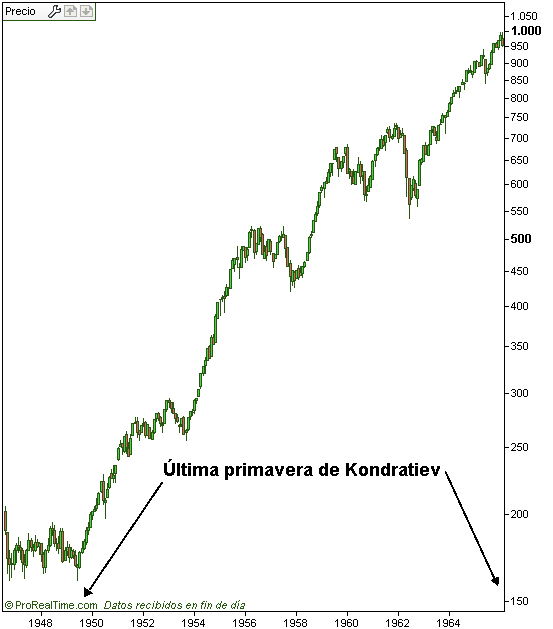

La tendencia económica de largo plazo tras la Segunda Guerra Mundial fue un gran apoyo de los mercados. Millones de soldados regresaron a casa, se casaron, tuvieron hijos, y crearon el baby boom. Creamos áreas residenciales construidas con el sistema de autopistas interestatales. Y después de años de “esfuerzo de guerra”, el sector privado podía volver a centrarse en la producción de bienes y servicios necesarios en tiempos de paz. Todo esto engendró una gran expansión, y desde 1.946 a 1.966 tuvimos un periodo de 20 años de tendencia alcista en los mercados de valores, con un 500 por ciento en las ganancias.

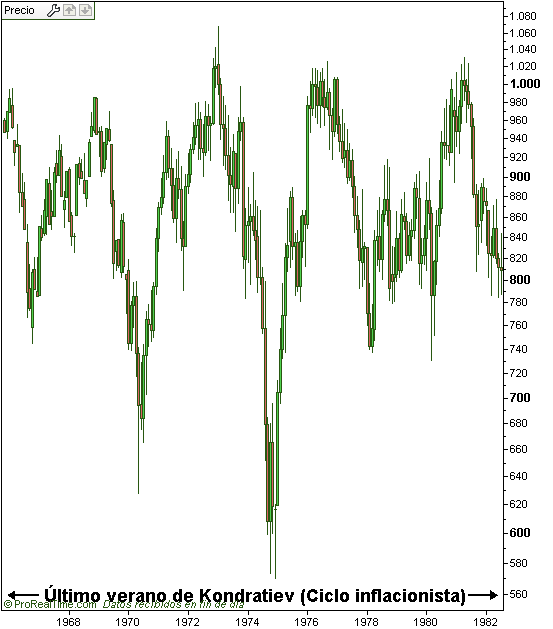

Pero todas las cosas buenas llegan a su fin, y el mercado llegó a 1966. El Dow Jones alcanzó en ese año los 1000 puntos, y que no conseguiría situarse de forma permanente por encima de esos 1.000 puntos en 16 años – hasta 1982.

Los mercados estuvieron planos durante este período, pero perdieron terreno frente a la inflación. En esa época larga y plana, no se corta la tendencia cíclica a largo plazo. Durante ese período de 16 años tuvimos tendencias cíclicas de más corto plazo. Tuvimos cinco rallys alcistas con subidas entre el 25% y el 75%, y cinco mercados bajistas mayores, incluyendo un descenso del 56% desde 1973 a 1974.

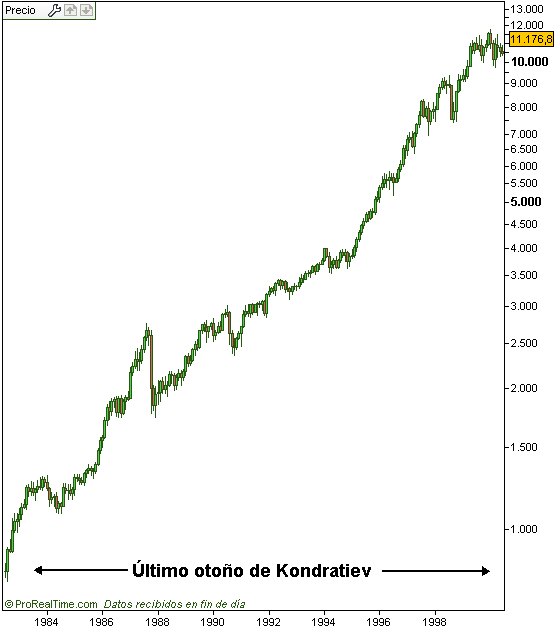

Estos ciclos de largo plazo siguen desarrollando hoy en día. El comienzo del siguiente gran mercado alcista estructural fue en 1982. Impulsado por la tecnología y las finanzas, 18 años después, los índices generales habían subido más de un 1.000 por ciento.

Estas cosas siempre terminan con los mercados situándose muy por delante de sí mismos. En 2000, el Nasdaq se situaba por encima de los 5.000 puntos, el S & P 500 por encima de los 1.500 puntos, y el Dow Jones algo menos de 12.000 puntos.

Una década más tarde, y los tres principales índices están por debajo de esos máximos. Y si la historia se repite, el actual mercado bajista estructural, probablemente tiene unos cuantos años más de vigencia.

¿Dónde nos deja esto? Desde los mínimos de marzo de 2009, los mercados han disfrutado de una tendencia alcista cíclica casi ininterrumpida.

Estas tendencias son la razón por la que los traders tienden a dar el beneficio de la duda a los mercados. La experiencia nos enseña que se puede correr más rápido y más lejos de lo que razonablemente cabe esperar. Es por eso por lo que el final de una tendencia de medio plazo puede llevar algún tiempo.

El rally que comenzó en marzo de 2009 parece estar perdiendo fuerza. Las subidas en este movimiento han estado entre las mejores de los rallys del pasado siglo. Sólo los de 1932-33 y 1935-37 tuvieron más fuerza.

El primero vio como el Dow Jones se dobló en dos meses, perdiendo casi todo lo ganado para marzo de 1933. Desde esos mínimos, el Dow se dobló de nuevo para Julio, para posteriormente caer un 26% hasta Octubre de 1933.

El siguiente rally de mercado bajista de mayor cuantía se produjo en marzo de 1953 hasta marzo de 1937, con un 135% en ganancias, finalizando con un colapso en el mercado del 56%. Compare eso con el comportamiento actual. El S & P 500 ganó un 105 por ciento del 6 de marzo de 2009, al 6 de mayo de este año. Es difícil creer que la tendencia alcista siga intacta.

A mis ojos, la tendencia alcista cíclica está dentro de un mercado bajista que aún no ha finalizado. El escenario actual es una economía de menor crecimiento, de beneficios más débiles y de precios de las acciones más bajos. Los inversores deberían ajustar sus expectativas, y sus carteras, en base a este escenario.

![bearmarket[1]](https://www.losmercadosfinancieros.es/wp-content/uploads/bearmarket1.jpg)

buenas ricardo estupendo analisis.ya nos tienes acostumbrados a los que te segimos a diario.me gustaria conocer si es posible lo que hizo el oro en la ultima primavera de kondratiev.a parte hay algun fondo , accion o activo que se pueda seguir a lo largo de la historia como funcionan los activos inmobiliarios a lo largo de la historia???un saludo crack

Buenas tardes bece.

Sobre el comportamiento del oro a lo largo de la historia, lo traté hace poco con los clientes de EsBolsa, por lo que me pillas con un gráfico a mano 😉

https://www.losmercadosfinancieros.es/wp-content/uploads/oro1.png

No obstante, hay que ir con ojo, porque el precio del oro no se desfijó hasta 1971 cuando Richard Nixon suspendió la convertibilidad del dólar en oro con lo que este metal dejó de tener relación legal alguna con los sistemas financieros. Antes de esa época el precio estaba muy ligado a los gobiernos 😉

En lo que se refiere a los bienes raíces, hace tiempo vi un gráfico por la red, pero ahora no lo encuentro…todo es ponerse a buscar.

Un saludo!!

Buenas Ricardo

interesantisimo articulo, como siempre;

y muy interesante tambien estudiar los ciclos economicos segun Kondatriev. Donde puedo encontrar bibliografia o documentacion relativa a este autor?

Gracias x tu paciencia y un saludo

Gracias por participar giorgi.

Hace tiempo los de GurusBlog comentaron en un artículo suyo que el centro de información más grande sobre Kondratiev en español está en este mismo blog, así que de habla hispana, poco más hay que no hemos visto aquí.

Sobre sus ensayos, todavía no he podido conseguirlos 🙁 estoy desde hace tiempo intentando localizarlos, pero no lo consigo :(.

Su Bibliografia la tienes aquí:

http://es.wikipedia.org/wiki/Nikol%C3%A1i_Kondr%C3%A1tiev

Un saludo!

¡Hola, Ricardo!

Muy buen artículo.

Lo que no veo claro es por qué hasta 2020. Los ciclos de Kondratiev tienen una duración media inferior a 60 años (57, creo recordar). Eso nos dejaría, aproximadamente en 2007 – 2010 terminando el ciclo.

¿Cómo haces las cuentas?

¡Gracias y un saludo!

Buena pregunta Uxío, un placer leerte por aquí.

Kondrátiev puso de relieve ciclos de una longitud de entre 50 a 70 años.

Durante el siglo 19 se vivió un ciclo de 50 años, pero estamos viendo como a lo largo de la segunda mitad del siglo XX y principios del 21, los ciclos se están haciendo más largos.

De hecho, la media de las primaveras es de 12 años, y la última duró 17, la media de los veranos es de 12,75 años, y el que vivimos en la década de los 70 duró 16 años. En el otoño sucedió lo mismo, la media es de 14 años y nos fuimos a los 18.

Ahora mismo nos encontramos en el invierno, cuya media es de 16,6 años pero con el largo otoño vivido, lo lógico será un invierno más duradero para poder purgar los excesos.

Soy consciente que todos queremos que el invierno termine lo antes posible, pero si estudiamos los últimos ciclos intermedios, vemos como es poco probable un invierno corto, y harán falta más años que la media siguiendo con el guión marcado en este “superciclo”.

No obstante, no hemos de olvidar que estamos hablando de medias, por lo que nos sirven como orientación, y no podemos operar en base exclusiva a estos datos 😉

Para finalizar, y como se que te gusta, podemos decir que los últimos ciclos intermedios están siendo del orden de un 31% más largos que la media histórica, por lo que si cogemos la media de los inviernos (16,6 años), este debería de durar unos 21,74 años 😉

Lo dicho, son cálculos que no pueden ser usados para la operativa pero si que pueden resultar orientativos 😉

Un saludo!!!

Simplemente fenomenal el post, es como la segunda parte del post anterior sobre kondratieff.

Saludos