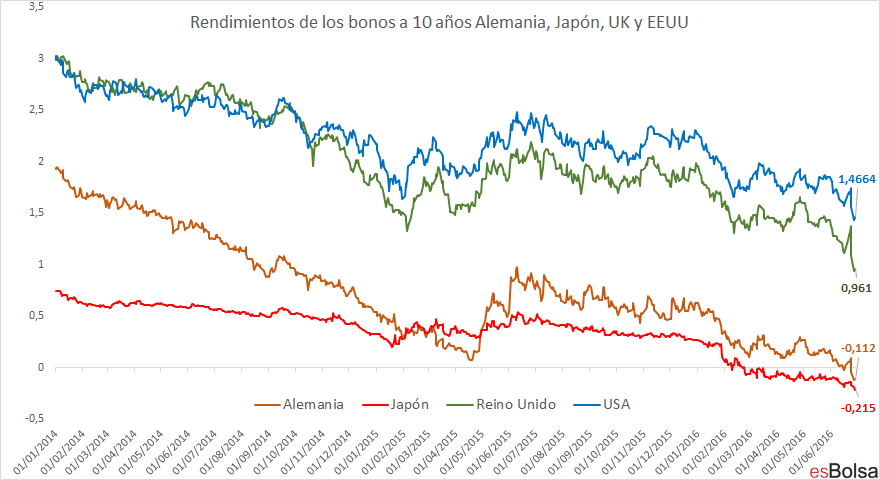

Los rendimientos de los bonos soberanos siguen bajando. Mientras que los bonos japoneses y alemanes a 10 años se mantienen en territorio negativo, el rendimiento de la renta fija británica a 10 años ha caído esta semana por debajo del uno por ciento por primera vez en la historia reciente.

Los rendimientos de los bonos soberanos siguen bajando. Mientras que los bonos japoneses y alemanes a 10 años se mantienen en territorio negativo, el rendimiento de la renta fija británica a 10 años ha caído esta semana por debajo del uno por ciento por primera vez en la historia reciente.

Por su parte, el rendimiento de los bonos estadounidenses a 10 años se sitúa esta semana en el 1,46% que es el rendimiento más bajo para los bonos del Tesoro Estadounidense en los últimos cuatro años. El anterior récord se estableció en julio de 2012 en el 1.40%. Con la tendencia actual muy probablemente los bonos estadounidenses terminen rompiendo ese mínimo en próximas semanas.

Ya hemos visto en reiteradas ocasiones que este escenario de rendimientos bajos en la renta fija perjudica especialmente a sectores como el bancario o el de aseguradoras de vida. En cambio beneficia especialmente a los sectores cuyas empresas suelen distribuir un mayor importe vía dividendos como las utilities, telecomunicaciones, tabacaleras o eléctricas, sectores que por cierto están estableciendo nuevos máximos históricos en las últimas semanas en las bolsas de Nueva York.

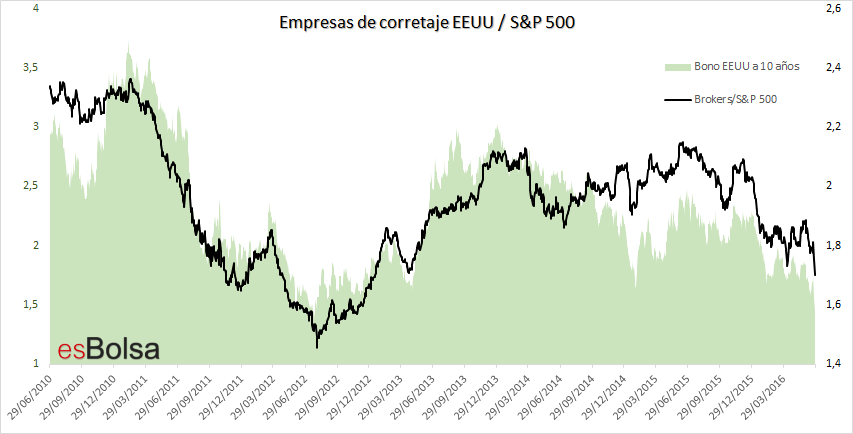

Ayer por la tarde me escribía un compañero en Londres preguntándome si existe algún otro sector que se viese dañado claramente por los bajos rendimientos de los bonos soberanos, y la respuesta es que sí. Los brokers (agentes de bolsa) son uno de los sectores cuyo comportamiento en bolsa está más correlacionado con los rendimientos de los bonos.

Para verlo vamos a recurrir al ETF iShares U.S. Broker-Dealers & Securities Exchanges compuesto por empresas de corretaje y empresas gestoras de bolsas de valores.

En el siguiente gráfico la línea de negra es el resultado de dividir el comportamiento de las empresas de brokerage en bolsa con respecto al S & P 500. Si la línea negra sube significa que las empresas de corretaje tienden a hacerlo mejor que el promedio del mercado, mientras que si la línea negra cae, significa que las empresas de corretaje tienen un rendimiento inferior al del mercado.

El área verde representa el rendimiento del bono americano a 10 años en los últimos seis años.

Observad que los rendimientos de los bonos y el comportamiento relativo de las empresas de corretaje tienden a subir y bajar juntos. La caída de los rendimientos de los bonos durante 2011 pasó factura a los brokers. Las empresas de corretaje empezaron a hacerlo mejor después de que los rendimientos de los bonos repuntasen durante el año 2012 (aumento en la relación). Esto duró hasta 2014, año desde el que la bajada incesante en el rendimiento de los bonos está afectando a las cotizaciones de las empresas de corretaje.

Gran parte de los ingresos en las empresas de corretaje dependen de operativas a crédito y de liquidez invertida en bonos del Tesoro. Los rendimientos bajos en los bonos aprietan los diferenciales en los intereses de los brokers que facilitan operativa a crédito, además de que reducen los márgenes de beneficio en la gestión de la liquidez.

Ante este escenario las empresas financieras muy probablemente sigan siendo las grandes perjudicadas hasta que los rendimientos de los bonos globales muestran algunas señales de estabilización.

Toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”.

¡Edición revisada!

¡Edición revisada!

“El Código de Wall Street”.

El libro de Ricardo González

¡No te quedes sin él, pide tu ejemplar aquí!

Los análisis aquí expuestos son opiniones estrictamente personales, no recomendaciones.