![Sell-in-may-and-go-away[1]](https://www.losmercadosfinancieros.es/wp-content/uploads/Sell-in-may-and-go-away1-226x300.jpg) La semana pasada ya vimos detalladamente porqué en mi opinión el refrán de Wall Street “vende en mayo y desaparece” (Sell in may and go away) no es tan cierto como lo pintan. Es cierto que en las últimas décadas entre los meses de mayo y octubre las bolsas de valores no experimentan rendimientos tan altos como los que se experimentan entre noviembre y abril, pero de “no ganar tanto” a perder como da a entender el famoso titular hay una diferencia importante.

La semana pasada ya vimos detalladamente porqué en mi opinión el refrán de Wall Street “vende en mayo y desaparece” (Sell in may and go away) no es tan cierto como lo pintan. Es cierto que en las últimas décadas entre los meses de mayo y octubre las bolsas de valores no experimentan rendimientos tan altos como los que se experimentan entre noviembre y abril, pero de “no ganar tanto” a perder como da a entender el famoso titular hay una diferencia importante.

Como sucede en otros campos de la vida, cuando los inversores escuchan una frase que repite todo el mundo la dan por cierta sin comprobar si eso que les han dicho es cierto o no. Esto hace que muchos inversores acepten a ciegas lo que escuchan, repitiéndolo sin cesar a otros inversores, los cuales a su vez dan por cierto lo que les dicen, prácticamente hasta entrar en un bucle sinfín.

Como sabéis, personalmente me gusta poner a prueba cualquier aspecto de los mercados para saber si detrás de los factores analizados hay algún fundamento estadístico o no. Esto me permite adoptar un enfoque neutral basándome únicamente en datos estadísticos proporcionados por el propio mercado.

Curiosamente, estudiando el patrón de “vende en mayo y vete” he encontrado un dato que muestra que el mercado en un momento dado se mueve en una dirección opuesta a lo que el público general da por establecida. Este dato proviene de analizar el famoso “Sell in may and go away” junto al patrón del Ciclo Presidencial.

Para no hacer el artículo excesivamente largo, no voy a entrar en detalles sobre el ciclo presidencial puesto que muchos ya lo conocéis. Para los que no lo conocen, simplemente decir que el Ciclo Presidencial se refiere a la tendencia del mercado a comportarse de una manera particular, dependiendo de su ubicación dentro del ciclo de las elecciones presidenciales estadounidense cada 4 años.

Independientemente de la razón de ser del Ciclo Presidencial, he encontrado un año en el que curiosamente el mercado es más fuerte entre mayo y octubre que entre noviembre y abril, funcionando por tanto en contra de su tendencia normal.

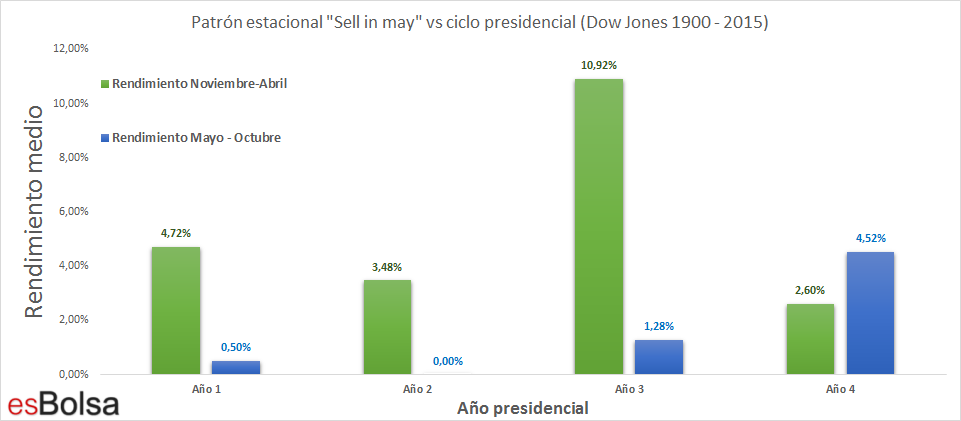

El siguiente gráfico muestra el rendimiento promedio obtenido por el mercado cada uno de los cuatro años de un ciclo presidencial desde el año 1900 hasta la actualidad.

Las barras verdes muestran el rendimiento promedio del mercado en cada año del ciclo presidencial entre noviembre y abril. Por su parte las barras azules muestran el rendimiento promedio del mercado entre los meses de mayo y octubre.

Probablemente tras ver el gráfico hay algo que os llame poderosamente la atención. Mientras que en los tres primeros años de mandato, efectivamente se observa una mayor fuerza del mercado entre los meses de noviembre y abril, en el año electoral (es decir, como este 2016), el mercado hace justo lo contrario, se comporta mejor entre mayo y octubre que en los meses que van desde noviembre hasta abril.

El período de noviembre a abril (que terminó la semana pasada) ha visto un aumento promedio del Dow Jones del 2,60% desde el año 1900. Por su parte, el Dow Jones ha acumulado un retorno promedio del 4,52% durante el período que transcurre entre mayo a octubre los años electorales.

Si bien tengo mis sospechas acerca de por qué se produce este cambio en el patrón durante los años electorales, dejo este debate para la prensa puesto que su trabajo es buscar explicaciones. Lo que a los inversores realmente nos importa es lo que hace el mercado, y en base a la historia no hay lugar a dudas de que los inversores tienen un escenario más favorable desde un punto de vista estacional para mantener sus inversiones este verano.

Hola Ricardo.

Releyendo tu comentario sobre el oro,del día 25 de Enero de 2016, he quedado “descolocado”

Buenas tardes Luigi.

Tal y como se indica en dicho artículo, el escenario bajista se tomaría un repsiro si la tendencia bajista de aquellas fechas en el oro se volviese alcista. Como se ha comentado aquí en las últimas semanas, gracias a la debilidad del dólar las materias primas han recobrado su tono alcista por lo que el aspecto de las commodities (incluido el oro) ahora es más favorable de lo que era a principios de año.

No obstante, no perdamos de vista que en abril de 2013 ya dije que el oro empezaba un ciclo bajista:

https://www.losmercadosfinancieros.es/salvese-quien-pueda-la-fiesta-del-oro-se-acabo.html

Desde entonces este producto ha perdido un 20% de su valor, y creo que a pesar del rebote del oro, este producto va mantenerse en un ciclo lateral/bajista (con sus vaivenes) en los próximos años como sucedió en los años 80 y los 90.

Nuestra operativa es seguidora de tendencia. No “jugamos” a cazar suelos o techos, simplemente buscamos la tendencia porque seguirla nos sitúa en el escenario más probable a futuro (no confundir probable con seguro, ya que la seguridad en las inversiones no existe. Se trata de un mundo de probabilidades).

Un saludo!

Buenas tardes Ricardo,

Muchas gracias por tu explicación.No voy a ser yo quien cuestione tus análisis pero, tendencias aparte,es una lástima perder plusvalías del 60 ó 70% en unos cuantos meses.

Cordiales saludos.

Buenas tardes Luigi.

Tal y como dijo hace no mucho Warren Buffet, en el corto plazo acertar los movimientos es como acertar la lotería, y aunque hay gente que tiene la suerte de acertar, “no debes tenerles envidia y debes permanecer centrado en lo tuyo“.

En nuestro método tenemos claro que el dinero está en localizar activos en tendencia a medio y largo plazo (personalmente prefiero operar acciones que materias primas) y sentarse en su tendencia hasta que ésta cambie. Si tratas de adivinar los cambios de tendencia vas a errar muchas más veces de las que vas a acertar.

Un saludo!

Pero el oro esta en tendencia alcista de medio plazo no? Por lo menos la MM30 esta alcista y a superado un mínimo. Por lo que bien este giro de media si podría ser a largo plazo. Eso si, si tuviera que invertir en oro, no lo haría en en el etf del oro, me iría a acciones que estén en subida libre que pertenezcan este sector, y haberlas hailas. Ejemplo franco nevada,sibanye gold…

Así es, ahora mismo es indiscutible que la tendencia es favorable para los precios de las materias primas.

Como bien indicas, nuestra operativa se centra en las bolsas de valores (no opero materias primas y divisas), por lo que siempre busco las acciones destacadas de los mejores mercados y sectores.

Un saludo!