En muchas ocasiones he repetido que los activos fuertes y alcistas tienen “imán” para las buenas noticias al igual que los débiles y bajistas las tienen para las malas. El pasado lunes supimos que el sentimiento de construcción inmobiliaria en EEUU había saltado hasta un máximo de diez años y el pasado martes supimos que las viviendas iniciadas de septiembre en EEUU tuvieron la segunda mayor alza en ocho años.

En muchas ocasiones he repetido que los activos fuertes y alcistas tienen “imán” para las buenas noticias al igual que los débiles y bajistas las tienen para las malas. El pasado lunes supimos que el sentimiento de construcción inmobiliaria en EEUU había saltado hasta un máximo de diez años y el pasado martes supimos que las viviendas iniciadas de septiembre en EEUU tuvieron la segunda mayor alza en ocho años.

Además de esto, no debemos de olvidar que los fondos de inversión inmobiliaria (REIT) son especialmente sensibles a la evolución de los rendimientos de los bonos. Muchos de los inmuebles que se adquieren son en base a crédito y es más fácil acceder a ellos si los tipos son bajos. Todo esto por no hablar de que los fondos de inversión inmobiliaria (REIT) entran dentro del grupo de empresas que distribuyen un dividendo más elevado entre sus accionistas, lo que hace un efecto llamada sobre los inversores que salen de los bonos de Tesoro por su escaso “cupón” en búsqueda de mayores dividendos en este tipo de acciones (aunque la inversión en base a los dividendos sean un mal negocio, la incultura financiera y el trabajo “comercial” de la banca hace persistir la falsa creencia de que los dividendos aportan una rentabilidad extra).

En resumen, el aumento de los rendimientos de los bonos pasa factura al rendimiento de los REITs, mientras que la caída de los rendimientos de los bonos de Tesoro ayudan. Para que podáis apreciar este detalle, a continuación he preparado un gráfico en el que se muestra en la parte superior con una línea verde los rendimientos de los bonos norteamericanos a 10 años, mientras que el área marón es el resultado de dividir el rendimiento del sector REIT con respecto al S&P 500. Si el área marrón sube significa que en ese momento el sector REIT está haciéndolo mejor que el promedio del mercado S&P 500, mientras que si el área marrón cae significa que los fondos de inversión inmobiliaria están comportándose peor que el promedio del mercado.

Se aprecia claramente que una caída del rendimiento de los bonos beneficia a la cotización del sector REITs, mientras que un incremento en el rendimiento de los bonos como el que tuvimos en la primera mitad del año les pasa factura.

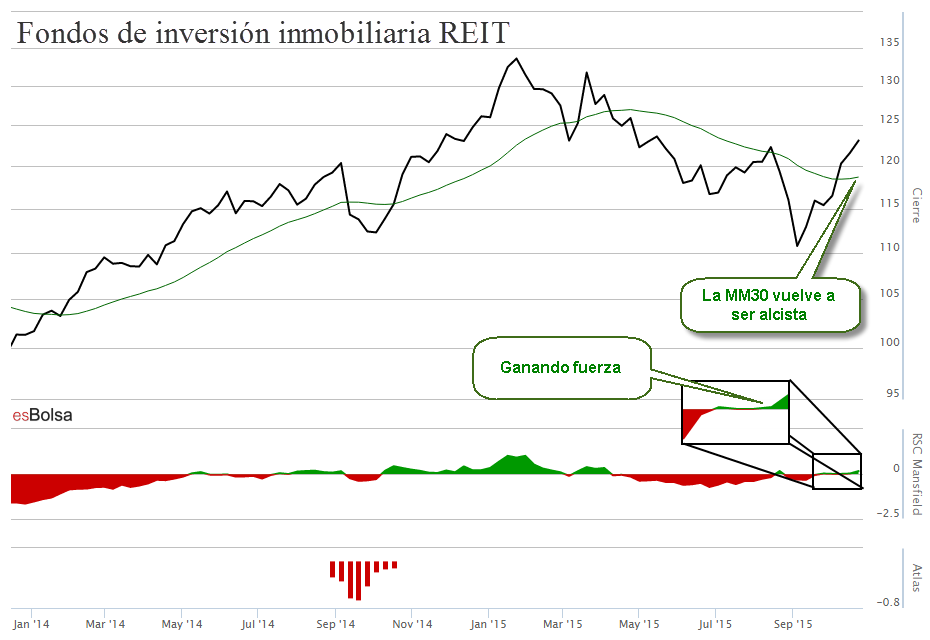

Si vamos a su gráfico observamos como el sector REIT ya ha sido capaz de recuperar su tono alcista puesto que el promedio móvil de 30 semanas ha girado su pendiente hacia el lado de las alzas.

Además de esto, el RSCMansfield ya opera en el lado positivo, es decir, hablamos de un sector que además de subir lo hace a un ritmo superior que la media. Si esta situación de fortaleza y alzas del sector REIT se mantiene en el momento el mercado norteamericano sea capaz de reanudar su tendencia alcista (cuando el S&P 500 tenga la MM30 alcista), el sector REIT será uno de esos sectores que deberemos de tener presentes a la hora de buscar oportunidades en el mercado, ya que sus compañías están rindiendo francamente bien.

Voy a lanzar un Fondo de Inversión cuya política de inversión será invertir en los mercados, sectores y valores con mejor comportamiento del mundo.

Si estás interesado en este Fondo de Inversión global puedes encontrar más información pulsando en el siguiente enlace.