Sin lugar a dudas la bolsa de valores de Shanghái ha sido uno de los epicentros de la atención bursátil internacional en los últimos meses. Entre el verano de 2014 y junio de 2015 el mercado chino se revalorizó un 150%. En aquellos meses todo era felicidad entre los inversores y los dirigentes del país. No obstante, como siempre sucede en los mercados la alegría no dura para siempre y cuando la situación se giró hacia los descensos aparecieron las prisas entre las autoridades del país para buscar culpables a las caídas y de paso aprovechar para intervenir el mercado.

Sin lugar a dudas la bolsa de valores de Shanghái ha sido uno de los epicentros de la atención bursátil internacional en los últimos meses. Entre el verano de 2014 y junio de 2015 el mercado chino se revalorizó un 150%. En aquellos meses todo era felicidad entre los inversores y los dirigentes del país. No obstante, como siempre sucede en los mercados la alegría no dura para siempre y cuando la situación se giró hacia los descensos aparecieron las prisas entre las autoridades del país para buscar culpables a las caídas y de paso aprovechar para intervenir el mercado.

Es una historia que se repite en todas las bolsas del mundo (aunque en los mercados emergentes suele ser todo mucho más volátil y rápido). Cuando la situación acompaña al alza, todo el mundo quiere colgarse una medalla, pero cuando el mercado se gira de forma repentina y se vuelve menos agradable, se buscan culpables, arremetiendo contra el siempre abstracto concepto de “especuladores” y tratando de buscar un cabeza de turco para una situación que forma parte de la naturaleza del mercado.

Nosotros como inversores debemos de mantenernos al margen de estos debates y tener claro nuestro enfoque. Estar en los mercados que benefician a nuestros intereses (fuertes y alcistas) y huir de aquellos que no lo hacen (débiles y bajistas). Desde hace meses la bolsa China se encuentra en este último grupo de mercados desfavorables.

Al lado de estas líneas podéis ver el gráfico de la bolsa de Shanghái que a pesar del rebote de las últimas semanas sigue cotizando con sesgo bajista. A esto debemos de sumar que la fuerza relativa del mercado chino es negativa, es decir, no estamos solo ante un mercado que tiende a la depreciación, sino que encima dichas depreciaciones se producen a un ritmo superior que la media.

Al lado de estas líneas podéis ver el gráfico de la bolsa de Shanghái que a pesar del rebote de las últimas semanas sigue cotizando con sesgo bajista. A esto debemos de sumar que la fuerza relativa del mercado chino es negativa, es decir, no estamos solo ante un mercado que tiende a la depreciación, sino que encima dichas depreciaciones se producen a un ritmo superior que la media.

Por mucho que haga el gobierno chino por intervenir su mercado, hasta que la bolsa de China no recupere su sesgo alcista no será apta para invertir, ya que las cotizaciones apuntan a la baja, y el dinero en las inversiones no se obtiene comprando activos que se deprecian, sino los que se aprecian.

Otro de los temas que está centrando la atención/preocupación en las mesas de operaciones de las principales gestoras internacionales es que la debilidad en las bolsas del gigante asiático podría tener un efecto extremadamente nocivo sobre las bolsas del resto del mundo.

Este es un aspecto que no comparto al 100% ya que si analizamos la historia el mercado chino ha tenido históricamente una correlación cambiante con respecto a las principales bolsas del mundo, es decir, la bolsa China (como otros muchos emergentes) va un poco a “su aire”, mientras que las bolsas de mercados desarrollados sí que suelen mostrar una mayor correlación (dependencia unas de otras).

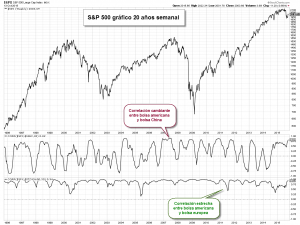

Para verlo, al lado de estas líneas podéis ver un gráfico que se compone de tres partes. En la zona superior podéis ver el gráfico del S&P 500 en los últimos 20 años. Debajo de él, tenemos la correlación que la bolsa de Shanghái ha tenido en el transcurso del tiempo con respecto al mercado americano. Recordad que este indicador de correlación oscila entre 1 (correlación fuerte) y -1 (correlación débil). Es decir, una correlación positiva significa que ambos mercados se mueven en la misma dirección y una correlación negativa significa que se mueven en direcciones opuestas.

Para verlo, al lado de estas líneas podéis ver un gráfico que se compone de tres partes. En la zona superior podéis ver el gráfico del S&P 500 en los últimos 20 años. Debajo de él, tenemos la correlación que la bolsa de Shanghái ha tenido en el transcurso del tiempo con respecto al mercado americano. Recordad que este indicador de correlación oscila entre 1 (correlación fuerte) y -1 (correlación débil). Es decir, una correlación positiva significa que ambos mercados se mueven en la misma dirección y una correlación negativa significa que se mueven en direcciones opuestas.

Los mercados de Estados Unidos y China han oscilado violentamente en los últimos 20 años en términos de correlación. A veces se mueven a la par pero otras muchas veces no. Es decir, los movimientos entre la bolsa del gigante asiático y los mercados americanos no muestran ninguna dependencia histórica. La correlación es cambiante.

Esto contrasta y mucho con el último indicador de la tabla que muestra la correlación entre el S & P 500 y el promedio europeo EuroStoxx. Hay una fuerte correlación positiva entre los mercados europeos y americanos que nos dice que lo que sucede a ambos lados del charco tiene un impacto mucho más grande en ambos mercados que las repercusiones que puedan tener los movimientos de la bolsa de China.

Es decir, la reflexión de “si la bolsa China va mal el resto de bolsas también irán mal” me parece una reflexión precipitada atendiendo a los antecedentes históricos en los que la bolsa China ha ido “a su aire” siguiendo una relación cambiante con las bolsas de los mercados desarrollados.

Es cierto que en las últimas semanas el descanso de la renta variable internacional ha hecho que tanto la bolsa China como las del resto del mundo tomen un sesgo negativo casi al unísono, pero como hemos visto históricamente la bolsa China ha seguido en ocasiones un camino muy diferente al de los mercados desarrollados sin que esto suponga un trauma en las principales bolsas del mundo. Por lo tanto la afirmación de que si a China le va mal a las bolsas del resto de países también les irá mal, la considero incompleta. No es raro ver periodos en los que la bolsa china y los mercados desarrollados se mueven en direcciones opuestas.

Voy a lanzar un Fondo de Inversión cuya política de inversión será invertir en los mercados, sectores y valores con mejor comportamiento del mundo.

Si estás interesado en este Fondo de Inversión global puedes encontrar más información pulsando en el siguiente enlace.

Hola Ricardo,

es interesante el análisis que realizas aunque en mi opinión, no es válido por un simple motivo, el crecimiento del peso de la economía China en el mercado mundial a lo largo de los últimos 20 años.

Hace 20 años, el peso de China todo y ser importante, no tenía fuerza suficiente para mover el mercado mundial. Hoy en día, y después de un crecimiento medio anual del 10%, el peso de su PIB en la economía y comercio mundial es probablemente (está por ver) mucho más decisivo.

Lo que comentas tiene sentido para Europa, USA o Japón, cuyos incrementos de PIB no han sido tan divergentes y tiene sentido mirar su correlación (que a la postre marcará el signo a nivel mundial por su peso).

Por supuesto, esto es mi humilde opinión. Un saludo y sigue igual, tus análisis siempre son interesantes para los que te seguimos!

Buenos días y gracias por compartir tu opinión Baronetti.

Si fuera como dices deberíamos de haber visto un aumento en la correlación del mercado chino con los mercados internacionales al menos en el último lustro dado el incremento del peso de la economía China en el panorama internacional. No obstante los gráficos demuestran que esto no se ha visto y que la correlación cambiante sigue persistiendo como lo ha sido en el transcurso de su historia.

Un saludo y de nuevo gracias por compartir tu opinión fomentando el debate.

Ricardo.

Hola Ricardo,

tienes toda la razón en lo que comentas.

Lo que digo es que la economía China, no su mercado de valores, cada vez tiene más influencia en las economías desarrolladas y por lo tanto tiene más fuerza de cara a provocar recesiones y con ello caídas en los mercados bursátiles desarrollados. Esto no tiene porque generar una correlación directa entre bolsas ya que éstas afectaciones pueden estar decaladas X en el tiempo.

Por supuesto tu análisis es correcto a nivel de correlación entre bolsas, pero tengo dudas que sirva tanto para deducir si una caída en la economía real China puede afectar a las bolsas desarrolladas.

Un saludo!

Hola de nuevo Baronetti.

Sí, entiendo que te refieres a su economía y no a los mercados bursátiles. No obstante, ya sabéis que a mi me gusta analizar las cosas en base a datos empíricos sobre la historia de los mercados y no en base a otros supuestos (el ruido que envuelve a los mercados no debe hacernos perder el enfoque).

Al final las grandes recesiones y mercados bajistas vienen precedidas por eventos detectables y estudiables dentro de la primera potencia del mundo (en estos momentos EEUU). En la historia de los mercados ha habido muchos países que se han situado como grandes potencias (sin llegar a ser la principal) y que tuvieron grandes recesiones. Por ejemplo me viene a la cabeza Japón en 1990 que entró en una fuerte espiral desfavorable y que no tuvo un impacto excesivo en el transcurso de la renta variable internacional en los siguientes años.

Personalmente considero que lo acontecido en China, al igual que otros temas que últimamente están en boca de todos pasarán de moda y nos olvidaremos de ellos. Luego vendrán otros y luego otos y así siempre. Lo importante es alejarnos de ese ruido que bombardea diariamente los mercados y centrarse en los factores que han demostrado su validez histórica y con ellos tendremos un camino mucho más claro.

Un saludo!

Hola Ricardo estoy siguiendo tu operativa y estaría interesado en operarla, podrías decirme con qué cantidad podría empezar usando cfds?

Un saludo y gracias

Buenas noches Sergio.

La cantidad a invertir depende de varios factores, afectan desde las comisiones que te cobre tu broker hasta el riesgo que estés dispuesto a asumir en la cartera. Todo esto viene explicado en el capítulo 14 de mi libro “El Código de Wall Street”, te remito a él porque es un tema que es debe ser tratado con detenimiento.

En cuanto a los CFDs, es un producto que no aconsejo para nuestra operativa de medio plazo, puesto que al final los costes de financiación de los CFDs hacen que salgan más caros que la operativa al contado (acciones).

Un saludo!

Ricardo.

Gracias por su respuesta, te comentaba lo de los cfds porque tengo entendido que con ellos se puede empezar con menos capital aunque las comisiones sean mayores. Para los que tenemos poco dinero ( unos 5000 euros) cual seria la manera adecuada de hacer tu operativa si es que la hay con este capital o que me aconsejas aparte de ahorrar.

Buenos días Sergio.

5.000€ es una cantidad excesivamente pequeña como para ir al mercado. Importes tan reducidos te obligan a recurrir al apalancamiento que es un arma de doble filo, en las que las inevitables rachas de pérdidas se pueden hacer especialmente peligrosas.

Para invertir en los mercados a medio/largo plazo recomiendo que el importe sea de al menos 25.000€ – 30.000€. Para importes más pequeños este negocio es altamente peligroso ya que se te comerán las comisiones y el apalancamiento al que te verás obligado a recurrir podría generarte fuertes disgustos.

Un saludo!