![cash-flow-is-king[1]](https://www.losmercadosfinancieros.es/wp-content/uploads/cash-flow-is-king1.jpg) ¡Hola a todos! ¿Qué tal el fin de semana? Espero que bien. Ya estamos aquí un nuevo lunes para empezar una nueva semana bursátil.

¡Hola a todos! ¿Qué tal el fin de semana? Espero que bien. Ya estamos aquí un nuevo lunes para empezar una nueva semana bursátil.

En el día de hoy hablaremos un poco de los flujos de capital, porque muchos interpretan que la subida en el precio de los bonos (caída de su rentabilidad) implica temores crecientes en las bolsas de valores por una hipotética debilidad económica. Esta es una interpretación cortoplacista que no ve más allá de la miopía característica del corto plazo.

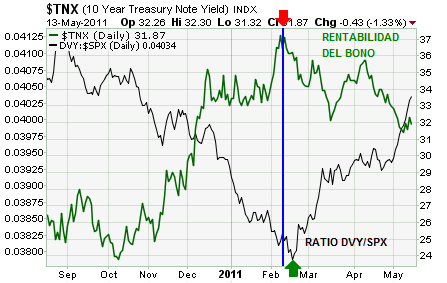

Hoy veréis un gráfico que muestra el flujo de capital en busca de rentabilidad, es decir, capitalismo en estado puro.

Como bien sabéis, los rendimientos de los bonos llevan cayendo desde febrero en EEUU y desde principios de abril en Alemania. Como veremos más adelante, esta caída en la rentabilidad de los bonos, es la clave de la rotación vivida estas últimas semanas hacia los grupos de valores más defensivos.

Cuando los rendimientos de los bonos bajan, los inversores (el dinero) buscan rendimiento para sus ahorros en otros lugares. Uno de los principales lugares donde el dinero se refugia buscando rendimiento es en los dividendos. Resulta ser que los grupos defensivos, como alimentos básicos, salud, telecomunicaciones o servicios públicos, reparten unos jugosos dividendos, y es por esto que el dinero está fluyendo hacia ellos.

La línea verde en el gráfico es el rendimiento a 10 años del T-Note norteamericano. La línea negra es una relación de el ETF DJ Select Dividend iShares (DVY) dividido por el índice S & P 500. El DJ Select Dividend iShares en un ETF compuesto por más de 100 empresas que premian a sus accionistas con un elevado dividendo.

Las dos líneas han llevado una tendencia en sentido contrario durante el último año. El aumento del rendimiento de los bonos es una dura competencia para las acciones de alto dividendo, que tienden a debilitarse ante el aumento de la rentabilidad del bono.

Sin embargo, vemos en la imagen como días después de que la caída en la rentabilidad de los bonos empezara, el dinero fluyó de nuevo hacia estas acciones en busca de sus elevados dividendos, algo que ha permitido a estos valores defensivos convertirse en líderes del mercado.

Esto también puede interpretarse como una maniobra defensiva para protegerse contra cualquier corrección puntual del mercado de valores, pero lo cierto es que, mientras la rentabilidad de los bonos siga descendiendo (su precio aumente), el dinero tarde o temprano aunque vivamos descensos puntuales, tenderá a fluir de forma generalizada hacia los mercados de acciones dando continuidad al mercado alcista en las bolsas de valores.

Artículo extraído de la zona Premium de EsBolsa.com

![diast[1]](https://www.losmercadosfinancieros.es/wp-content/uploads/diast1.png)

Hola Ricardo,

es curioso que menciones esto en este momento, ya que yo estuve mirando la relación bono-bolsa este fin de semana y parece que pierde un poco de fuelle anunciando un retroceso importante en el corto plazo (no un colapso, por lo que la tendencia general debería seguir siendo alcista). ¿Estoy muy equivocado?

Saludos

Para Adrián

Gracias por participar.

La relación bono/bolsa sigue siendo claramente positiva. La interpretación de este indicador es el cruce de la linea cero y sigue siendo favorable. Este indicador es bastante rápido, por lo que no hay que usarlo en solitario ya que podría darnos señales falsas en momentos puntuales. Es algo que recalqué en la charla de Bolsalia porque es muy importante.

Un saludo!

Para Jorge1962

Buenas tardes Jorge!

Me alegra que te gusten, en las interelaciones de mercado es dónde está la salsa de los flujos de capital 😉

Un saludo!

Para charlyr

Si, efectivamente, la tendencia de los bonos a medio plazo es bajista. Lo que sucede es que por su naturaleza, estos productos en ocasiones tienen rebotes dentro de su tendencia bajista. Por ejemplo, entre 2005 y 2008 puedes ver en el eurobund (bundxxxx) varios rebotes de los que hablo dentro de su tendencia bajista.

En tema de flujos de capital, hay que cogerlos perspectiva, no se puede seguir sólo viendo la MM30. La economia a gran escala precisa de grandes marcos temporales y los ascensos y descensos no suelen ser lo “organizados” que nos gustaría.

En cuanto a los valores que me comentas, no he encontrado ninguno en PRT, aunque si que están en la base de datos de Secfin en EsBolsa y te puedo ofrecer los ticker de bloomberg:

Pop N Go : POPN:US

Newron sport: NSPT:US

Medclean tech: MCLN:US

Ecoloclean: ECCI:US

De todos modos, cuando tengáis dudas sobre alguna plataforma, creo que los que mejor os pueden ayudar son los del servicio de atención al cliente de la plataforma. Yo poco más puedo hacer.

Un saludo!

Para roman

Buenas tardes y gracias por participar!!

Como regla general, los bonos están bajistas. Lo que pasa es que entre que algunos están manipulados (USA) y los rebotes característicos de estos productos, pues pueden dar lugar a dudas. Como decía anteriormente, la economia a gran escala necesita tiempo y perspectiva, no es tan fácil como seguir solo la MM30.

De todos modos, y a modo de información, los comportamientos más “nobles” desde el puntod e vista operativo en los bonos se producen generalmente en los de corto plazo (máximo 2 años) en las fases finales de los ciclos alcistas de acciones.

Enhorabuena por esas plusvalías en el Bund!!

Saludos!

Para Ilicitano

Buenas tardes!

Los acercamientos a la MM30 siempre suelen ser buenas oportunidades de tomar posiciones en tendencias de medio plazo. Cuando veas que el bono schatz vuelve a gotear a la baja, podría ser una buena oportunidad de entrada.

Suerte y gracias por participar!!

Ricardo, me encantan estos articulos sobre la teoria de la evidencia

Hola ricardo,

pero la tendencia de los bonos es bajista ¿o me equivoco?.

Otra pregunta es si me puedes decir los códigos prt de newron sport,medclean tech,ecoloclean y pop n go porque por el nombre no me salen.

Muchas gracias y un saludo.

la tendencia de algunos bonos todabia no es bajista es mas yo estaba corto en el bund y me salto el stop de ganancias.S2

hola;

Ante el panorama actual de una mas que posible sudida de tipos a corto y sobre todo medio plazo, por el tema de inflacion, ¿Aconsejas ponerse corto en el schatz? con stop en 108.10

gracias

Hola, Ricardo. Mira, ya sé que me vas a decir que en el Íbex no hay que estar, porque hay un coste-oportunidad, etc. etc.

Pero sigo insistiendo al ver este pedazo de entrada tan soberbia con la que nos has obsequiado.

A lo que voy: si tu tuvieses únicamente para invertir el Íbex, ¿a qué valores crees que se van a refugiar todo ese aluvión de euros y dólares que salen de los bonos?

Dos o tres. No pido mucho, mira qué fácil te lo pongo.

Un saludo.

Hola Xumpéter!

Mira que os gusta forzarme la lengua…

Con respecto a tu pregunta, decir que ese dinero que busca refugio no invierte en el mercado español, el dinero no es tonto 😀

Pero bueno, si hiciesemos un simil, seguramente serían las utilities tipo Iberdrola o Gas Natural.

De todas formas, y para finalizar, ya te digo que yo no las compraría 😉

Un saludo!!

Gracias, Ricardo.

Más tarde o más temprano, entrarán en el Íbex.

Buenas noches.

eres el mejor ricardo,te esfuerzas por ayudar a todos y a que te entendamos con ejemplos… me alegro tanto de haberte conocido sigue asi que llegaras muy lejos…

Gracias por participar felix! Pero no soy el mejor, sólo soy uno más pegandose y estudiando el mercado para sacarle dinero 😉

saludos!!