![022908_money_flow[1]](https://www.losmercadosfinancieros.es/wp-content/uploads/022908_money_flow1.jpg) Para finalizar el año, y como no podía ser de otra forma, le echaremos un vistazo a los cuatro activos que centran el flujo de capitales a escala mundial.

Para finalizar el año, y como no podía ser de otra forma, le echaremos un vistazo a los cuatro activos que centran el flujo de capitales a escala mundial.

Es un tema que por desgracia no se trata mucho en España, pero que en EEUU es casi una “Biblia” para todo inversor de medio plazo. El estudio del comportamiento de estos cuatro activos, nos permite dirigir nuestro capital hacia las mejores oportunidades, y en cierta manera nos permite palpar el estado de salud de los diferentes mercados, sacando así ventaja sobre el resto de participantes. Entiendo que este tema pueda resultar aburrido para todo aquel que sólo busque ganar dinero a base de operaciones y poco más, pero es que, al igual que en la vida, la comprensión del medio en el que nos movemos es imprescindible para nuestra supervivencia en los mercados.

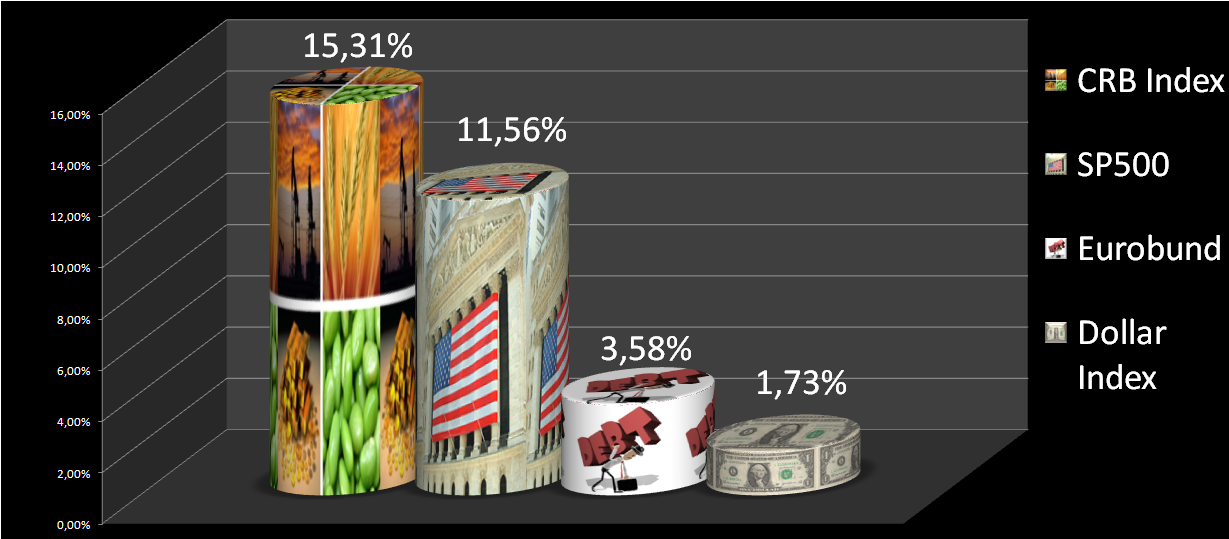

Viendo el resumen anual presentado en la grafica superior, podemos llegar a la conclusión de que la FED ha hecho los deberes en 2010, me explico:

A lo largo del año he repetido en varias ocasiones el panorama deflacionario al que se enfrentan los mercados. Un fantasma que empezó a hacerse notar en los mercados por el mes de mayo, y al que la FED podía plantar cara de una única forma, debilitando el dólar. El objetivo perseguido era claro, hacer subir las materias primas, (recordemos la relación inversa entre materias primas y dólar), una táctica que ha dado sus frutos en el segundo semestre del año, y con la que ha logrado salvar a los mercados y hacerlos retomar la senda alcista.

El resultado se aprecia claramente en la gráfica, unas materias primas fuertes (lo mejor de 2010), para crear inflación a costa de un dólar débil (lo peor de 2010). Al lado de las materias primas aparece el SP500 con un nada despreciable 11,56% de rendimiento anual, mientras que el bono, tras unos magníficos 9 primeros meses de 2010, ha empezado a perder fortaleza en los 3 últimos, finalizando el año con un rendimiento del 3,58% (¡ojo! hablamos de precio, no del cupón).

A continuación analizaremos de forma individual cada uno de los activos, intentando sacar conclusiones de cada uno de ellos, para plantearnos un escenario futuro acorde al que operar.

Thomson Reuters/Jefferies CRB (CRY:IND)

Hace algunas semanas hablamos en esta entrada de las expectativas alcistas que se presentan en las materias primas, y es un hecho que pocas semanas después las materias primas siguen haciendo nuevos máximos y aportando ganancias a todos aquellos que llevamos destinada una parte de nuestra cartera a materias primas.

El gráfico del índice CRB es de los de libro, un preciograma para enmarcar con su clásica fase 1 y su fuga con pullback incluido.

Como ya hemos hablado mucho de las materias primas durante las últimas semanas, y para no hacerme redundante, sólo me queda añadir que mientras la MM30 siga alcista y el comportamiento relativo sea superior al del SP500, tenemos que seguir siendo positivos con las commodities, y tomar los retrocesos como naturales dentro de una escalada alcista.

S & P 500 (SP500):

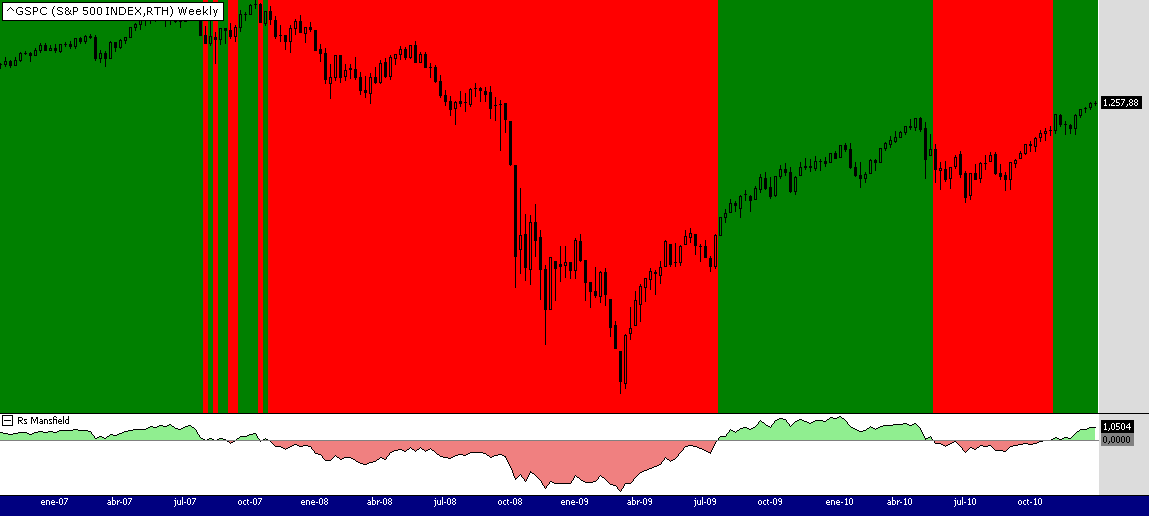

Aprovechando que estamos a final de mes, vamos a hacer el repaso al gráfico del SP500 en escala mensual.

¡Qué claros se ven los gráficos a gran distancia y en el pasado! ¿verdad?. Pero lo que a nosotros nos interesa es el futuro, y concretamente de medio plazo, que es en lo que se basa nuestra operativa.

Las conclusiones más importantes que podemos sacar del gráfico mensual del SP500 son dos:

Primera: La tendencia del índice rector es alcista, confirmada tras un pullback y superación de tendencial bajista. Esa es la dirección correcta en la que se ha de basar nuestra operativa de medio plazo, no sólo porque lo dice este gráfico de más largo plazo, también porque la inmensa mayoría de índices mundiales son alcistas, por lo que ya tenemos dos señales inequívocas de la dirección correcta del mercado.

Segunda: Tanto en escala semanal, como en mensual, el precio dista bastante de su MM30, por lo que en absoluto se puede descartar una corrección natural de corto plazo. ¿Ha de preocuparnos esto? pues no, ya sabéis que como seguidores de tendencia debemos de afrontar los recortes con naturalidad, y aprovecharlos para hacer nuevas compras dentro de los mercados más fuertes. Hay quien se rompe la cabeza por tratar de vender en techos y comprar justo en el suelo, pero la experiencia me dice que este tipo de operativa no ofrece buenos resultados, además de ser más estresante y propensa a errores.

A mí me gusta seguir la tendencia con calma, y eso seguiré haciendo hasta que alguien me demuestre estadísticamente que consigue vender en techos y comprar en los suelos de corto plazo, momento en el cual, podríamos plantearnos alguna modificación (siempre para mejorar) dentro de nuestra férrea metodología seguidora de tendencia.

Euro bund ( Bundxxxx):

Como decía, el bono ha perdido fuerza en los últimos tres meses del año. Como se ha podido ver en la recuperación de los mercados, los planes de estímulo efectuados en los meses anteriores dieron sus frutos, por lo que ahora el bono empieza a estancarse, dando paso a la siguiente etapa de negocio que analizamos en su día en esta entrada.

El recorte que trae el precio del bono, de casi un 7% desde principios de septiembre, podría ayudar al desenlace de ese recorte natural en los mercados de valores. Si bien, de momento, creo que un -7% no será suficiente para iniciar un mercado bajista de medio plazo, sí que debemos de estar atentos al comportamiento del bono en las próximas semanas, porque mayores descensos en el mismo empezarían a ser preocupantes de cara a la salud de este mercado alcista.

Para finalizar con el análisis del bono, os muestro este gráfico en el que se ve como la relación bono-bolsa sigue siendo favorable para esta última, otro dato más a favor de la tendencia alcista en los mercados.

U.S. Dollar Index (DX_O_IOB)

Finalizaremos el análisis con el cuarto elemento principal que une los flujos de capital a escala mundial: el dólar.

Como hoy no sólo terminamos un año, sino que también ponemos fin a una década, he decidido mostraros el gráfico mensual del dólar, que devuelve una imagen clara y precisa de lo que sucede en la economía y lo que se busca: crear inflación a toda costa.

Fijaros como desde 2001 la política monetaria norteamericana se ha centrado en debilitar el dólar. ¿Por qué? pues porque el enemigo al que se enfrentan desde el principio de la década es la deflación, y saben que debilitando el dólar es un arma directa para hacer subir a las materias primas, y por ende crear inflación.

En los últimos años se está apreciando cómo el dólar esta empezando a formar un suelo de largo plazo que, en un futuro, dará paso a una fase alcista con el inicio de la primavera de Kondrátiev, en el que dólar y mercados de valores volverán a ir de la mano.

Hay que estar atentos a este gráfico del dólar, porque seguramente será uno de los más claros en indicarnos el inicio de la nueva estación de largo plazo por 2016-2020.

Con este repaso, ponemos punto y final tanto a la semana, como al año desde losmercadosfinancieros.es.

Personalmente este ha sido el año más “complicado” en los mercados desde que en 2002 empezase mi andadura en este difícil mundo bursátil. Alguno pensará que 2008 fue mucho más complicado, pero nada más lejos de la realidad, 2008 fue un año con una acusada tendencia bajista, por lo que el trabajo para los seguidores de tendencia fue más “sencillo” que este 2010, con un vaivén inesperado a mitad de año, fruto del difícil ciclo económico en el que nos encontramos.

A pesar de todo, consigo cerrar un año más con beneficios, que si bien son los menores de mi carrera bursátil (+4,67%), son por los que más orgulloso me siento, puesto que son los que más he sudado por conseguir y con los que más he aprendido.

Empieza un 2011 cargado de nuevos proyectos y responsabilidades. Un año nuevo en el que tengo puesta mucha ilusión, y en el que trataré de que sigamos sacando partido y aprendiendo de los mercados de forma conjunta de la mejor forma posible.

¡Feliz Año Nuevo!

¡Nos leemos el lunes!

feliz año compañero.

excelente analisis para observar el mercado desde le la lejania(como debe ser).

enhorabuena por tu trabajo 😉

Que gran analisis Ricardo y como me gustan estos analisis de la evidencia y cuanto estoy aprendiendo a mi madurez de vuestra mano, en fin solo me queda desearte un buena entrada de año y muchos exitos en el año venidero que estoy seguro que llegarán, pues te lo mereces.

Un fuerte abrazo

Como ya sabes, opinamos igual en la dificultad que ha entrañado el año.

Ese amago bajista de mediados de año nos perjudicó, enturbiando la tendencia de medio plazo que algun mes más tarde vimos como continuaba alcista.

Te propongo, luego haz lo que quieras, que este analisis de los 4 magnificos, lo repitas alguna que otra vez cada 3 o 6 meses, por ejemplo…

Que tengas un muy buen 2011.

Un saludo, Ricardo.

Muchas gracias compañeros!

Ya estoy preparando las cosas para la barbacoa de esta noche “especial”.

Un abrazo y feliz 2011!!

Gracias a ti por participar timbaler.

Me ha gustado eso de los 4 magníficos! Solemos verlos de forma separada con bastante frecuencia, aunque apunto tu idea de unificarlos de vez en cuando.

¡Un abrazo y feliz año nuevo!

Feliz Año Ricardo, te vengo siguiendo de un par de semanas para aca.

Saludos

Gracias Josue, poco a poco la familia va aumentando…en diciembre el blog ha crecido un 35,13% en nuevas visitas con respecto a noviembre.

¡Gracias a todos!

Genial, como siempre. Es dificil seguir superándose cuando se tiene un nivel tan alto en los análisis y sin embargo lo sigues consiguiendo. Tu, Javier, y el resto de la gente de weinstein.es por supuesto, sois los mejores maestros que he tenido bursatilmente hablando.

Que tingues bon any!

Gracias gestur! Y enhorabuena por tu nuevo blog http://sistemasdetrading.es/

Aquí todos aprendemos de todos, aunque no lo creáis, yo también aprende de las experiencias diarias con todos.

Feliz año nuevo!!

Enhorabuena por el analisis Ricardo, me ha encantado. Te deseo muchos exitos en 2011, que para los que vamos a tu rebufo algo nos caera.

Feliz año.

P.D.: Tengo una duda para el indicador que creaste del ratio Precio-Dividendo. El 1/1/2011, hay que actualizar el dato. ¿Se trata de unirlo al codigo, o borrar el más antiguo y añadir el de 1/1/2011?

Gracias Jorge, e igualmente feliz 2011.

Gracias por recordarme lo de ratio…ahora mismo lo actualizo, se trata de añadir los nuevos datos, no hay que borrar ninguno.

Un saludo!!

aunque llevo leyendo el blog ya un tiempo he decidido escribir por primera vez para agradecerte especialmente el poder recibir estas lecciones de un modo tan altruista

Gracias a ti por participar Norris.

Me alegra que todo el trabajo os sea útil para entender mejor al mercado.

Un abrazo y feliz año.

Hola Ricardo:

Hace un mes que conozco tu blog. Muchas gracias por tu trabajo, feliz 2011 y un cordial saludo.

jose41, gracias a ti por participar y se bienvenido

Un saludo y feliz año nuevo!

respecto al indicador que hace referencia un forero el ratio p/d yo ya le he actualizado pero no se si estara bien me marca 50,50 no deberia marcar 56,17.feliz año nuevo!

Para Ramon:

Buenos días Ramon. Tendremos que esperar a tener la primera vela de Enero para que el indicador tenga todos los datos para calcularse.

Un saludo!

Para Ivan Lynx

Hola Ivan, gracias por participar!

Estas de suerte, porque el amigo Javier Alfayate termina de editar un libro en el que se habla de los ciclos de Kondrátiev, las relaciones entre bonos-divisas-materias primas-bolsa y muchas más cosas.

Se llama la bolsa evidente, te dejo un enlace dónde lo puedes ver:

http://accionesdebolsa.com/libros-y-referencias

Un saludo!

Hola Ricardo,

Una vez más, enhorabuena por el trabajo!

¿Podrías recomendarme algún libro -en inglés, supongo- sobre los ciclos de Kondrátiev y las relaciones entre bonos-divisas-materias primas-bolsa?

Muchas gracias.