Como la situación del mercado la tenemos más que revisada con un sesgo alcista que sigue predominando en EEUU y una renta variable del viejo continente que muestra una mayor debilidad, hoy vamos a detenernos en un aspecto cuanto menos curioso.

Como la situación del mercado la tenemos más que revisada con un sesgo alcista que sigue predominando en EEUU y una renta variable del viejo continente que muestra una mayor debilidad, hoy vamos a detenernos en un aspecto cuanto menos curioso.

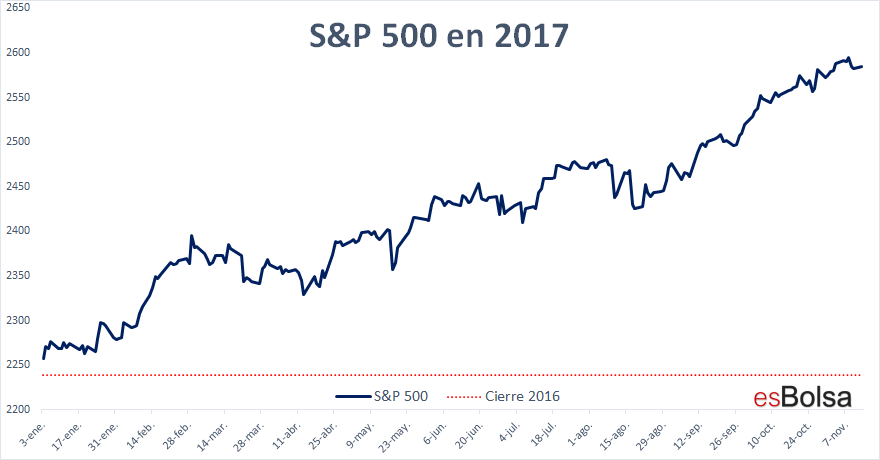

Como probablemente ya sabéis, el S&P 500 acumula plusvalías de más del 15% en lo que llevamos de 2017. Salvo que exista un colapso en el índice rector de aquí hasta el próximo 29 de diciembre (último día de negociación del año), es muy probable que el S & P termine el año sin negociar en territorio negativo en ningún momento.

En toda la historia del S&P 500 solo ha sucedido en diez ocasiones (la actual sería la undécima) que el S & P 500 permaneciera todo el año sin negociar en territorio negativo.

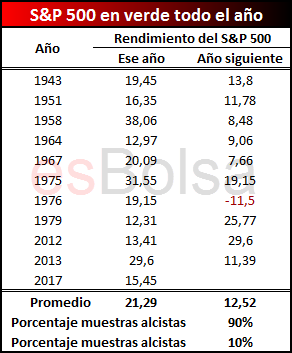

La siguiente tabla muestra todos los precedentes, así como el rendimiento del S&P 500 ese año y el del año siguiente.

Los dos últimos precedentes fueron relativamente recientes ya que tuvieron lugar en 2012 y 2013.

El primer dato interesante muestra que, aunque este año 2017 está siendo muy bueno en las bolsas americanas, el rendimiento de este año todavía está alrededor de un 5% por debajo del promedio que fue capaz de obtener el mercado en los precedentes en los que estuvo todo el año en positivo.

No obstante, lo más destacable probablemente sea el comportamiento experimentado por el mercado al año siguiente en que el S & P 500 pasase todo un ejercicio en positivo. De los diez precedentes existentes, el índice cerró el año siguiente al alza en nueve ocasiones y tan solo una única vez con descensos.

La ganancia promedio del año siguiente fue +12.52%. Teniendo en cuenta que desde el año 1928 (periodo en el que empieza el estudio) el rendimiento promedio del mercado ha sido de un 7% anual, los años siguientes a los ejercicios completos en verde son capaces de promediar un rendimiento superior al histórico del mercado.

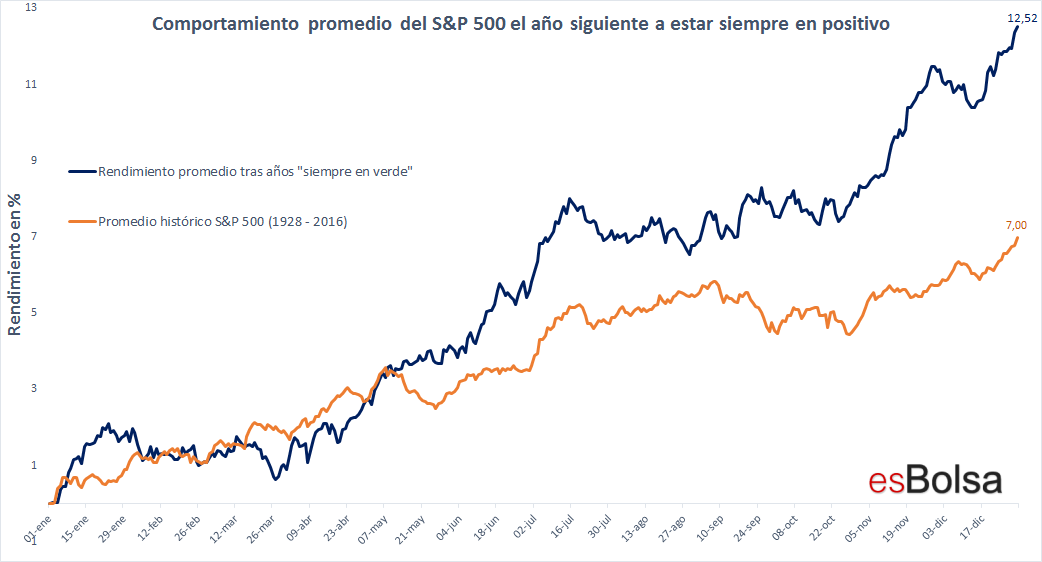

Para poder observar este dato en detalle, la siguiente imagen refleja con una línea azul el comportamiento medio experimentado por el mercado el año siguiente a pasarse un ejercicio siempre en terreno positivo. Por su parte, la línea naranja muestra el comportamiento medio del mercado en todos los años desde 1928 hasta 2016 (último ejercicio completo).

Como siempre os digo en estos casos, este tipo de patrones históricos están ahí para ofrecer una visión orientadora (que no operativa) de los mercados. Estos datos están bien para conocer cómo ha reaccionado de media el mercado ante situaciones similares, pero a la hora de operar lo importante siempre serán los aspectos técnicos que muestren tanto los mercados, como los sectores y los valores.

Recuerda que toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito completo a todas las herramientas de esBolsa.