Como sabéis, desde hace un par de semanas hemos vuelto a poner a las bolsas estadounidenses en nuestro radar de compras después de que recuperasen su sesgo alcista tras girar su promedio móvil de 30 semanas al alza.

Como sabéis, desde hace un par de semanas hemos vuelto a poner a las bolsas estadounidenses en nuestro radar de compras después de que recuperasen su sesgo alcista tras girar su promedio móvil de 30 semanas al alza.

En febrero ya avisamos aquí que se produjo uno de los patrones históricamente más alcistas para el mercado, y el pasado viernes 11 de marzo (unas jornadas más tarde de que lo hiciéramos nosotros), en las mesas de operaciones de renta variable estadounidense el optimismo volvía a los operadores. Esto sucedió después de que el S & P 500 lograse cerrar por encima de su media móvil de 200 jornadas por primera vez desde finales de 2015.

La media móvil de 200 sesiones es muy seguida por los operadores internacionales y el cierre efectivo del S&P 500 por encima de esta media el pasado viernes marcó el final a una racha de 48 sesiones en las que los operadores estaban preocupados por ver al índice cotizar por debajo de dicha media.

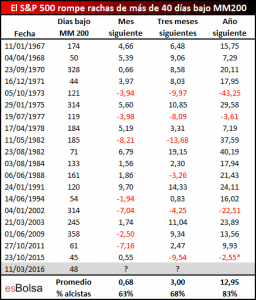

Para ver el impacto que ha tenido en el transcurso de la historia las ocasiones en las que el S & P 500 se ha recuperado de rachas de más de 40 días de negociación (aproximadamente 2 meses) cerrando por debajo de la media móvil de 200 días he recopilado en la siguiente tabla todos los antecedentes de los últimos 50 años.

En la tabla se muestra cómo lo hizo el S & P 500 en el mes siguiente así como los tres meses siguientes y el año siguiente a que el índice rector estadounidense volviese a cotizar por encima de su media móvil de 200 sesiones tras operar por debajo de ella durante más de 40 jornadas consecutivas.

Como podéis ver al lado de estas líneas, durante el mes siguiente, el índice ha promediado una ganancia del 0,68% ofreciendo rentabilidad positiva el 63% de las ocasiones.

Como podéis ver al lado de estas líneas, durante el mes siguiente, el índice ha promediado una ganancia del 0,68% ofreciendo rentabilidad positiva el 63% de las ocasiones.

Si alejamos un poco más el punto de mira y observamos el comportamiento a tres meses, el índice ha promediado una ganancia del 3% ofreciendo rentabilidad positiva el 68% de las ocasiones.

A un año vista (escenario más seguido a medio plazo) los números son aún mejores, ya que el índice ha promediado ascensos del 12,95% cerrando en positivo más del 83% de las ocasiones.

Teniendo en cuenta que en el transcurso de su historia el mercado estadounidense ofrece una rentabilidad anualizada del entorno del 7%, el rendimiento ofrecido por el mercado después de recuperarse de una racha de más de 40 días bajo su promedio móvil de 200 sesiones es superior a la media en una cifra nada despreciable de casi 6 puntos porcentuales.

Toda mi metodología de inversión viene explicada en detalle en el libro “El código de Wall Street”.