Esta ha sido una nueva semana de oscilaciones pequeñas en el índice rector estadounidense S&P 500. El lunes el mercado cerró plano, el martes apenas bajó un 0,10%, el miércoles subió un 0,11%, el jueves fue el día con “mayor” movimiento al caer un 0,22% y el viernes apenas bajó un 0,15%. Estos movimientos tan “pequeños” no dejan de ser noticia día tras día en la prensa especializada.

Esta ha sido una nueva semana de oscilaciones pequeñas en el índice rector estadounidense S&P 500. El lunes el mercado cerró plano, el martes apenas bajó un 0,10%, el miércoles subió un 0,11%, el jueves fue el día con “mayor” movimiento al caer un 0,22% y el viernes apenas bajó un 0,15%. Estos movimientos tan “pequeños” no dejan de ser noticia día tras día en la prensa especializada.

En lo que llevamos de año el S&P 500 ha vivido tan solo tres días de negociación en los que se ha movido más de un 1% tanto al alza como a la baja. Si siguiese con este ritmo el S&P 500 terminaría el año con aproximadamente 9 jornadas de cotización con oscilaciones superiores al +/- 1%.

Tal y como expliqué en el artículo publicado a inicios de febrero titulado “El comportamiento del mercado es el normal dentro de un rally alcista”, aunque a muchos les extrañe que el mercado esté tan tranquilo, lo cierto es que en líneas generales, los movimientos medios diarios discretos como los actuales son los habituales en tendencias alcistas, mientras que unos movimientos medios elevados, suelen ser síntoma de volatilidad y nerviosismo. Hoy profundizaremos más en este aspecto.

Desde el año 1950, el S&P 500 tiene un promedio de 51,07 días hábiles al año que exceden el +/- 1%. El año más “aburrido” fue 1964 con sólo tres días en los que el S&P 500 experimentó movimientos por encima o por debajo del +/- 1%. El S&P 500 ganó un 13% ese año. El año con más “emociones fuertes” para el S&P 500 fue 2008 con 134 días de movimientos diarios superiores al +/- 1%. En 2008, el S&P 500 se desplomó un 38,49%.

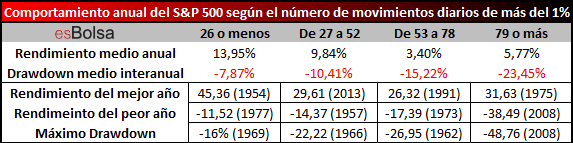

En la siguiente tabla he dividido los 67 años transcurridos desde 1950 en cuatro grupos, según el número de jornadas en los que se ha experimentado un movimiento que supere el rango +/-1%.

La tabla refleja que los años con pocas jornadas “moviditas” son los que suelen mostrar resultados más positivos. De los 15 años que el S&P 500 registró 26 jornadas o menos con movimientos diarios del +/- 1% su rendimiento anual promedio fue de 13,95%. Sólo en 2 de esos 15 años (1953 y 1977) el S&P 500 registró pérdidas anuales, y en 10 de esos 15 años tuvieron lugar ganancias por encima de los dos dígitos.

Además, otro dato interesante muestra que el drawdown interanual del S&P 500 es superior cuantos más días “volátiles” hay. En concreto, los años en los que el S&P 500 se movió 79 jornadas o más en rangos superiores al +/-1% el drawdown promedio fue del -23,45%. En cambio, los años con pocos movimientos diarios de +/-1% el drawdown interanual es casi tres veces menor con un promedio de retroceso máximo del -7,87%.

Muchos catalogan al mercado de “aburrido” en este 2017, no obstante, esto es lo habitual dentro de los tramos alcistas. Habitualmente, muchos analistas buscan tener razón en los momentos de nerviosismo, ya que suele generar una mayor expectación y por ello parece que exista cierta “impaciencia” porque el mercado se mueva más. No obstante, como inversores no debéis caer nunca en este juego, no estamos aquí para tener razón en los momentos de máxima expectación sino para ganar dinero y los momentos más gratificantes para el inversor se producen cuando la situación es “aburrida”.

Recuerda que puedes aprender todos los detalles de mi metodología de inversión en el curso on-line para inversores de esBolsa.com.

Nuevo curso de bolsa online con Ricardo González