Esta mañana el amigo @LuisBenguerel reflexionaba a través de Twitter sobre el bajo número de inversores optimistas con la renta variable que muestran las encuestas de sentimiento.

no queda casi ni un alcista en Encuesta de confianza de los inversores AAII http://t.co/GDbZWB9ezc ¿ sentimiento contrario ?

— Luis Benguerel (@LuisBenguerel) julio 30, 2015

S e refería a la encuesta de sentimiento que cada semana desde el año 1987 realiza la AAII (Asociación Americana de Inversores Individuales). En esta encuesta la asociación pregunta a los inversores acerca de las perspectivas que tienen para la renta variable en los próximos 6 meses.

e refería a la encuesta de sentimiento que cada semana desde el año 1987 realiza la AAII (Asociación Americana de Inversores Individuales). En esta encuesta la asociación pregunta a los inversores acerca de las perspectivas que tienen para la renta variable en los próximos 6 meses.

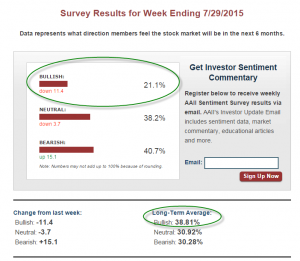

De acuerdo con la encuesta de esta semana de la Asociación Americana de Inversores Individuales (AAII), el sentimiento alcista que mide las expectativas de los inversores que piensan que las cotizaciones subirán en los próximos seis meses, se sitúa en el 21,1%, un nivel extraordinariamente bajo si tenemos en cuenta que la media del sentimiento alcista de la encuesta en el transcurso de su historia es del 38,81%.

Este nivel extremadamente bajo de optimismo (apenas 1 de cada 5 inversores opina que las bolsas subirán en los próximos 6 meses) resulta cuanto menos “curioso”, y es por ello que no he podido resistirme y he querido revisar el histórico para ver lo que ha hecho el mercado después de registrar en su historia niveles tan bajos de optimismo.

Teniendo en cuenta que la encuesta mide las expectativas que tienen los inversores de cara a los 6 próximos meses, he creado un simple sistema que compre renta variable americana (S&P 500) cuando el nivel de sentimiento alcista es igual o inferior al 21,1% (lectura actual) y venda justo 6 meses después. No hay forma más exacta de saber si los inversores tuvieron razón o no en sus pronósticos 😉

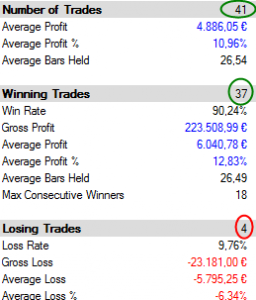

Desde el 24 de julio de 1987 (fecha en la que empiezan los registros de la encuesta) niveles tan bajos de optimismo se han visto en 41 ocasiones.

Desde el 24 de julio de 1987 (fecha en la que empiezan los registros de la encuesta) niveles tan bajos de optimismo se han visto en 41 ocasiones.

De esas 41 muestras, en 37 ocasiones (90,24%) el S&P 500 estaba en un nivel más alto seis meses después de las bajas lecturas de optimismo. Tan solo en 4 ocasiones (9,76%) los inversores tuvieron razón y el nivel del S&P 500 seis meses después fue inferior al que cotizaba en la fecha de la encuesta.

¿Curioso cuanto menos verdad? Resulta que el mercado tiende a hacer justo lo contrario de lo que la mayoría cree…

Por seguir con las cifras, tras registrarse lecturas de optimismo iguales o inferiores al 21,1%, el S&P 500 se revalorizó de media un 10,96% en los seis meses siguientes.

Estos son los datos, ahora cada uno que extraiga sus propias conclusiones 😉

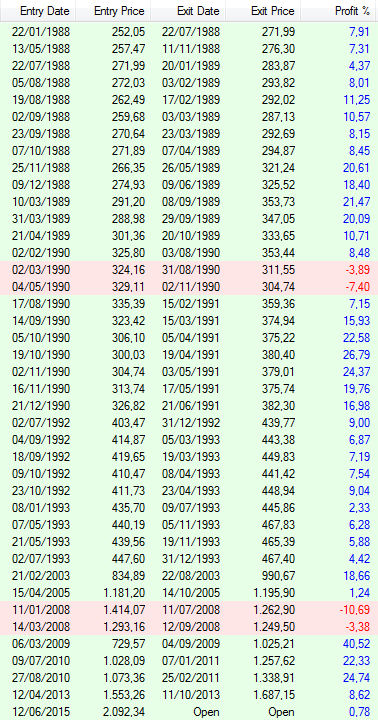

Para finalizar os dejo el desglose de operaciones de seis meses sobre el S&P 500 desde el año 1987 hasta la actualidad comprando cuando los niveles de optimismo han sido extremadamente bajos.

Actualmente hay una operación abierta ya que el 12 de junio la encuesta de sentimiento ya registró niveles extraordinariamente bajos de optimismo (20,04%).

El mejor desempeño de seis meses se registró desde marzo de 2009 hasta septiembre de ese mismo año. En esas precisas fechas y justo en niveles de poquísimo optimismo por parte de los inversores el S&P 500 puso los cimientos del actual ciclo alcista.

Las 4 ocasiones en las que los inversores tuvieron razón y el S&P 500 registró pérdidas en 6 meses fueron dos en 2008 (en pleno ciclo bajista) y otras dos en 1990.

Recuerda que voy a lanzar un Fondo de Inversión cuya política de inversión será invertir en los mercados, sectores y valores con mejor comportamiento del mundo.

Si estás interesado en este Fondo de Inversión global puedes encontrar más información pulsando en el siguiente enlace.

Viendo esto, ¿comprarías renta variable americana para vender en 6 meses?

Buenas tardes Imanol.

La encuesta de sentimiento no forma parte de mi metodología de inversión y por lo tanto este tipo de datos no afectan en nada a mi operativa que se rige por otros parámetros muy distintos.

No obstante, no deja de ser un dato curioso y por eso lo he querido compartir con vosotros para que extraigáis vuestras propias conclusiones.

Un saludo!

Buenas tardes Ricardo,

Entiendo. Pero aunque no forme parte de tu estrategia de inversión, ¿ves prudente una estrategia que se base únicamente en este encuesta?

Gracias y un saludo

En mi opinión la pauta por si sola no es un plan de inversión ya que no tiene en cuenta un plan de salida si las cosas no van según lo previsto.

Un método de inversión completo debe de contemplar más variables para el control de la situación, sobretodo en lo que se refiere al control del riesgo ante un movimiento en contra de la inversión.

Este tipo de estudios están bien para conocer situaciones de mercado, pero distan mucho de ser una estrategia de inversión completa.

Un saludo.