Un aspecto curioso que nos ha dejado el mercado en su cierre del mes de enero es que el S & P 500 nunca operó por debajo de su precio de cierre de 2016 en los 2238.83 puntos. Es decir, el índice rector estadounidense, durante el mes de enero, no ha situado su rendimiento anual en negativo en ningún momento. Este es un dato cuanto menos curioso que me ha llevado a sumergirme en los libros de historia en busca de precedentes.

Un aspecto curioso que nos ha dejado el mercado en su cierre del mes de enero es que el S & P 500 nunca operó por debajo de su precio de cierre de 2016 en los 2238.83 puntos. Es decir, el índice rector estadounidense, durante el mes de enero, no ha situado su rendimiento anual en negativo en ningún momento. Este es un dato cuanto menos curioso que me ha llevado a sumergirme en los libros de historia en busca de precedentes.

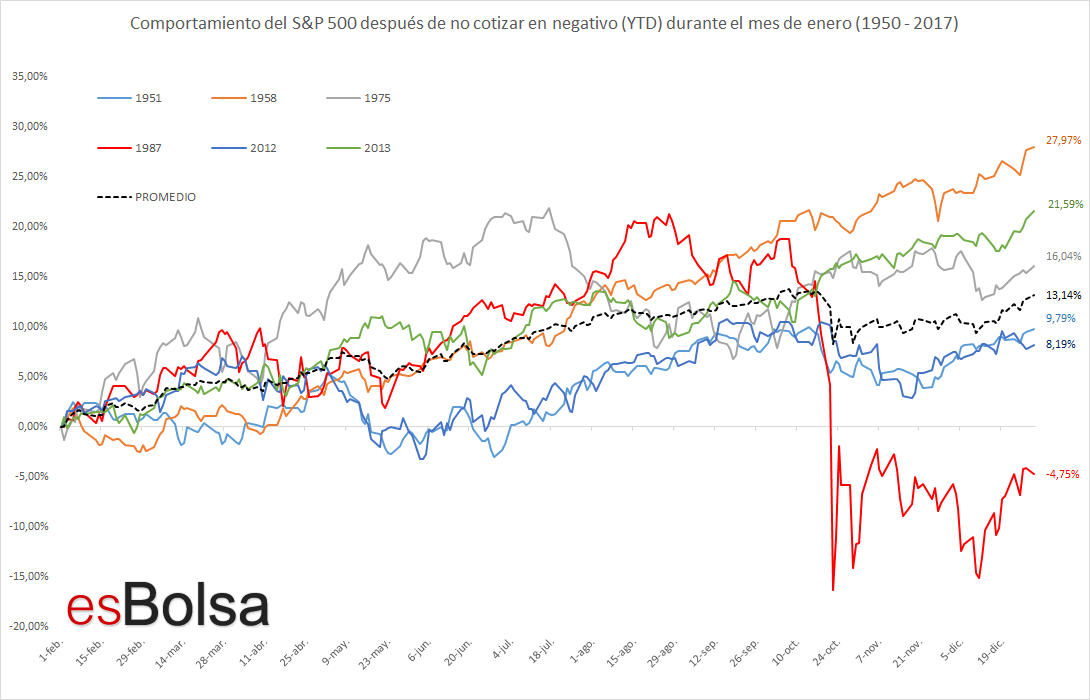

Desde la creación del índice en 1950, sólo se han registrado 6 años en los que el rendimiento anual del S&P 500 nunca se situó en negativo durante el mes de enero: 1951, 1958, 1975, 1987, 2012 y 2013 además de este 2017.

Este es un fenómeno bastante raro y obviamente no vamos a basar nuestras decisiones de inversión en este dato. Sin embargo, como es costumbre, tengo la curiosidad de ver cómo se ha comportado históricamente el mercado en los 6 precedentes existentes. ¿El resultado? Muy positivo, en su mayor parte.

El siguiente gráfico muestra el comportamiento del mercado desde febrero hasta el final del año para cada uno de los 6 precedentes, así como una línea discontinua negra que representa el promedio de todos esos años que tuvieron un mes de enero siempre en positivo en lo que respecta al rendimiento anual.

Como se puede observar, la mayor parte del año el rendimiento del S & P 500 ha sido brillante en los precedentes existentes. 5 de las 6 muestras terminaron con resultados positivos desde principios de febrero hasta fin de año, con una media de revalorización del + 13,14%.

La “mosca en la sopa” es la muestra de 1987. Por supuesto, la caída del mes de octubre de ese año causó dolor en el mercado de valores. El resultado del crash fue una caída del 37% desde los máximos de agosto. Antes del crash, el S & P 500 llevaba anotado más de un 21% de revalorización, siendo el año que mayor rentabilidad mostraba en julio y agosto de cualquiera de las 6 muestras.

Cabe resaltar que la situación actual es muy diferente a la de 1987, ya que a diferencia de aquel año, la línea avance/descenso muestra una trayectoria alcista saludable acompañando al mercado. Además de esto, tal y como tratamos en el último video-informe de esBolsa.com del pasado 5 de febrero, los rendimientos de los bonos no han subido lo suficiente para generar un gran traspaso en los flujos monetarios desde la renta variable hacia la renta fija. Por tanto, la situación actual desde el punto de vista de los flujos monetarios es más similar a lo sucedido en 1951, 1958, 1975, 2012 y 2013 que al escenario acontecido en 1987.

Sea como sea, como dije anteriormente, este tipo de estudios no tienen validez operativa. Estos datos están bien para conocer cómo ha reaccionado el mercado ante situaciones similares, pero el tamaño limitado de la muestra es un aspecto a tener presente. Como siempre, a la hora de operar lo importante siempre serán los aspectos técnicos que muestren tanto los mercados, como los sectores y los valores.

Recuerda que toda la metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito a todas las herramientas de esBolsa.

¡Edición revisada!

¡Edición revisada!

“El Código de Wall Street”.

El libro de Ricardo González

¡No te quedes sin él, pide tu ejemplar aquí!

Los análisis aquí expuestos son opiniones estrictamente personales, no recomendaciones.